【總經觀點】投資人終於迎來降息,FOMC九月重磅會議解讀

聯準會自2020年後首次降息兩碼,今年還會降嗎、哪些資產受益?

議會重點

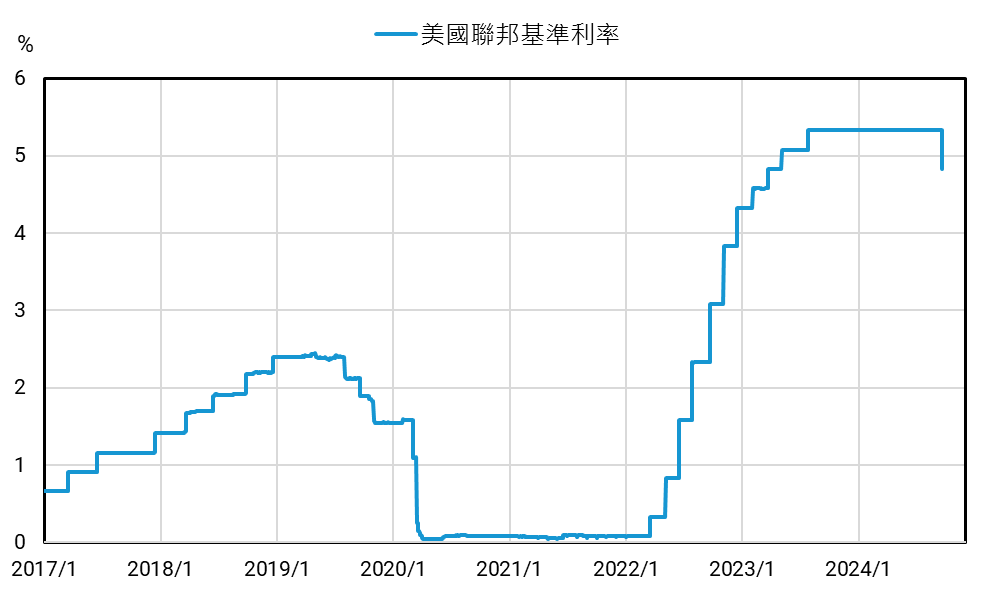

美國聯準會主席Jerome Powell於9/18日宣布降息,將聯邦基準利率調降兩碼至目標區間4.75%~5%,正式結束持續近三年的貨幣緊縮政策。在決議之前市場對降息幅度的預期在一碼與兩碼間徘徊。

Powell強調了以下幾個重點:

- 聯準會官員對於降息決策是依據當前的經濟數據而定,而當前通膨與就業之間的風險已趨於平衡,故現在適合開始降息以提振勞動力市場。

- 聯準會的每次會議既不會受市場降息預期的定價影響,也不會考慮任何政治因素,而是根據當時合適的節奏採取行動。

- Powell不認為大幅降息意味著經濟衰退將至,也不代表就業市場瀕臨崩潰,本次降息更多是一種預防措施,目的是保持經濟和勞動力市場的穩健。

- 承認非農就業數據可能會下修,但它依然是重要參考指標,聯準會還會關注其他勞動力市場數據,包括失業率、就業率、工資增長、職位空缺與失業人數比率、辭職率等。

不論數據絕對水平為何,在過去幾個月美國通膨風險確實在下降,而就業市場的風險提升,所以聯準會現在出手調整貨幣政策支持就業。

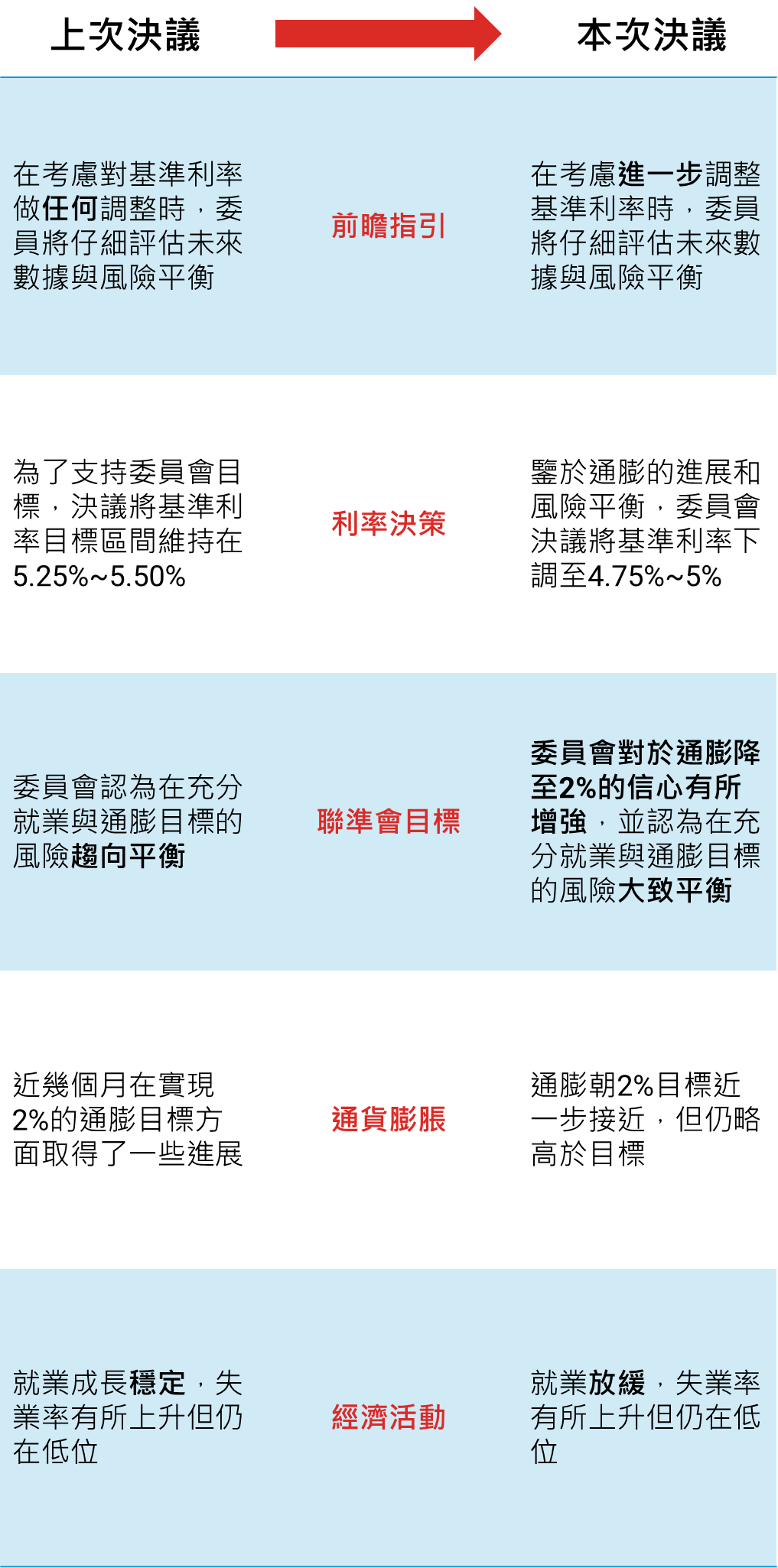

聲明變動

點陣圖與經濟展望

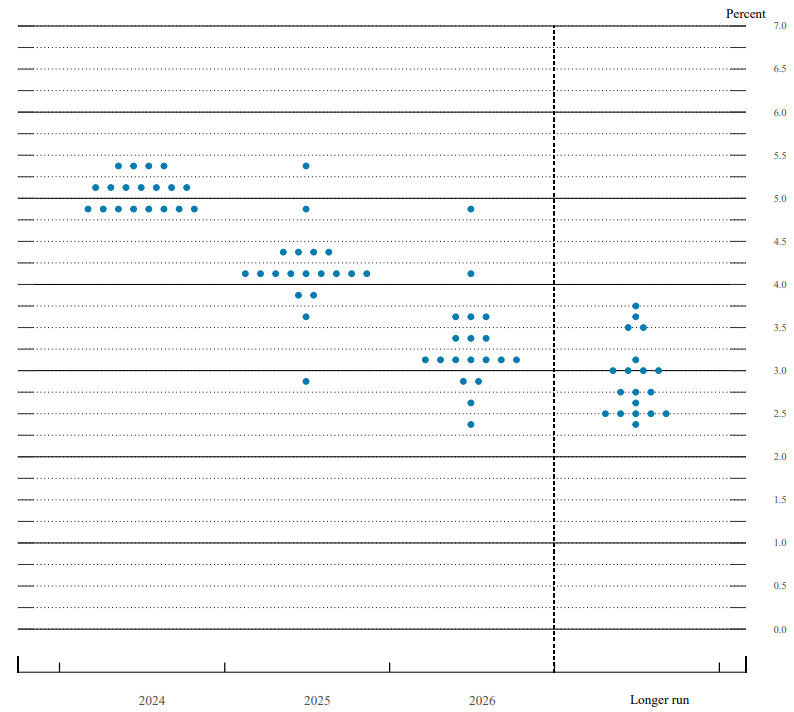

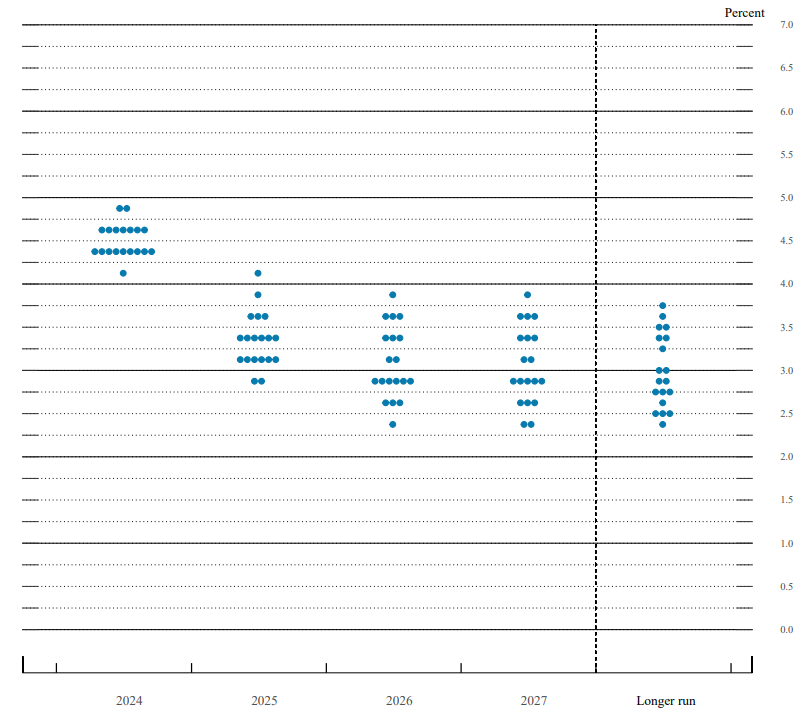

左:六月點陣圖 / 右:九月點陣圖

根據最新的點陣圖顯示,相較於今年6月的上次更新,聯準會官員對未來三年降息的預期力度大幅提升。

首先,今年的利率預期中位數從5.125%降至4.375%,降幅達75個基點。2025年的利率中位數從4.125%降至3.375%,同樣下調75個基點,而2026年的利率預期中位數則從3.125%降至2.875%,降幅為25個基點。

在19名提供預測的官員中,本次所有人均預期利率會低於5.0%,而上次只有八人這樣預計。具體來說,兩人預計利率會在4.75%至5.0%之間,七人預計會在4.5%至4.75%,九人預計會在4.25%至4.5%,還有一人認為利率會低於4.25%。

總體來看,有十人(佔53%)預計今年至少還會降息50個基點,這意味著今年剩下的11月和12月兩次FOMC會議中,每次可能會降息25個基點。

與上次的點陣圖相比,聯準會決策者推翻了此前的預期,將今明兩年的利率預期分別下調了70個基點,後年則下調了20個基點。以預期中位數計算,聯準會官員認為9月的降息後,今年內還會再降息50個基點,總計降息達100個基點。

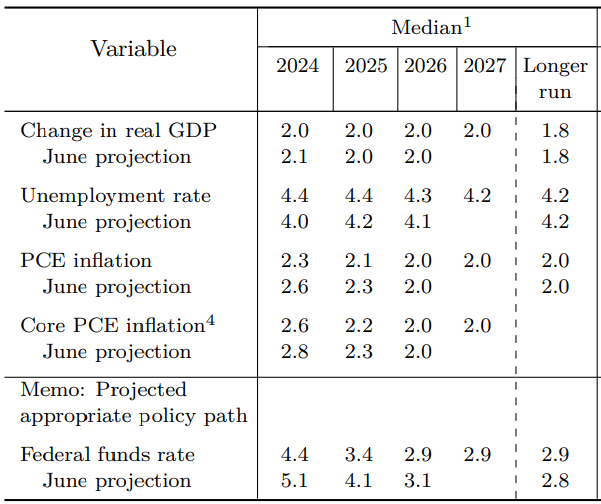

儘管點陣圖顯示利率預期大幅下調,但會後公佈的經濟展望顯示,聯準會官員對近期經濟的預期變動不大。具體來看,今年的GDP增長預期僅小幅下調0.1個百分點,而明後兩年的GDP預期則保持不變。今年的失業率預期上調了0.4個百分點,明後兩年則各上調0.2個百分點。今年的PCE通膨率和核心PCE通膨率預期分別下調了0.3個和0.2個百分點,而明年的分別下調了0.2個和0.1個百分點。

具體預測如下:

- GDP增長率

- 2024年預期為2.0%(6月預期為2.1%)

- 2025年和2026年預期皆為2.0%,與6月持平

- 2027年預期為2.0%,長期預期為1.8%,與6月一致

- 失業率

- 2024年預期為4.4%(6月為4.0%)

- 2025年預期為4.4%(6月為4.2%)

- 2026年預期為4.3%(6月為4.1%)

- 2027年及長期預期皆為4.2%,與6月一致

- PCE通膨率

- 2024年預期為2.3%(6月為2.6%)

- 2025年預期為2.1%(6月為2.3%)

- 2026年和2027年預期均為2.0%,與6月一致

- 更長期預期為2.0%,與6月一致

- 核心PCE通膨率

- 2024年預期為2.6%(6月為2.8%)

- 2025年預期為2.2%(6月為2.3%)

- 2026年和2027年預期均為2.0%,與6月一致

會後重點Q&A

問:

第三季GDP增長達3%,但為何委員會決定提高降息幅度至50基點?這是否顯示聯準會更關注勞動市場?未來幾個月是否應預期更多的50基點調整?我們應基於什麼來做出這樣的判斷?

答:

自上次會議以來,我們收集了大量數據,包括七月和八月的就業報告及兩份通脹報告。其中一份在禁聲期內發布。QCW報告顯示,近期的就業數據可能偏高,會被下修。我們也參考了像《褐皮書》這類的數據。在考量所有信息後,我們認為這是對經濟和我們服務的人民最有利的決定。

關於未來的政策,我們會根據即將到來的數據、預期的發展及風險平衡進行逐次決策。從SEP中可以看到,我們的政策立場正在調整,從一年前的高通脹和低失業轉向目前更合適的狀態。這一過程會隨著時間演變,我們的實際行動將根據經濟變化而定,可能會加快、放慢或暫停,但這些都是我們正在考量的選項。SEP只是當前委員會思考的評估,各成員的預測也會隨著情況的變化而變動。

問:

關於這樣大幅調整降息的討論,是否預期會在每次會議上進行?

答:

明年開始,我們會根據每次會議的情況進行決策。我們已經良好地啟動了這一行動,這實際上顯示了我們對通脹將穩定降至2%的信心。這讓我們有能力做出強有力的開端。我認為,無論從經濟角度還是風險管理角度,這樣的邏輯都是明確的。但我們會謹慎地逐次會議進行評估和決策。

問:

聯準會傳聲筒Nick Timiraos提問,考慮到近期就業數據的重大修正,今天的行動是否是追趕的結果?這次降息幅度是否大於典型降息,並且能否預期降息節奏會加快?

答:

我們認為這並不是追趕。今天的行動是及時的,顯示了我們承諾不會落後的決心。所以這是一個強有力的舉措。

我們從2023年7月的高通脹和低失業狀態中進入現在這個階段,一直都對降低利率持有耐心。其他中央銀行已經進行了多次降息,而我們選擇等待,這種耐心讓我們對通脹穩定降至2%充滿信心,這使得我們能夠今天作出強有力的決定。

不應將此次行動視為新的常態。必須根據基準情況來考慮。根據SEP的預測,我們的目標是逐步將政策調整到更中性的水平,並以適合經濟發展的步伐進行調整。未來經濟發展可能會影響我們的行動速度,但這是目前的基準情況。

接下來該關注什麼?

除了數據還是數據

隨著聯準會降息節奏仍難以判定,未來的數據將再次成為焦點。

在隔夜的記者會上,Powell被問及應關注哪些訊息來確定下一次會議的降息幅度時,他強調了非農就業和通膨數據的重要性。他指出,接下來的數據將影響經濟前景和風險平衡,因此,政策的調整必須基於這些數據。

他還提到聯準會褐皮書的重要性,自上次會議以來,已收到多項數據,包括七月和八月的非農就業報告及通膨報告,這些都在禁聲期內發布。此外,QCW報告顯示非農新增就業數可能被高估,將來可能會下調。

總結而言,未來的焦點依然是數據。投資者和市場參與者應密切關注即將發布的就業和通膨數據,因為這些訊息將直接影響聯準會的政策決策。

機構觀點整理

花旗:聯準會轉而關注就業市場,就業數據成重要參考

聯準會將重點放在疲軟的勞動市場上,就業數據將成為重要參考,特別是失業金申請人數和失業率。市場預期會根據這些數據調整對11月和12月降息的預期。

摩根大通:聯準會暗示將對寬鬆周期更為謹慎

聯準會顯示將對寬鬆週期採取更謹慎的態度,並強調就業優先,而非通膨。降息的規模可能不如最終目標重要,目標是在2025年底前再降息150個基點,將政策利率調整至更接近中性的水平。

貝萊德:寬鬆週期將持續兩年

聯準會的降息將持續兩年,隨著利率走低,固定收益資產將受益,特別是殖利率高於美國國債的資產,因為這些資產提供豐厚收入。

高盛:聯準會加大降息的門檻低

市場對聯準會的反應良好,預計今年將降息75個基點。聯準會降息的門檻較低,因為失業率和PCE與估計值非常接近,降息的可能性高於預期。

美國銀行:降息旨在保護就業,未來兩次降息可期

對降息幅度的預期沒有特別看法,預計年內將再降息兩次。鮑威爾的重點在於就業,關注勞動市場的潛在風險,以防失業率上升。

綜合結論

總體而言,各機構對於聯準會的降息策略持有相似的看法,認為未來數據,特別是勞動市場的情況,將成為決策的關鍵因素。聯準會的政策將更加關注就業市場,並且降息的幅度和頻率將依賴於即將公布的經濟數據。市場普遍預期未來幾個月將有更多降息,但聯準會的審慎態度意味著政策調整將不是一成不變的。

首次降息後看好黃金與長債

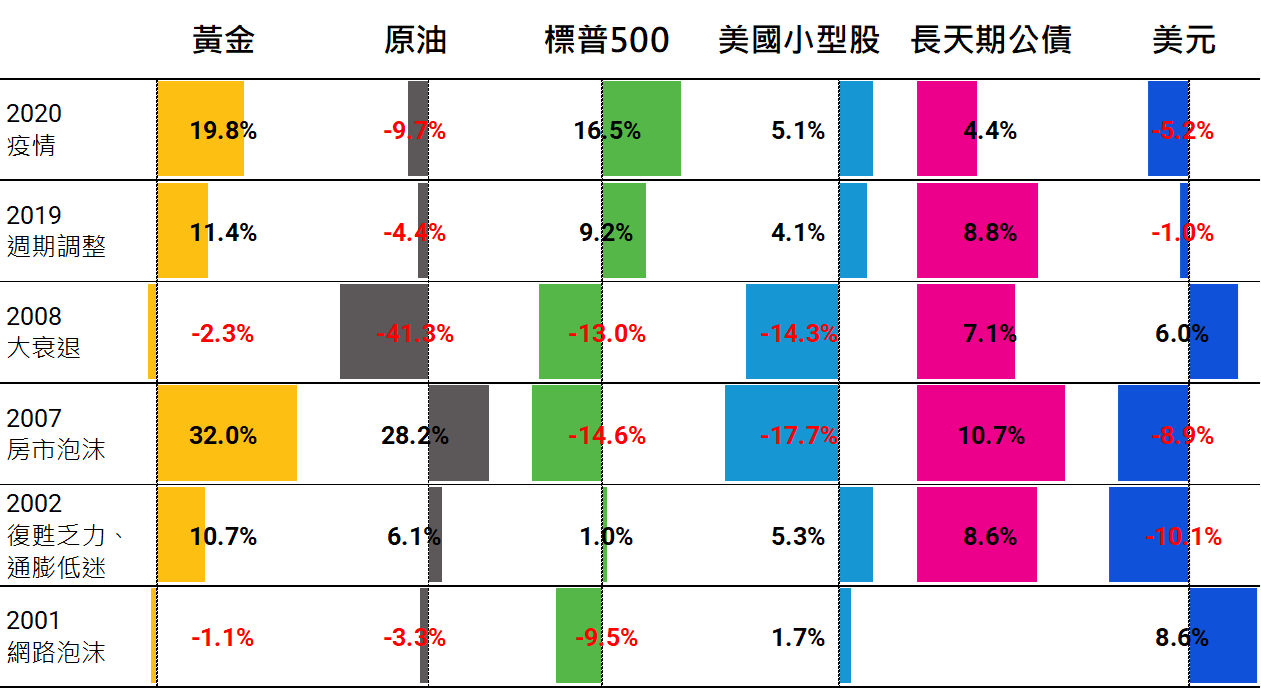

回顧歷史,自20世紀以來,降息六個月後,特定資產的表現呈現出一致的趨勢。

首先,黃金和公債的漲幅在降息後表現最為一致。統計數據顯示,黃金在降息後最高上漲了32%,而公債則始終未出現過負報酬,顯示出這些資產在寬鬆貨幣政策下的強勁表現。這表明,市場對於通脹和經濟不確定性的擔憂,可能會驅動投資者尋求更安全的資產,如黃金和長期公債。

相較之下,原油的表現則與當時的經濟增長息息相關,而股市的表現,無論是大型股還是小型股,則受到降息後是否出現經濟衰退的影響。這些因素的變化使得股市的表現相對複雜。

美元的走勢同樣受多重因素影響,包括經濟基本面和其他市場動態,因此在降息後的反應並不明顯。

綜合以上分析,我們可以看到黃金和長期公債在降息環境中的優勢。隨著市場對未來經濟的不確定性增加,黃金的避險屬性和公債的穩定收益會使其在未來的市場中持續受到青睞。首次降息後,黃金與長期公債後續表現強勢,投資者應持續關注這些資產在未來的發展潛力。