沃勝全天候投資組合

投資策略介紹

月度更新

更新時間:2025/12

沃勝全天候投資組合歷史表現

沃勝全天候投資組合歷史表現(波動調整後)

近五年績效表現

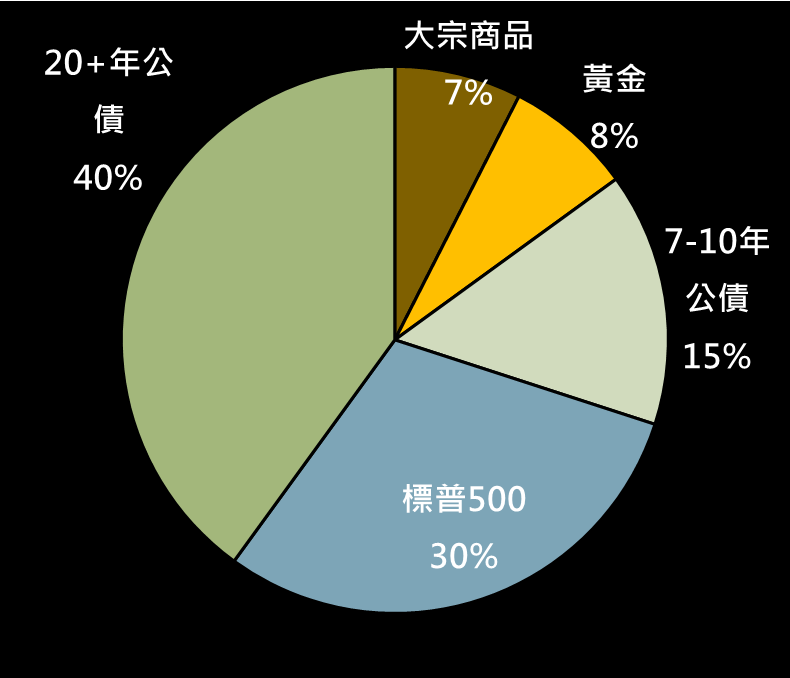

本月權重配置

沃勝全天候投資組合

策略介紹

想像一個投資組合,無論是在高通膨或低通膨、經濟成長或衰退的情況下,長期來看都能獲得穩健的報酬,同時承受的風險遠低於單純持有大盤。這正是您可以持有一輩子的投資組合:沃勝全天候投資組合。

全天候投資組合是由全球最大避險基金之一橋水基金的創辦人Ray Dalio所構想的。沃勝站在巨人的肩膀上,將其核心理論與我們的量化模型結合,從而誕生了沃勝全天候投資組合。

雖然作為一名合格的投資者,不一定需要掌握這些複雜的技巧,但理解其中的洞見將有助於您的投資組合管理。讓我們一起深入探討這個投資策略。

什麼是全天候投資組合?

全天候投資組合是一種資產配置的概念,其目標是在各種經濟環境中均能表現出色。Ray Dalio 因此建構了一個包含55%美國債券、30%美國股票和15%實體資產(黃金和大宗商品)的投資組合。

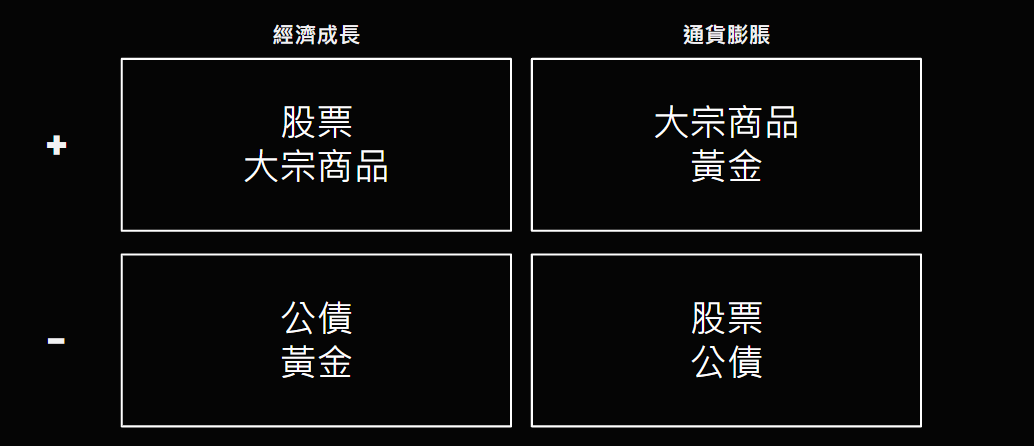

為什麼會選擇這種特殊的資產組合?因為這些資產在 Dalio 強調的四種經濟情境中均能表現良好:

- 物價上漲(通貨膨脹)

- 價格下跌(通貨緊縮)

- 經濟成長(牛市)

- 經濟衰退(熊市)

Dalio 將這四種經濟情境整理成一個矩陣,如下所示:

我們知道,在不同的經濟情境下,不同的資產會有最佳的表現。例如,在通膨上升時期,大宗商品和黃金往往表現出色;而在通膨下降時期,債券則具有優勢。同樣地,在經濟增速上升時,股票通常表現良好;而在經濟增速下降時,債券也往往表現優異。

雖然這是對資產在不同經濟情境中表現的簡化說明,但這正是 Ray Dalio 提出的全天候策略背後的核心邏輯:透過不同性質的資產配置,能有效對沖不同時期的風險。

全天候投資組合是如何發想的?

All Weather 投資組合的發展歷程已經走過了將近三十年。1975年,Ray Dalio 創立了橋水基金,並希望深入了解資產在意外事件發生後的表現。由於資產價格是由市場參與者對未來的集體預期所決定,因此唯一能導致資產價格大幅波動的便是那些出乎意料的事件,亦即「黑天鵝」事件。

基於這一框架,Dalio 和他的團隊開始著手創建一個能夠對這類經濟意外保持中立的投資組合。1996年,他們成功設立了 All Weather 基金。起初,這個基金主要用於管理 Dalio 的信託資產,但隨著時間的推移,橋水的 All Weather 基金規模逐漸壯大,到2011年,該基金的資產已經增長至460億美元。

這個基金的設立目的與 Dalio 最初的假設相吻合,即創建一個不會因意外事件而大幅波動的投資組合。正如橋水基金在《The All Weather Story》中所述:

Market participants might be surprised by inflation shifts or a growth bust and All Weather would chug along, providing attractive, relatively stable returns. The strategy was and is passive; in other words, this was the best portfolio Ray and his close associates could build without any requirement to predict future conditions.

這正是 Dalio 和橋水的核心理念——找到一種無論未來如何發展都能有效運作的投資組合。這個概念至關重要,因為現今或未來沒有任何單一資產類別是絕對安全的。Dalio 通過創建一個能在所有經濟環境中提供穩定回報的資產組合,成功實現了這一理念。

我們如何改良

我們對 Ray Dalio 的全天候配置進行回測後發現,其績效遠不及 S&P 500 和傳統的 60/40 配置基金。原因在於他過多地配置了長期和短期債券,並採用了固定權重再平衡策略。雖然這樣的配置能降低投資成本並減少波動,但卻在經濟成長時期犧牲了股票的潛在獲利。

為了彌補這一不足,我們在沃勝全天候組合中額外納入了標普科技板塊 ETF,旨在跟上全球半導體科技的發展,進而提升投資組合的整體報酬率。

沃勝全天候組合包括以下 ETF :

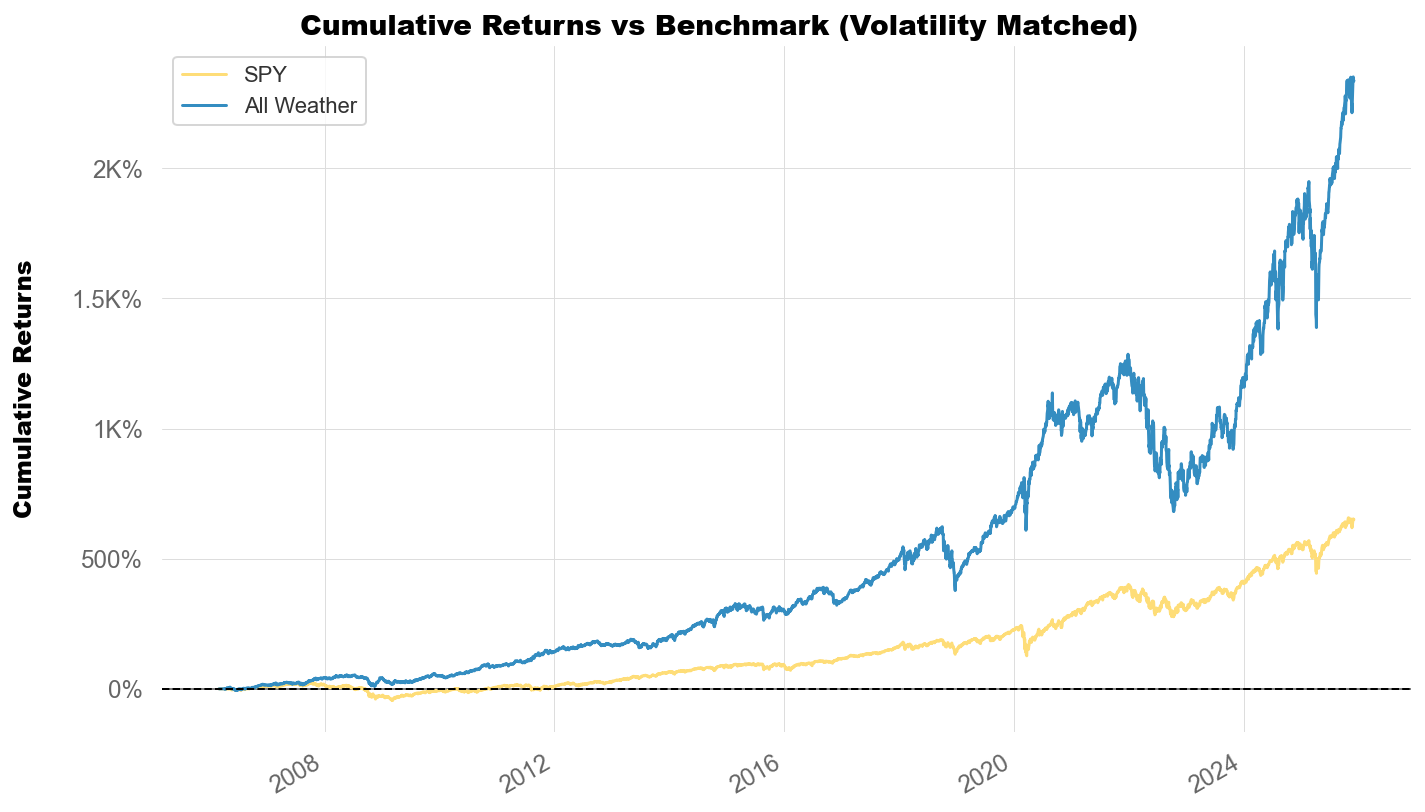

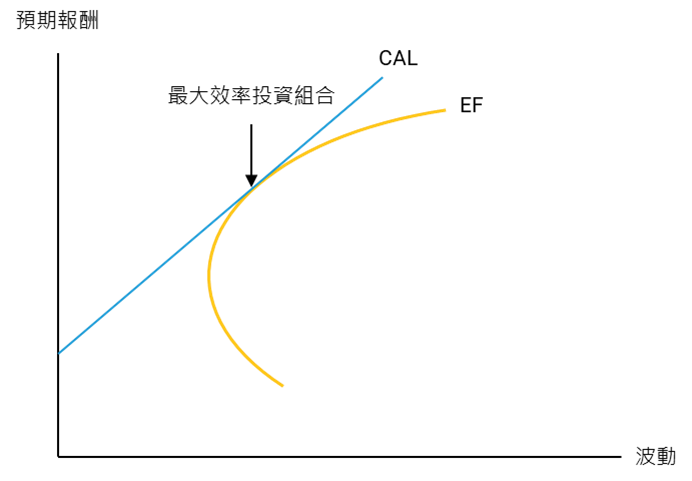

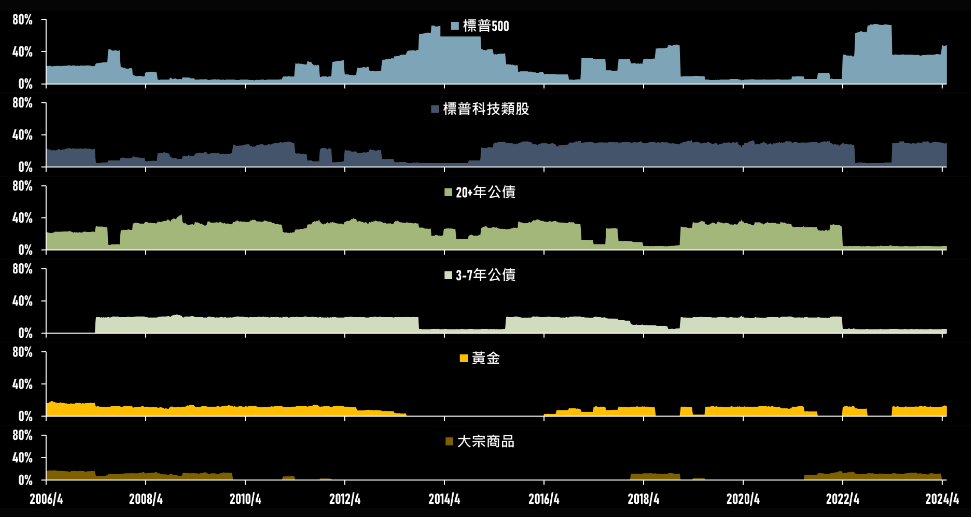

此外,權重設定也不再固定。我們採用最佳化夏普值模型來決定每季度再平衡的權重配置,藉此進一步提升投資組合的表現,確保在不同的市場環境中都能獲得更優異的風險調整後回報。

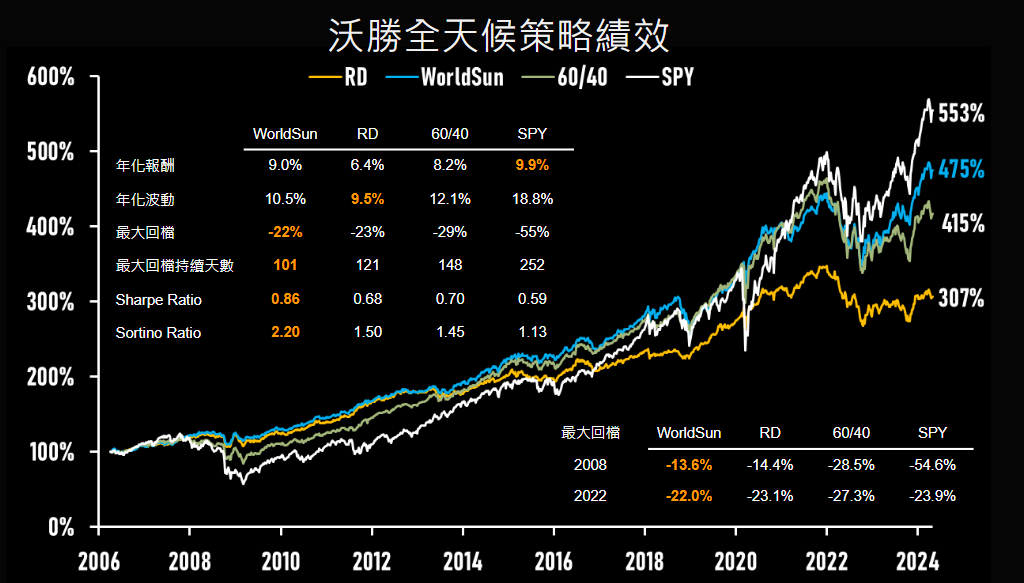

沃勝全天候投資組合表現如何?

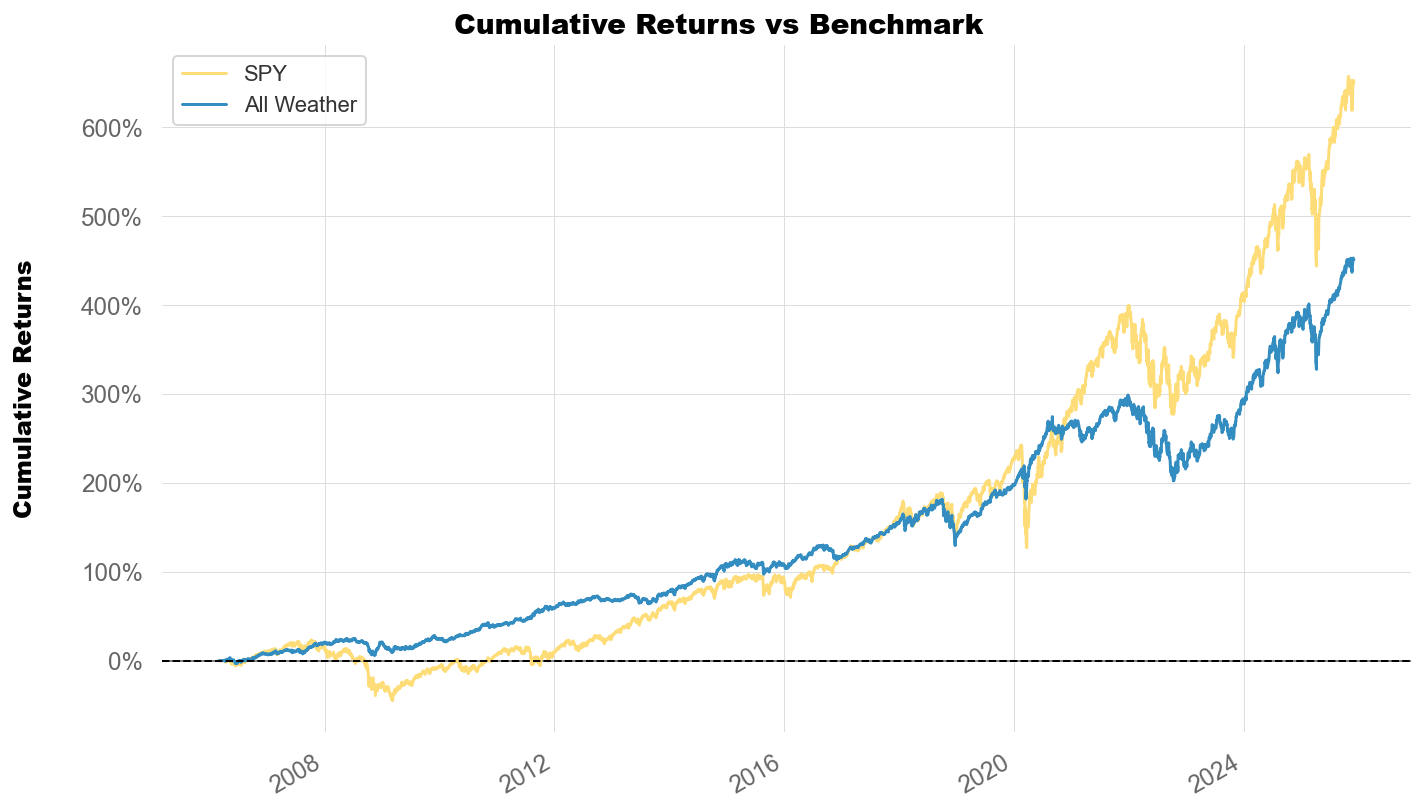

從2006年至2024年4月的回測結果顯示,沃勝全天候組合的年化報酬率為 9%,雖然略低於標普 500 的 10%,但顯著高於 Ray Dalio 的 6.4% 和傳統 60/40 投資組合的 8.2%。在波動方面,沃勝全天候組合的年化波動率為 10.5%,遠低於標普 500 的 18.8%,而且最大回撤僅為 22%,明顯低於標普 500 的 55%。

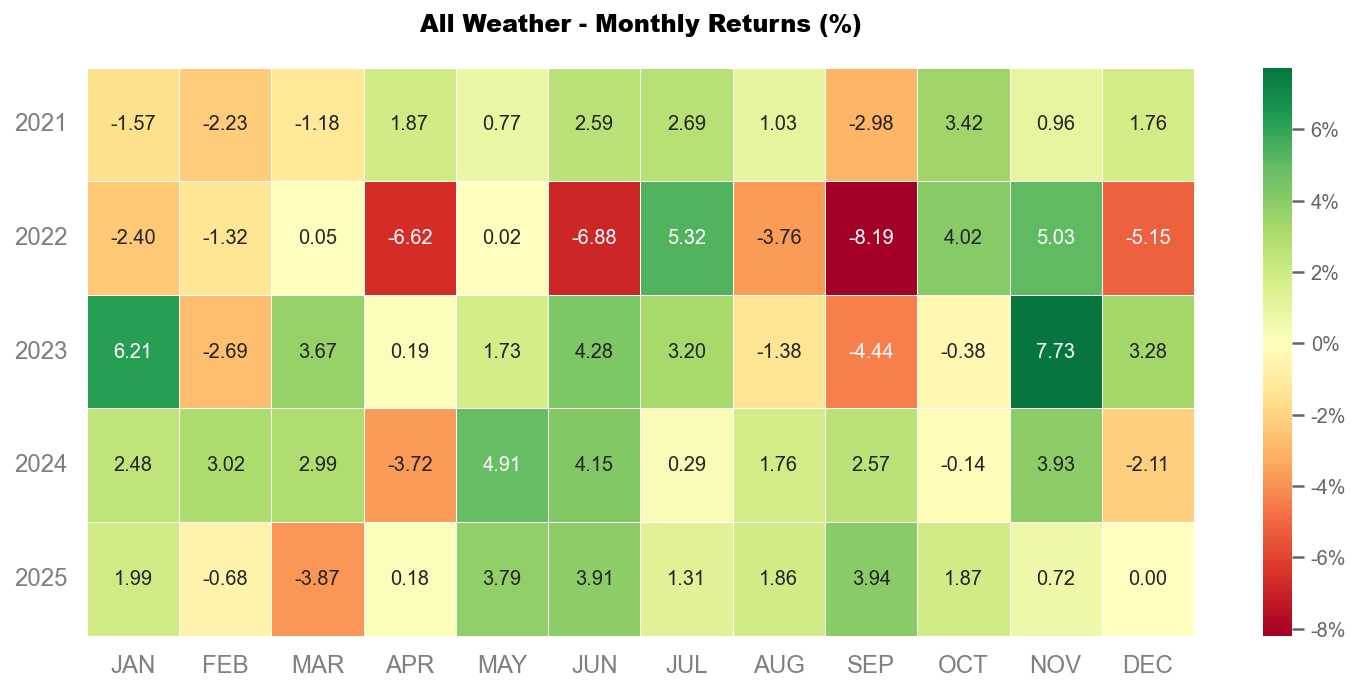

在績效比率上,不論是夏普比率還是衡量下檔風險的索提諾比率,沃勝全天候組合的表現均為最佳。近20年來經歷了兩次熊市,沃勝全天候組合在2008年金融危機期間僅下跌 13.6%,而在2022年下跌 22%,相比標普 500 的 54.6% 和 23.9%,顯示出其優異的抗跌能力。

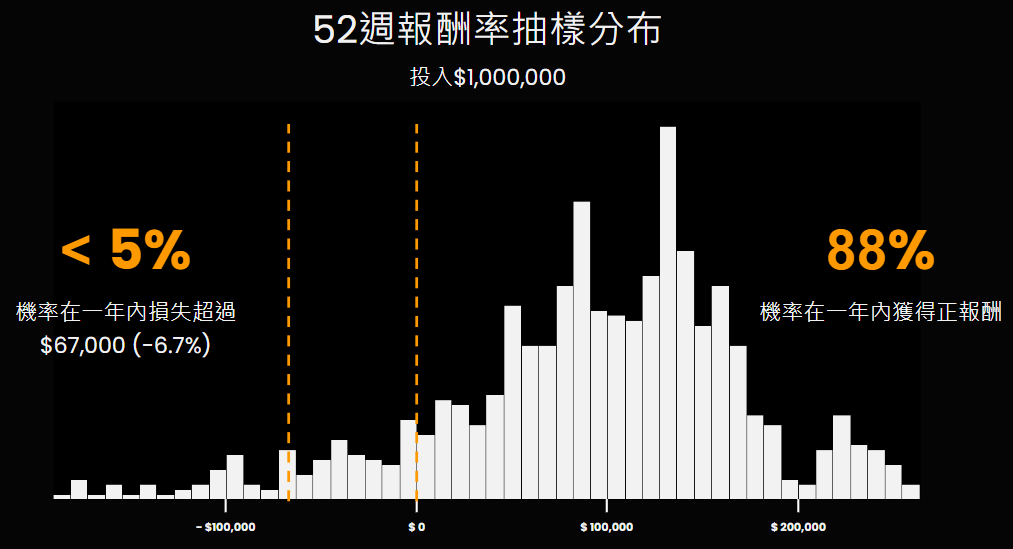

回測期間的 52 週報酬率抽樣分布顯示,在任意時點投入 $1,000,000,有 88% 的機率在一年內獲得正報酬,且損失超過 $67,000(-6.7%)的機率僅不到 5%。這樣的損失可能性與大多數投資者的風險耐受度相符。

我們的模型在2008年和2020年市場崩盤期間,主動降低了股票部位的配置,並提高了避險資產的占比,有效展現了沃勝全天候組合的風險對沖效果。

誰適合沃勝全天候投資組合?

應該考慮沃勝全天候投資組合的投資者包括:

- 對虧損非常情緒化的人 如果您對於資金損失有強烈的情緒反應,那麼「沃勝全天候投資組合」可能非常適合您。自2006年以來,這個投資組合僅有兩次回撤超過20%。雖然20%看似不小,但相比於大多數風險資產,這個數字已經相對溫和。

- 希望減輕黑天鵝事件損失的投資人 如果您擔心突發的「黑天鵝」事件,「沃勝全天候投資組合」在這方面表現優異。例如,在COVID-19疫情引發的市場崩盤中,S&P 500 指數下跌了33%,而全天候投資組合因其風險對沖效果僅下跌 16%。

- 尋求簡單投資方式的人 如果您想要一個簡單且易於操作的投資組合,「沃勝全天候投資組合」可能符合您的需求。這個組合只需要六個 ETF,並按照特定周期(如每季、半年或每年)進行再平衡。雖然這個組合可能不會帶來巨大的超額回報,但它能夠讓您在任何市場環境下安心持有。

如果這種投資方式聽起來符合您的需求,歡迎聯繫我們進一步討論如何實際操作。