Shopify (NASDAQ: SHOP) — 從電商平台到「AI 代理商務」:把「購買」嵌進對話,估值拉上新曲線

為什麼要關注 Shopify:AI 代理商務、商戶解決方案飛輪、國際化加速

Shopify 正在發生的轉變:它不再只是「幫商家開店」的工具,而是把「購物」這個行為直接搬進 AI 對話裡,成為 AI 世代的商務中樞。

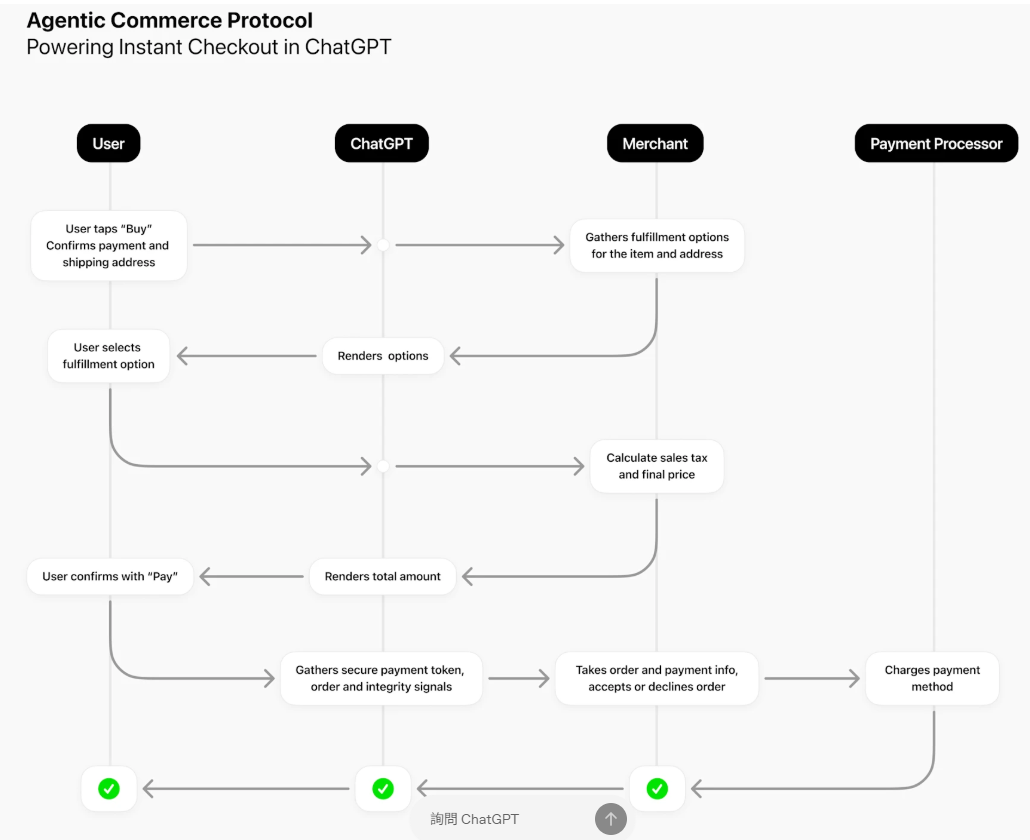

這背後有三股同時起作用的動力,第一股是「AI 代理商務」的浮出水面:OpenAI 宣布在 ChatGPT 內啟用 Instant Checkout,先接入 Etsy,並明確點名「超過一百萬家 Shopify 商家將在後續加入」,用戶可在對話中無跳轉完成結帳,這個入口級的改變把搜尋、比價、下單壓縮為一個對話回合,商流邏輯被重寫。這並非紙上談兵,而是已由 OpenAI、Stripe 與生態夥伴共同推進、逐步擴域的現實路線圖。

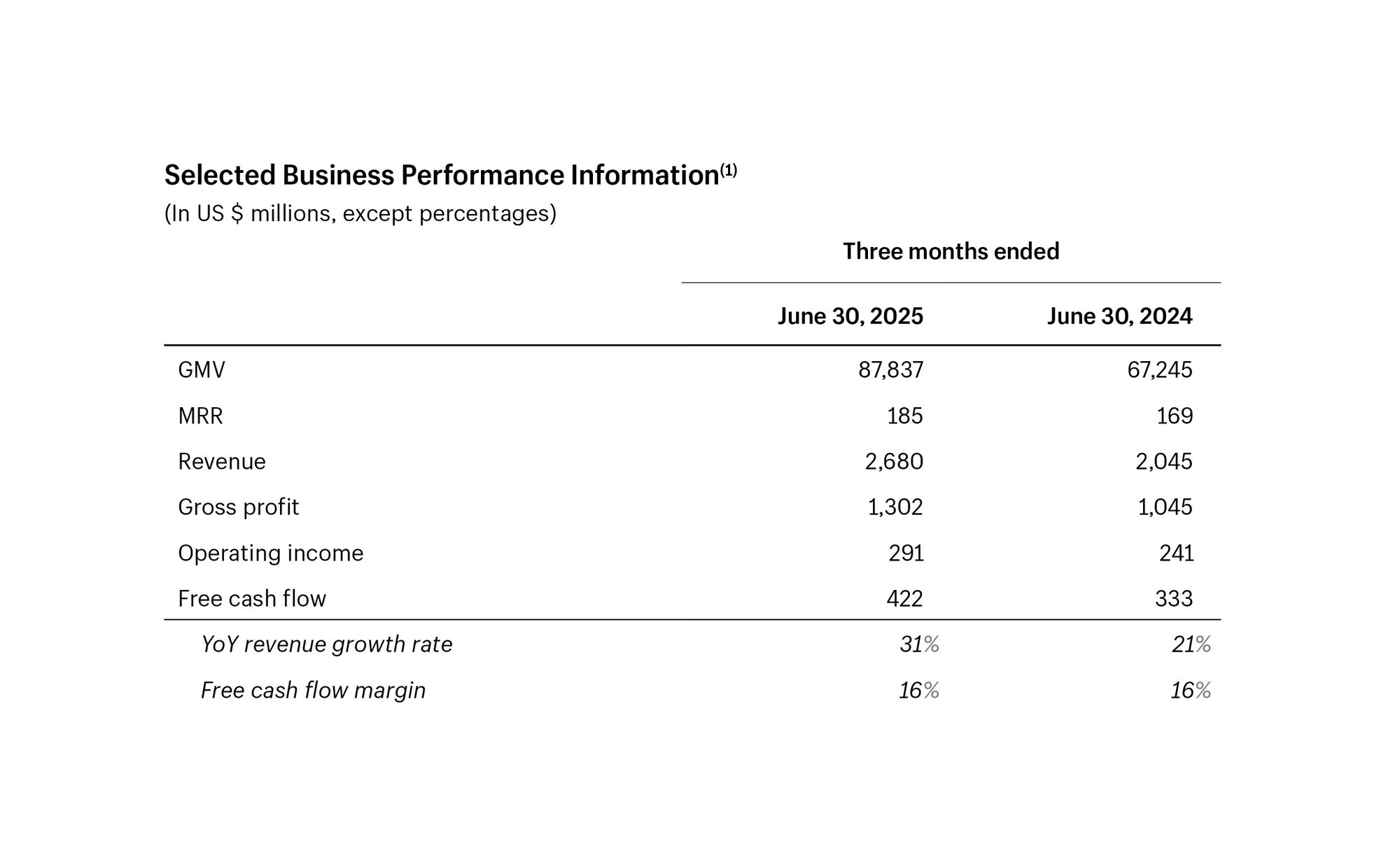

第二股動力是平台自有「商戶解決方案」飛輪的加速。Shopify 在 2025 年第二季交出營收年增 31% 且自由現金流率 16%、連續八季雙位數 FCF margin 的答案卷,證明交易導向業務與工具疊代正在把經營槓桿穩穩裝進財務數字裡;當平台能把更多交易在自己或夥伴界面內完成,對手續費、支付、廣告與數據產品的變現空間會被再次放大。

第三股動力是國際化與技術棧的同步進階:一方面,歐洲與多區 GMV 增速領先,替平台提供橫向天花板;另一方面,Shopify 持續在 AI 能力內生化,包括推出 Magic / Sidekick 這類原生 AI 工具,與收購 Vantage Discovery 強化搜尋與推薦,讓「把人帶到好商品前」這件事更智能,為 AI 代理時代的供應與轉化打地基。

時間點上,這些驅動正在「從故事走向收入」的交會處:AI 入口剛開、商戶飛輪已轉、國際化仍加速。可持續性來自於兩個底層邏輯——一是 交易層被對話介面重構,二是 平台自帶的支付/資料/應用生態黏住商家。這組合成為逐季可量化的「滲透率 × 轉化率 × 貢獻毛利」的複利。

四個價值驅動引擎的深層邏輯

入口重分配:AI 對話成新入口,由「搜尋→點擊→跳轉→結帳」縮為「詢問→確認→結帳」。當結帳在 AI 內完成,Shopify 從後台器具躍升為前台交易中樞,不僅多拿交易經濟,更前移到數據與心智的「第一現場」。

商戶解決方案的利潤槓桿:Merchant Solutions(支付、手續費、廣告、融資、應用)已成增長主軸,邊際經濟性強。AI 端下單滲透提升後,成交與履約更多留在平台內,單位 GMV 抽取能力抬升,靠的是被動導流度與在席轉化率上行。

AI 能力內生化的產品護城河:Magic/Sidekick 把 AI 嵌進內容生成、客服轉單、行銷優化與營運診斷;Vantage Discovery 將生成式 AI 引入搜尋與推薦。平台同時「懂商品、懂商家、再接上懂用戶的 AI 入口」,形成數據—模型雙向強化:更多交易 → 更準語義/偏好向量 → 更高匹配與轉化 → 更多交易。

生態快照:Lovable 把 AI 對話直接接到 Shopify,供給端一語開店

除了 Shopify 原生的 Magic/Sidekick 外,生態夥伴也在把「AI 變成商務導航員」。Lovable 最新整合讓 AI 對話功能直接接上 Shopify——商家只要一句話,例如:「我要賣 T-shirt,黑白兩色,US$25 一件」,AI 便能自動完成開店流程,從商品圖片、文案描述、定價到樣式分類一手包辦。這像是 Shopify 的「自動導航員」,讓創業者從「想法到上架」只需一個對話回合。對平台而言,這代表供給擴張的邊際成本被大幅壓縮,SKU 增長與商戶 onboarding 速度同步提速,也為「AI 代理調用」建立更厚的供應端基礎。當「一句話就能開店」成為現實,Shopify 不只是承接交易,更是讓商業創建本身AI 化、即時化、零摩擦化。

從「開店工具」到「商務 OS」,再往「AI 代理商務中樞」

Shopify 的定位已從「前台開店 + 後台營運」的工具組,進化為「商務操作系統」。當 AI 代理開始承擔發現與轉化,Shopify 透過標準化的交易與履約 API、原生支付與風控能力,把自己放在「被 AI 調用的商務層」。這個進化的必然性在於:互聯網的下一個入口是對話與代理,誰能把商務標準變成「協議與 API」,誰就能成為 AI 的供應與履約底座。這也讓 Shopify 的競爭優勢從「應用生態 × 支付 × 物流夥伴」擴展到「協議層 × 安全與合規 × 代理可調用性」。

運營上,Shopify 是「訂閱 + 交易」的雙引擎:訂閱提供可預見的底盤,交易把規模變成利潤槓桿。AI 代理時代,關鍵運營動作是把商品資料標準化、庫存與定價實時化、履約能力模組化,以便 AI 能低摩擦地調用。這會催生三個運營優勢:一是 更高的 API 命中率與成功率(降低錯單、補單、退單成本);二是 風控模型從賬戶級升級到語境級(辨識異常指令與可疑會話);三是 客服與售後的 AI 化,縮短處理鏈路。

客戶面,商家選 Shopify 的深層原因在於「工具 + 流量 + 數據 + 支付」的一體化。AI 代理把流量來源由「平台導入」變為「協議導入」,只要 Shopify 的商家資料、庫存、配送 SLA 與售後整潔,AI 就更願意推薦「確定性高的供應者」。於是被 AI 選中的概率,成為商家續約與加購服務的關鍵變量,平台對商戶的議價空間也更紮實。

競爭上,傳統對手比的是功能、費率與生態豐富度;AI 代理時代,新增了「可被代理安全、高可靠地調用」這項維度。相比自建站或輕量工具,Shopify 更像一個可驗證、可追溯、可風控的交易/履約基礎設施,而這恰好是 AI 代理最在乎的品質要素。搜尋與推薦的 AI 化(含 Vantage Discovery)讓平台更懂商品,Magic/Sidekick 讓平台更懂商家,當兩端都懂,平台就能站在「語義匹配」而非「關鍵字匹配」的護城河上。

規模效應則在三個維度疊加:交易規模帶來費率與資費的議價力、開發者與應用生態的網路效應、數據與模型的精準度飛輪。技術面,AI 搜尋、對話推薦、風控、客服與營運決策逐步內生,使平台把「複雜性留在內部」,對商家輸出的是「簡單、確定、可擴張的商務能力」。

AI 化效率槓桿開啟財務飛輪

營收與毛利的提升,來自交易導向收入的放大與平台工具 ARPU 的提升。即便短期 GMV 絕對值受總體或地緣波動牽引,只要 AI 入口帶來更短漏斗與更高轉化,Merchant Solutions 的彈性仍可釋放。其持續性,取決於 AI 端的體驗與可靠性是否持續優化,以及平台是否能把「被代理調用」做成簡單、清晰、可審計的流程。

營運費用率改善的驅動,來自內部 AI 化與模組化:內容生成、客服回覆、風控初審、商家營運診斷的自動化,將部分費用轉為「一次投入、多次收益」的產品化資本;只要規模擴張,費用率自然向下。競爭語境中,這代表 Shopify 可以用更低的邊際成本承接更大的交易與商家規模,財務彈性更足。

自由現金流與淨利的改善,是「上檔的 mix 變好 + 下檔的費用率下行」的合力;短期仍會受投資與併購(如 AI 團隊與技術收購)波動,但八季連續雙位數 FCF margin的紀律,向市場傳達了「成長不以犧牲現金流為代價」的訊號。

從被導流到被調用:AI 協議時代的加速拐點

Q2 2025 營收年增 31%,自由現金流率 16%,連續八季雙位數 FCF margin;管理層延續對「國際化 + 產品力」的投資節奏,並在對外溝通中持續強調平台效率與現金流紀律。這些數據的背後,是「交易引擎更穩、工具能力更深、區域擴張更廣」三條線同時在跑。

當 OpenAI 把 Instant Checkout 推向公測並宣布擴至 Shopify 商家,Shopify 的角色從「被導流」變成「被代理調用」,意味著之後財報裡的交易與解決方案收入,有機會出現結構性的加速點。短期看,這會以「試點—迭代—擴區」的方式逐步體現在數字上;中期看,當多區與多語場景鋪開,平台的商家黏性與 AI 端的覆蓋率就會彼此拉升。

管理層訊號也指向「AI 能力內生 + 外部協作」的雙線:內生以 Magic/Sidekick 為代表;協作上,與具入口優勢的 AI 平台共建協議標準,讓商家無需再為每個入口重複整合。這省下的是商家的整合成本,提升的是平台在新入口時代的話語權與抽成穩定性。

三重催化估值再評:AI 滲透、毛利升級與全球擴張的共振效應

第一,AI 端下單滲透率的實證。一旦 ChatGPT 端的單品結帳擴大到多品項購物車、擴區到更多市場,並且「AI 內成交占比」在商家儀表板可以被看到,市場會把這視為新型流量紅利的確證,對 Merchant Solutions 給更高增長假設、對整體估值給更高倍數。現在已清楚的里程碑是:美國先導、單品結帳、擴區與擴類別在路上,接入 Shopify 商家列入官方路線圖,且由 Stripe 支撐支付與協議層,技術風險被拆小、商務拓展路徑清楚。

第二,AI 工具與搜尋推薦帶來的毛利結構改善。當 Magic/Sidekick 提升商家運營效率,Vantage Discovery 強化搜尋匹配,轉化率與客單價若有結構性抬升,平台可以以更少的行銷與客服投入承接更多交易,毛利與費用率同時受益;這是能被季度毛利率與費用率軌跡、以及 FCF margin 延續性觀察到的「硬證據」。

第三,國際化 × AI 入口的疊加。如果歐洲與其他區域的 GMV 增速持續領先,而 AI 入口在當地語境同樣奏效,Shopify 在區域營收的分散度與韌性將被顯著抬升,估值折現率自然下降,倍數中樞上移。

估值三情境:AI 內成交成為 Shopify 跨入「商務基建」層級的關鍵鑰匙

在基準情境下,假設未來三年整體營收年複合成長 25% 左右,AI 入口帶來的交易占比逐季提升,使 Merchant Solutions 年增速較訂閱端高出 5–7 個百分點,毛利率與 FCF margin 各穩步上提 1–2 個百分點。市場將 Shopify 視為「商務 OS + 交易中樞」的複合體,對應 EV/FCF 20–25 倍 的合理中樞,股價呈穩步重評。

在樂觀情境下,ChatGPT 端擴至多品項與多區域、與更多代理入口互通,AI 內成交占比達成可見級別,帶動 Merchant Solutions 加速到高十幾到二十來個百分點的年增;同時,Magic/Sidekick 與 Vantage 對轉化與費用率產生更明顯拉力。這時市場可能賦予EV/FCF 25–35 倍的溢價帶。

在保守情境下,AI 入口採納遲緩或體驗拉跨,退貨率與爭議處理拖累商家信心,跨境合規成本抬升、國際化放緩,Merchant Solutions 的加速有限,整體營收年增落在 15–20%,倍數停留在 EV/FCF 15–20 倍 的防守區,估值表現平淡。

估值溢價的鑰匙不在於 GMV 增多少,而在於「AI 內成交」能否成為有規模的新通道。一旦這條通道被驗證,市場會把 SHOP 從「優質電商平台」提升到「AI 商務基建」的估值層級。

追蹤核心驅動力的關鍵指標

接下來最該盯的,不是泛泛的「AI 進度」,而是可量化、可驗證的指標:

一,AI 內結帳(Instant Checkout) 的地區擴張與使用次數、多品項購物車上線節點與商家覆蓋;

二,AI 內成交占比是否能在商家後台或財報口徑中形成可見數列;

三,Magic/Sidekick 與 Vantage 推出後對轉化率、退貨率、客服處理時效、費用率的改善是否具持續性;

四,FCF margin 能否在投資 AI 能力與協議整合的同時維持雙位數;

五,歐洲/其他區域 GMV 是否繼續高於整體增速;

六,大型 AI 平台的協議是否從單點擴成多入口、多地區、標準化 SDK 的態勢。這些指標的聯動,會直接映射到「估值中樞」與「上檔空間」。

投資機會評估

表層(Surface Level) Shopify 的財報已呈現「增長 + 現金流」穩定,2025 年中交出 31% 營收增長與 16% 自由現金流率 的組合,證明平台效率與規模經濟正在落地。

深層(Deep Level),真正的變化是「把購買嵌進 AI 對話」這一入口級創新:OpenAI 的 Instant Checkout 已啟動,並公開標示 Shopify 商家即將加入,協議層由 Stripe 與開放化設計支撐。這條線跑通,估值敘事就會從「電商平台」躍遷到「AI 代理商務中樞」。

風險—報酬(Risk-Reward) 的核心是執行力:API 成功率、退款與爭議處理、分潤機制、合規與隱私治理、跨境稅務與客服 AI 化。如果這些工程面做好,AI 入口就是新增量與新增利潤的高質量通道;反之,體驗不佳會反噬商家信任,延緩估值重評。

關鍵催化(Key Catalysts) 在未來 3–6 季大致清晰:美國以外市場與多品項購物車的上線節點;商家側可見的「AI 內成交」儀表板與案例;Magic/Sidekick、Vantage 帶來的轉化/費用率硬指標改善;以及管理層在法說會上對 AI 商務協議進度的量化口徑。每一項的落地,都可能成為估值上拋的觸發。

Shopify 現在的估值,反映的是一個優質的「商務 OS」;而它真正要打開的,是「AI 代理把人直接帶到結帳」的第二曲線——把爆發力寫進協議。