【勝券在沃:10月投資專欄】

精準解讀市場脈動,穩健布局未來趨勢

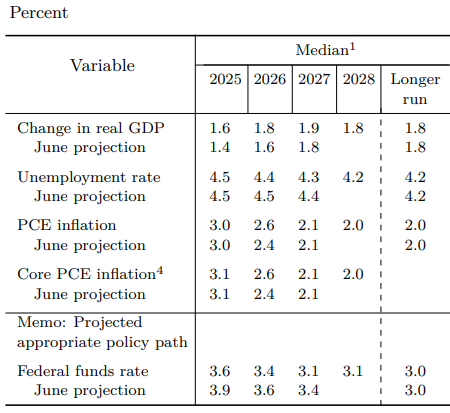

- 政策與利率路徑:9/17 FOMC 啟動降息 1 碼至 4.00%–4.25%,點陣圖顯示 2025 年底中位數由 3.9% 下修至 3.6%,釋出「循序、數據依賴」訊號而非線性降息。

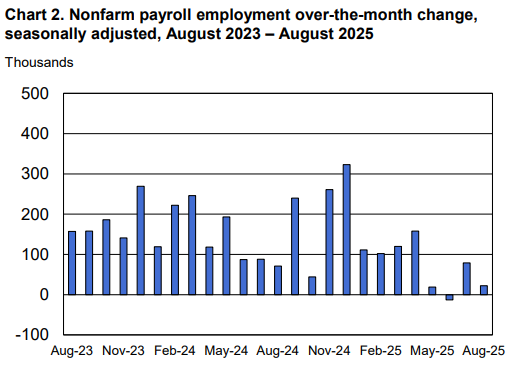

- 經濟基本面:就業急冷(8 月非農 +2.2 萬、失業率 4.3%)對比通膨慢熱(CPI 年增 2.9%、核心 3.1%、核心月增 0.3%),實質利率恐高檔震盪,市場更依賴企業微觀體質。

- 政府停擺風險:政府停擺若導致 BLS/CPI/NFP 等延遲,聯準會與市場將轉向高頻民間數據;投資上需提高對金融條件與流動性的監控,容忍更高波動。

- 市場定價「兩次一碼」:期貨將10月與12月各降1碼視為高機率情境,短端利率與金融條件先放鬆、節奏更依賴風險管理式寬鬆。

- 資產配置:股票聚焦「盈利可見度+資本支出」主線——逢回加碼 AI 基礎設施與高品質成長,減碼對就業高敏感的非必需消費與運輸;債券以中等存續期投資級為核心、短天期保留彈性、黃金建議戰略配置

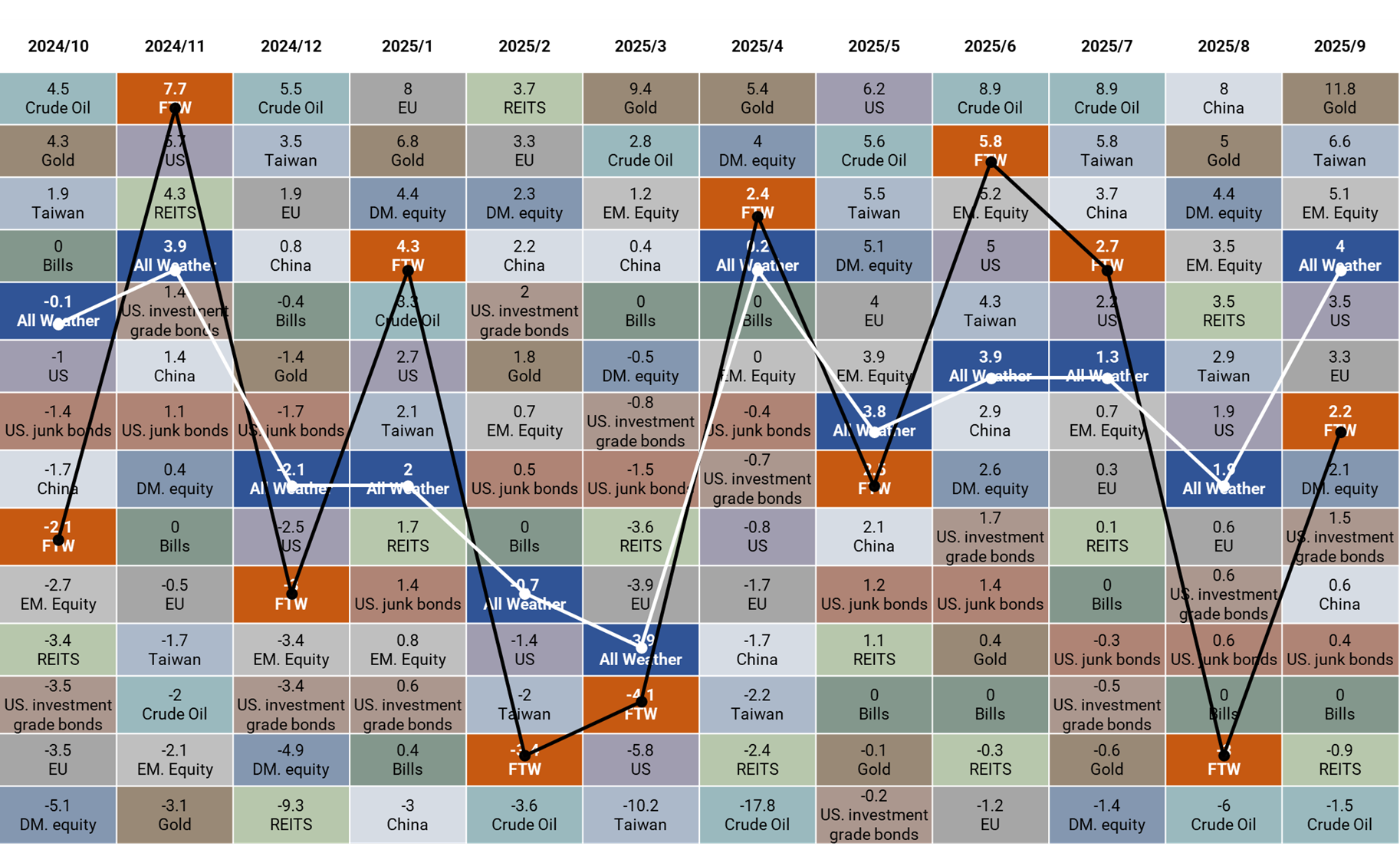

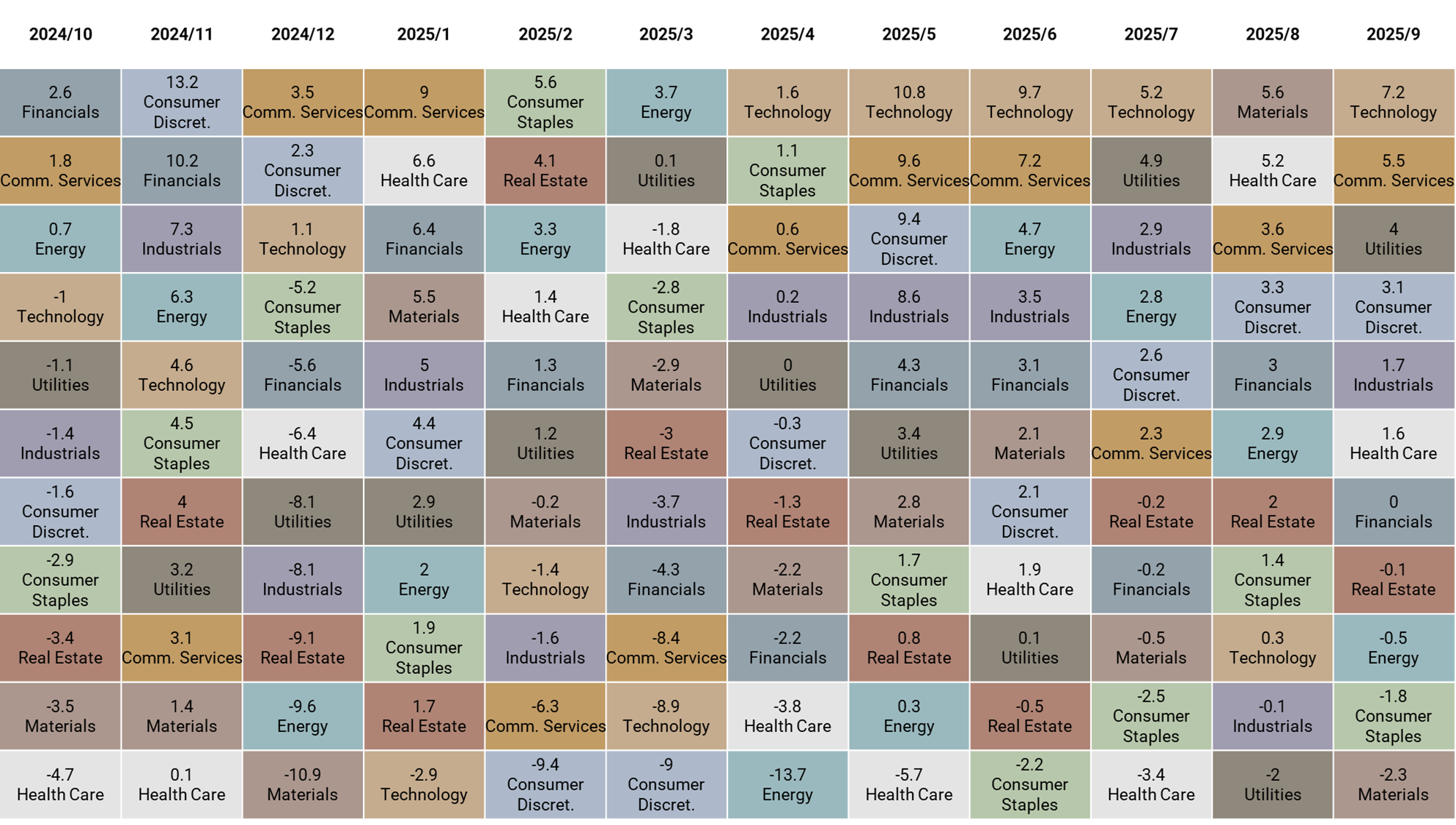

【資產回顧】

9 月資產表現以黃金與台灣股市表現最佳,分別上漲 11.8% 與 6.6%;標普板塊以科技與通訊服務表現最佳,分別上漲 7.2% 與 5.5%。

【策略追蹤】

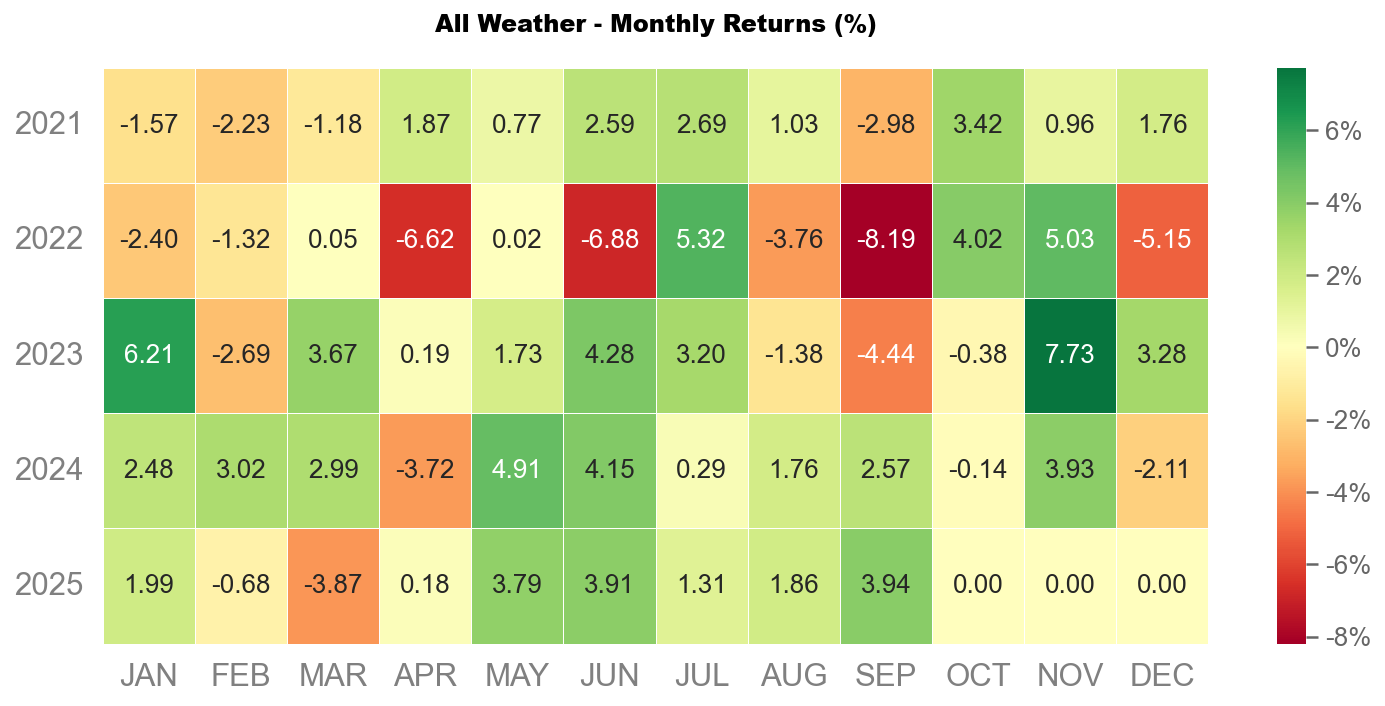

沃勝全天候投資組合

9 月沃勝全天候投資組合報酬 +4%。當月以黃金 (GLD) 表現最佳,該資產上漲 12%。

詳細策略說明與績效請見以下文章:

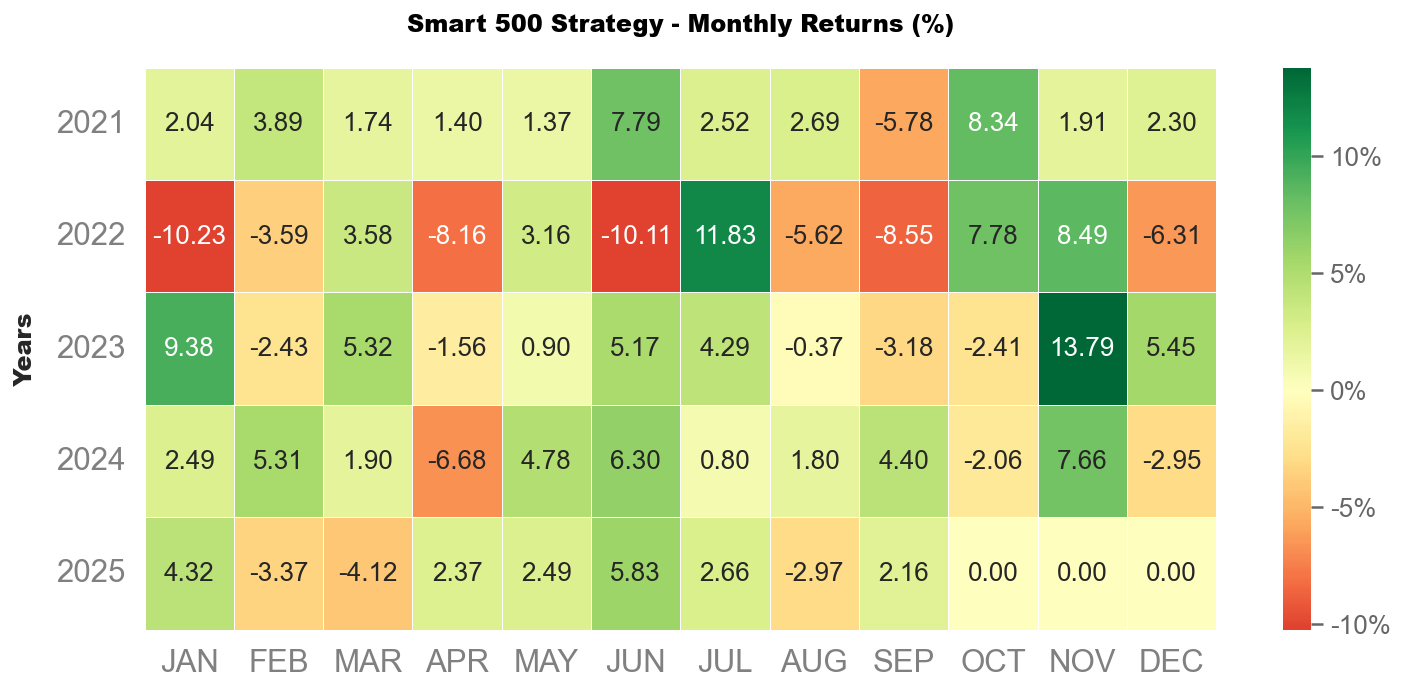

沃勝 Smart 500 投資策略

9 月沃勝 Smart 500 投資策略報酬 +2.16%,低於 SPY 的 +4.3%。當月成分股以 SMCI 貢獻最多,上漲 17.6%,其次是 PLTR,上漲 16.1%。

詳細策略說明與績效請見以下文章:

降息啟動、分歧加深:不是筆直大道,而是蜿蜒山路

9/17 的 FOMC 會後聲明正式開啟降息循環,將聯邦基金利率目標區間下調 1 碼至 4.00%–4.25%。這是今年首次降息,理由直指「就業下行風險上升、前景不確定性仍高」,顯示決策層已從「抗通膨的耐心」轉為「雙重使命的平衡」。就文字溫度而言,聲明刻意保留「數據依賴、逐次決策」的彈性,避免市場把本次降息解讀成線性、等距的降息路徑。

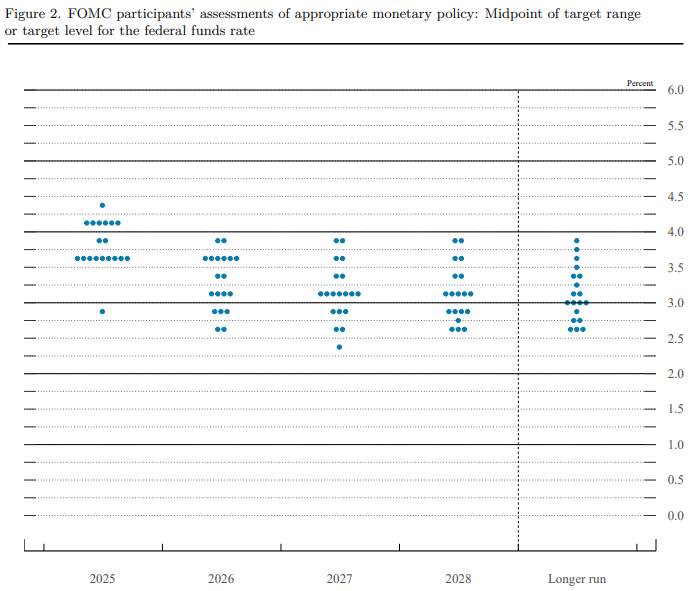

更關鍵的是同步公布的 SEP 點陣圖:2025 年底聯邦基金利率中位數自 6 月的 3.9% 下修至 3.6%。表面上,這意味著年底前仍「可能」再有 1–2 次降息;但若細看分佈,委員間的觀點出現更大的變異擴散,一端擔心服務通膨黏性,主張慢行;另一端直面就業降溫,支持更快寬鬆。這不是一條筆直的降息大道,而像是一條轉彎頻繁的山路:每一個彎,取決於下一次勞動市場與通膨數據。

市場層面,利率期貨很快把「全年再降 1–2 碼」作基本情境,短端殖利率先行反應;但別忽略通膨的黏滯性,長端利率要降還是得看通貨膨脹,並不一定會馬上隨利率下降而下降,殖利率曲線更偏向牛陡 (bull steepening) 而非牛平 (bull flattening)。

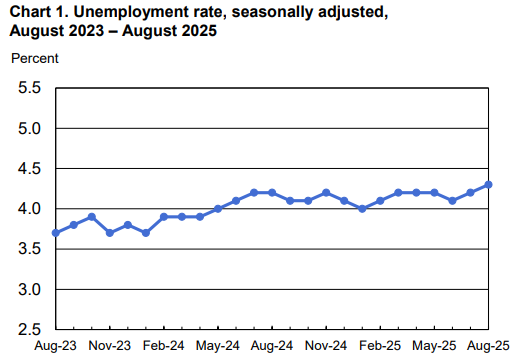

冰與火交織:就業「急冷」、通膨「慢熱」

九月公布的 8 月就業報告把「降溫」二字寫得很直白:非農就業僅 +2.2 萬、失業率 4.3%,自 4 月來幾乎原地踏步。分項上,醫療和社福微增,部分被聯邦政府與礦業/油氣的減雇抵消;勞動參與率與就業人口比率同步走弱,長期失業人口年增、邊際附屬勞工仍高。這些細節告訴我們:就業市場面臨廣泛、持續的降速。對聯準會而言,這是一個明確訊號。

美國八月失業率上升至4.3%,非農就業下降至2.2萬

通膨端則呈現另一種節奏。8 月 CPI 年增 2.9%、核心年增 3.1%;月增上,總項 +0.4%、核心 +0.3%,呈現「服務黏、商品弱」的結構:住租與屋主等值租金 +0.4% 撐住核心,機票連二月大漲、二手車回彈,與能源、通訊等項的回落相互拉扯。類似於 2015–2019 年間的「低通膨+局部黏性」。對資產定價而言,關鍵在於服務價格的邊際降速能否落在 月增 ≤0.2% 的「舒適帶」。倘若黏性太牢固,名目利率雖降、實質利率卻可能居高難下,成長股與高估值資產的壓力仍在。

把兩者疊在一起,是一個典型的「冰與火」組合:就業急冷提高了寬鬆動機,通膨慢熱又牽制了寬鬆幅度。這種現象會把行情推向更依賴微觀敘事,例如企業如何把價格壓力往下游轉嫁、如何用 AI/自動化改善單位勞動成本。資產布局上,可考慮「雙引擎」配置:用高品質、自由現金流穩健的股票承接獲利韌性,再配中期存續期間的投資級債吃利率下行的甜頭。

政府停擺:當「數據依賴」遇上「沒有數據」

9 月底「政府停擺」陰影急速擴大,參院休會未通過臨時支出法案,使得自 10/1 起進入停擺的風險成為市場主情緒。對投資人來說,直接衝擊不是財政支出本身(短期多為遞延),而是統計發布中斷:依照既有慣例與各部會應變計畫,若停擺持續,勞工統計局(BLS)將暫停按時發布就業報告(原訂 10/3)、CPI(原訂 10/15)等關鍵數據;商務部門旗下普查局的零售銷售、新屋開工等報告亦可能延後。對「依據數據決策」的聯準會而言,這等於把儀表板調成「黑屏」,迫使决策更加依賴高頻私部門數據與金融條件的即時變化。

這種「數據失靈」期,市場的訊息來源會發生改變:從 BLS 的月度報告,轉向民間的求職平台、支付網路、卡片消費、港口/物流即時量;從官方 CPI,轉向房租即時樣本、機票與旅宿報價、二手車批發價。投資操作也需要隨之調整:一是緊盯金融條件,避免在錯位的流動性裡加槓桿;二是容忍更高的市況噪音,用較長的評估期間來解讀價格行為;三是做好決策路徑:若停擺快速解除、數據一次性補發,波動可能突然放大;若停擺拉長,聯準會口徑可能更倚賴「風險平衡」而非硬性數字,市場對降息節奏的想像也會更分散。

在數據缺失期間,紀律更為重要,事前設定門檻管理風險,分批進場降低壓力,用品質與流動性作保險。當儀表板暫時關機時,唯一能指引你穿越濃霧的,是事先擬好的路線與規則。

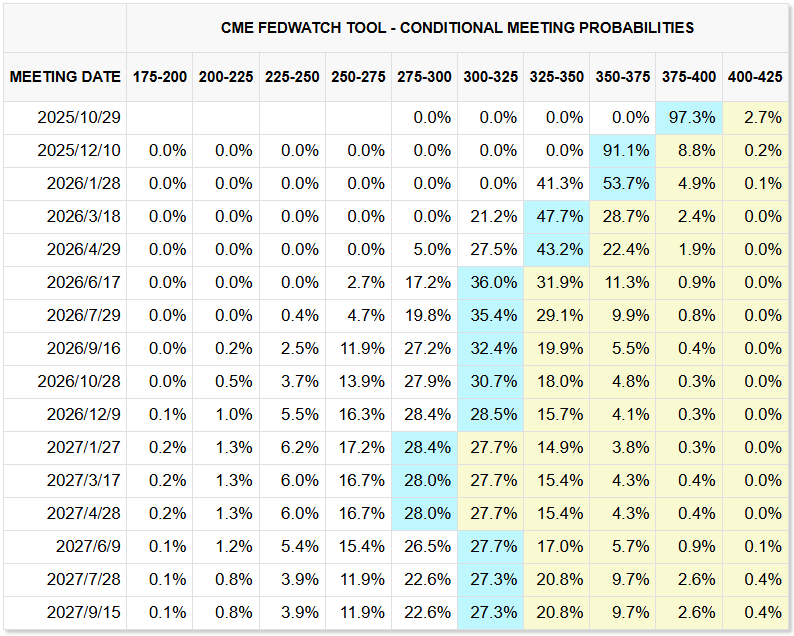

「兩次一碼」幾近定局:10 月 98% 、12 月 91% 再降息

市場對聯準會在 10 月與 12 月各降息 1 碼的定價已大幅傾向「定案」。期貨顯示,10 月 FOMC(10/28–10/29)降息機率已接近 100%,12 月再降 1 碼的機率達九成。

推力來自兩端:其一,聯邦政府預算僵局若延續,CPI、就業報告等官方數據恐出現延遲,決策層在「數據黑屏」下可能傾向採取「風險管理式」寬鬆,以降低實體經濟與金融條件的下行風險;其二,就業與景氣領先訊號轉弱,強化了年內連續「小步快走」的定價。Evercore ISI 指出,政府關門與數據延宕進一步把 10 月降息從「大概率」推向「幾近確定」;BofA 亦評估,即便關門在會前解除,若 9 月就業數據無法即時取得,主席 Powell 仍可能主張先行一碼,以對沖關門延長與公部門裁員的不確定性。

實務上,這樣的「高機率兩次一碼」情境,意味著短端利率與金融條件的邊際放鬆將先於通膨回落落地,資產定價將更依賴企業獲利能見度與現金流品質。

「溫和降息 × 勞動急冷 × 通膨慢熱」下的實戰路線圖

【股票】投資主線、風格與操作節奏

在 9/17 開啟的降息循環下,委員路徑分歧、數據仍見雜訊,我們將「盈利可見度+資本資出」,視為Q4主線:AI 建設供應鏈(雲、資料中心、電力)與高品質成長股的逢回加碼優先,其原因是企業資本支出的延續性與折現率下行的配合。就投資風格而言,品質成長(ROIC高、自由現金流穩)>純高貝塔;同時配置一部分防禦型現金牛(必需消費、公用事業中具穩定現金流者),對沖服務通膨的黏性。操作節奏上:

- 逢回買進:以回檔分批承接部位;若公布數據出現延遲(停擺風險),波動放大時提高買點容忍區。

- 換股:減碼對就業循環高敏感、議價力轉弱的非必需消費與運輸,轉向定價權強、現金流穩的供應鏈節點與公用電力(受資料中心帶動)。JOLTS/離職率下行與8月非農僅 +2.2 萬、失業率 4.3%支持此輪風格切換。

- 增減碼:以核心服務通膨月增視為加碼條件;若高於預期且實質利率回升,則把加碼節奏延後,維持基本倉、觀察再加碼的框架。通膨 8 月年增 2.9%、核心3.1%顯示仍屬「慢熱」,不宜過度拉高槓桿。

【債券】存續期間×票息/資本利得的平衡

降息啟動但非直線,且長端利率受通貨膨脹擾動,債券要在票息穩健與利率貝塔間取中庸:

- 存續期間:以中等存續期投資級債為核心,兼顧票息與對後續 1–2 次降息的敏感度;長存續期部位需控制策略比重,以防通膨黏性/實質利率上彈帶來的波動。

- 短天期 vs. 長天期:短天期作為流動性緩衝池與交易彈藥,在停擺導致數據延後、利率波動加劇時提供彈性空間;長天期需等待通膨趨緩明確。

- 投等債 vs. 高收益:就業降溫明顯、開工與消費動能轉弱時,信用風險回報比下行。因此以投資級債>高收益;若需要較高殖利率,優先考慮短存續期的BBB優質發行人與可轉債質地佳者,而非低信用債。

【商品/黃金】通膨與實質利率的對位

- 黃金:在名目利率下行+通膨黏性的組合下,實質利率可能呈「區間震盪略偏下」。黃金的投資角色定位為「穩定組合波動+尾部風險對沖」,建議以戰略性 5–8%權重常態配置,數據缺口期(政府停擺使CPI/NFP延遲)甚至可上調上限。

- 原油與工業品:在供需拉鋸、景氣降溫下傾向區間震盪。更多用作戰術交易而非長期核心資產,並優先觀察裂解價差/成品油庫存而非僅看原油頭條。

月報結語

這個九月,聯準會終於再次發車,但前方不是筆直的高速,而是一條雲霧繚繞的山路:就業像冷空氣從山谷灌下,通膨則如路邊仍未熄的餘燼;聯準會一腳緩踩油門開啟降息循環,而另一腳仍踩在煞車上,點陣圖與利率期貨市場把「兩次一碼」寫進導航,卻不保證每個彎都等距。

政府停擺的陰影可能讓儀表板短暫黑屏,在這種路況下,投資就像夜間行車:遠燈看方向,近燈看路面——遠燈是紀律與風險門檻,近燈是經濟條件、企業營運與市場波動;動力則用「雙引擎」——高品質、現金流穩健的股票承接獲利韌性,中期投資級債收下利率回落的紅利;同時準備面對牛陡的地形,避免在通膨不確定時貿然加速。當霧厚、彎急、訊號偶爾失靈,最可靠的不是路況本身,而是我們預先設定的策略、停損與紀律——按表行事,耐心過彎,讓資產在蜿蜒中穩穩爬升。

內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。