「美式 vs 英式分紅保單」一次看懂兩大熱門儲蓄保險策略!

在香港保險市場中,分紅型保單長期受到財富管理專業人士與高資產客戶的重視。這類產品兼具「保障」與「收益」的雙重功能,是資產保全與增值規劃中不可或缺的一環。隨著市場發展,分紅保單逐漸分化為兩大主流類型:「美式分紅」與「英式分紅」。兩者的分紅機制與資金運用方式截然不同,適用族群與理財目標也有所差異。

本文將從制度設計、資金運用、回報表現與適用對象四大面向出發,分析這兩種保單類型的核心特徵,協助讀者釐清選擇邏輯。

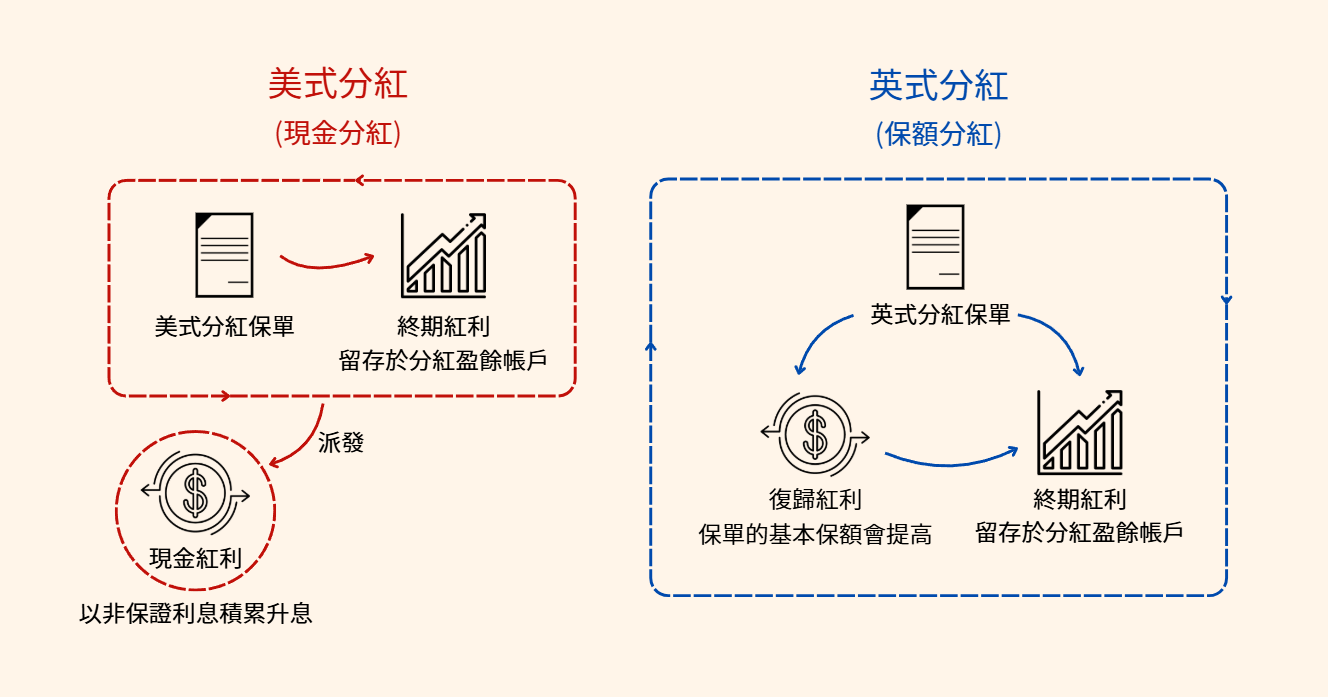

一、英式美式差異

美式分紅:靈活派發、即時現金流

美式分紅保單的主要特色在於「每年派發現金紅利」。保險公司根據當年營運盈餘表現,按年度將一部分利潤以現金形式分派給保單持有人。這些紅利可選擇直接提領、抵扣保費或用以購買額外保障。

相對於保守型或長期規劃導向的產品,美式分紅保單提供了高度的資金靈活度。這類設計尤其適合對流動性有需求的投保人,例如企業主、準備子女教育金的家庭,或預備提前退休者。

不過需留意的是,現金紅利並不保證發放,與保險公司財務狀況息息相關,屬於非保證收益。

英式分紅:長期複利、穩健增值

英式分紅保單則採取「保額分紅」機制,紅利不會即時派發,而是以帳面紅利的方式滾存於保單帳戶中,持續累積利息,形成複利效果。當保單到期或退保時,保戶可一次性領取包括終期紅利在內的帳戶價值。

這種分紅機制更偏向資產長期累積與財富傳承使用。由於紅利留存在帳戶內進行再投資,不僅強化了資產增值效能,也相對穩定。非常適合計畫十年以上資金規劃的保守型客戶,如退休準備、遺產規劃、慈善信託等用途。

二、分紅保單市場觀察:分紅實現率普遍維持在 90%~100%,部分超過 100%

分紅型保單的分紅實現率,即實際發放的紅利金額相對於預測紅利的比例,是衡量保險公司財務穩健與承諾兌現能力的重要指標。近年市場觀察顯示,多數儲蓄型保單的分紅實現率維持在 90% 至 100% 之間,平均約為 95%。部分產品因投資表現穩定,實現率可超過 100%,顯示在一定市場與經濟條件下,保險公司具備優於預期履約能力。對投保人而言,分紅實現率提供了一項客觀依據,用以評估產品的穩定性與信任度。

三、短中期報酬回顧:分紅型保單 IRR 可達 6%,保證回報約為 4~5%

市場上部分分紅型儲蓄保單,若設計具備短繳期與長期資產增值導向,其長期內部報酬率(IRR)於第 20 保單年度可達 6% 左右。然而,該數值通常包含非保證紅利成分,實際表現仍取決於保險公司資產管理與投資成果。若僅考量保證回報,短繳期產品的保證 IRR 多介於 4% 至 5%,為相對穩定的參考區間。此類設計兼顧短期現金流與中期回本效率,對於重視資金安全性與靈活性的投資者而言,具一定配置價值。

四、財務建議:依目標選擇分紅類型

選擇適合的分紅保單類型,應根據個人的財務目標、資金流動需求與風險偏好進行考量:

- 若偏好即時紅利、靈活提取:可考慮美式分紅

- 若目標為資產長期累積與傳承:則英式分紅更為適合

對於資產跨境規劃(如香港、美國、台灣)與高資產家族財務架構設計者而言,靈活掌握分紅領取機制,是達成資產增值與現金流穩定兼顧的關鍵。