家族傳承新思維:如何打破代代傳承的挑戰

家族傳承最常聽到就是「富不過三代」這句諺語,傳承規劃一直是家族企業最大的課題。根據安永於2024所發布的《家族治理對家族和諧、財富傳承與企業永續影響白皮書》,臺灣中小企業家數超過163萬家,占全體企業達98%以上,其中絕大多數為家族企業;臺灣上市櫃企業亦有五成同為家族企業。

因此,有效落實家族治理,透過特定機制及規則將家族價值觀形式化,有助於家族共識的凝聚,對家族及家族企業成功的永續傳承有著關鍵性的影響。

家族傳承的關鍵:價值觀與文化的延續

家族企業傳承並不僅是財富的傳遞,它包含了無形的價值,如家族的使命感、企業文化及對社會的承諾。財富的保存的確是傳承議題中無法忽略的部分,然而這些無形的資產比有形的財富更加重要。無數家族企業失敗的原因往往並不是資產的流失,而是缺乏統一的價值觀,導致家族內部出現裂痕。因此,有形的資產傳承規劃必需搭配無形的價值傳承才有意義。

以德國的默克集團(Merck KGaA)為例:作為世界最長久的家族企業,連綿352年屹立不搖,即便在經營權與所有權分離後,默克家族依然透過對企業的控制架構持續影響公司發展。這樣的成就並非僅靠財富的延續,而是默克家族始終以「家族榮耀為重心,認同家族的價值」,並將家族使命融入企業運營中。

家族傳承的三大風險

俗話說家和萬事興,家族治理自然是家族和諧、基業長青、財富永續的核心關鍵。然而,若未預先建立家族治理制度,即便現今家族企業欣欣向榮、蓬勃發展,當下述傳承風險發生時,亦可能影響家族和諧及企業永續。

- 經營權衝突:企業經營權可能受到股權分散、繼承人接任意願、不適任、中途意外或被任意撤換等風險因素的影響。PwC《2023全球家族企業調查報告》提到全球有39%的家族企業不時經常發生家族衝突。若未提前建立家族治理制度,可能導致經營權易主,甚至兄弟姊妹或親屬間對簿公堂,影響家族和諧,甚至出現與外人聯手干預經營權的情況。

- 資產規劃:家族資產與傳承計畫往往決定家族的興衰,若未提前建立財產分配與保全策略等「家族」專業治理制度,可能使得珍貴資產無法有效保全,無法真正照顧家族成員,甚至引發經營風險或家族紛爭。以下是因婚姻和繼承關係所產生的常見風險:

- 離婚、死亡產生的剩餘財產差額分配請求權

- 應繼分與特留分的限制

- 繼承人任意揮霍

- 繼承人未成年,法定監護人管理資產不當

- 非婚生子的爭產

- 無法定繼承人的風險

- 稅務管理:資產移轉或資金流動往往伴隨稅務議題。家族企業的投資安排(如控股架構及交易架構)或家族成員間的資產移轉(如贈與、繼承、借貸)皆與稅務密切相關。若家族成員具有雙重國籍,稅務問題將更為複雜。此外,臺灣及全球各地的稅法近年來頻繁修訂,隨著外部環境變化,如何在符合法令下降低或延緩稅負成本已成為家族企業不得不面對的重要課題。

家族傳承的未來:從治理開始

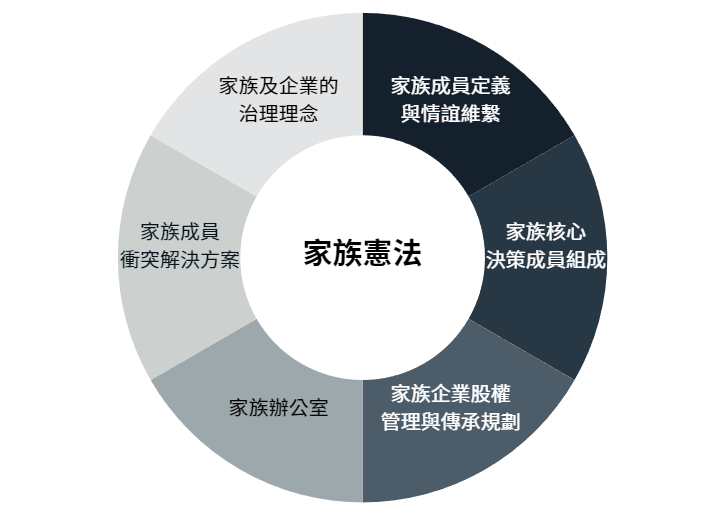

未來的家族企業傳承,應從家族治理著手,通過設立家族辦公室、家族憲法等形式化機制來管理家族與企業之間的關係。同時,提早規劃傳承計劃,在問題尚未浮現時制定應對方案。傳承是一個過程,而非一個單一事件,只有透過長期且系統性的規劃,才能確保家族企業基業長青,代代相傳。

家族治理可分為「非正式治理」和「正式治理」兩大類,涵蓋家族精神傳承、股權協議、股利制度、企業接班傳承等範疇。

- 非正式治理:由家族成員的默契和家族共同價值觀所形成的軟性機制,常見形式包括家族餐桌會議、家庭聚會、不成文的家訓或家規。根據安永調查,64%的受訪家族透過餐桌會議或家庭聚會進行互動,15%設有家族大會,僅5%沒有任何非正式治理機制。近年來,由於接班人多接受西方教育,「家訓、家規、家族價值觀」等華人概念的非正式治理形式逐漸減少。

- 正式治理:透過明文規定或法律約束,明確家族成員的權利義務、與家族企業的關係、決策模式等,並於衝突時作為解決依據,以促進家族永續傳承。常見的正式治理工具包括家族理事會、家族大會、家族憲章、閉鎖性公司、信託等架構。目前最常見的正式治理方式為家族企業董事會或股東會(32%),其次是家族信託契約或閉鎖性公司章程(22%)。然而,29%的受訪家族尚未設立任何正式治理機制。與過去相比,家族信託契約和閉鎖性公司章程的採用比例顯著增加,反映出這些工具的日益普及與認可。

家族企業是家族價值與文化的承載者,也是家族對社會貢獻的渠道。家族企業傳承不僅是經濟利益的延續,更是對家族夢想的具體實踐。當家族成員能夠將企業視為共同的使命,並願意投入傳承的責任,家族企業才能真正實現永續發展。