Innodata (NASDAQ: INOD) — AI 資料服務新星:從「人力標註」到「資料平台」的蛻變

投資亮點

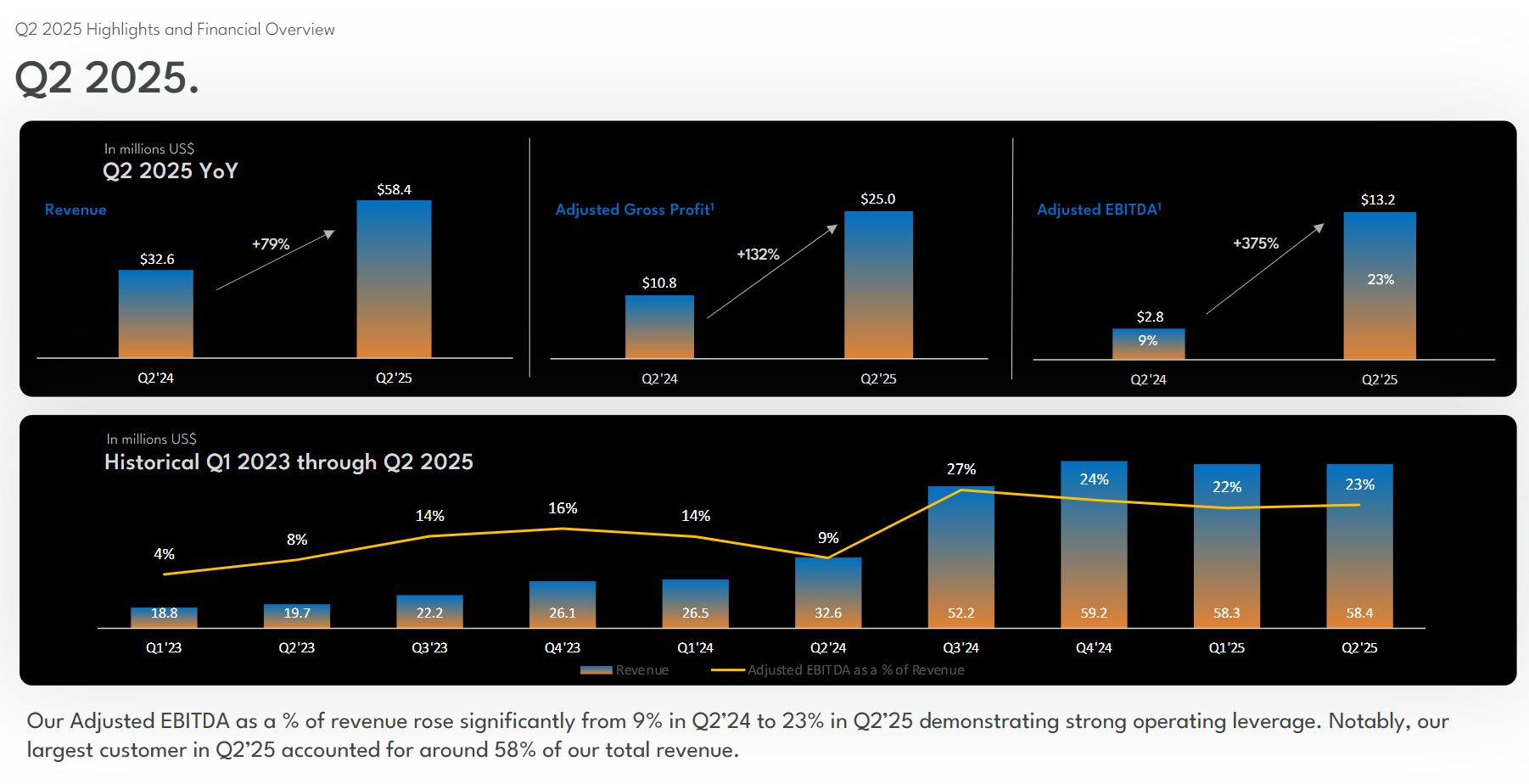

- 營收爆發:Q1 營收 US$58.3M(+120% YoY);Q2 營收 US$58.4M(+79% YoY)。

- 盈利拐點:Q2 調整後 EBITDA US$13.2M(佔營收 22%);淨利 US$7.2M,去年同期還在虧損。

- 毛利率改善:Q2 毛利率 43%,比去年同期的 32% 提升明顯。

- 現金穩健:手上有 US$59.8M,外加 US$30M 信貸額度沒動。

- 全年指引上修:成長目標從「40%+」調高到「45%+」。

- 大客戶拉動:最大客戶 Q2 貢獻 US$33.9M;另一客戶下半年預計貢獻 US$10M,去年才只有 US$200K。

從資料標註外包到 AI 資料平台

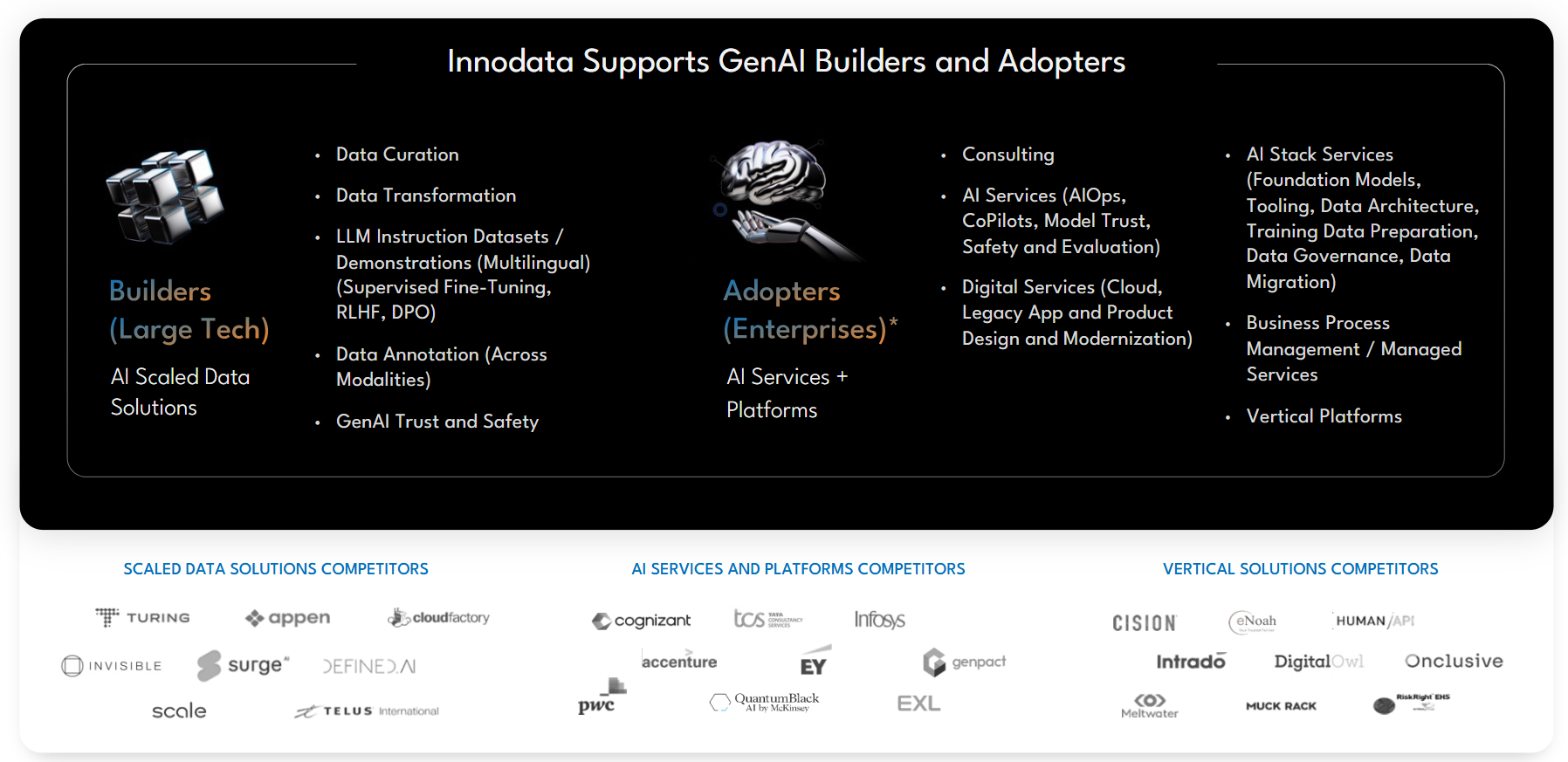

Innodata 不再只是「資料標註外包」公司,而是逐漸變成一個 AI 資料品質與治理平台:訓練資料、Trust & Safety、評測工具、交付自動化,都是它的核心產品。

資料品質供應鏈整合商

很多人第一眼看 INOD,會以為它只是「資料標註公司」,和 Appen、TaskUs 這些傳統 BPO 廠商差不多。但如果只用這個角度去看,很容易低估它的潛力。實際上,INOD 的商業模式已經不是單純的「人力密集型外包」,而是在逐漸往「資料平台」的方向演進。

首先,它最底層的收入還是來自 高品質資料供給,也就是模型需要的訓練集與標註工作。這部分看起來「重」而且低毛利,但 INOD 在流程管理和合規治理上做得比同業扎實,能確保資料來源可追溯、標註過程符合隱私與法規,這是科技巨頭選擇它而不是其他外包商的原因。品質在這個產業裡就是護城河。

第二層是 中台工具,也就是所謂的 DataOps 與評測平台。想像一下,大模型不是訓練完就結束,而是需要不停被測試:有沒有幻覺?回覆有沒有違規?對齊度夠不夠?INOD 把這些方法論變成工具,讓客戶能把它嵌進自己模型的生命週期。這等於從「做一次專案」變成「常駐體檢員」,是高毛利、長期收入的來源。

第三層則是 專案交付,這是它切入客戶的入口。大部分時候,INOD 會先承接一個小型專案來展示能力,等客戶看到成果後,再擴大到長期合約與平台部署。這是一種「先做後綁」的策略,雖然前期毛利不高,但轉換率高,而且往往能帶來平台收入。

最後一層是 效率與治理。這是外界最容易忽略的部分。INOD 正在把 AI 自身用在交付流程:自動化質檢、人機協作、流程監控。這讓每一單位人力的產能更高,也讓毛利率逐步改善。換句話說,它不是只能靠「人多」,而是靠「人機配合」拉開差距。

市場定位來看:

- 跟傳統標註外包比,INOD 的核心賣點是「品質 + 合規」,而不是「便宜 + 規模」。

- 跟純工具商比,它有交付經驗,能把工具與流程落到現實專案裡。

- 跟新創平台比,它已經有多年大客戶背書與合規資產,更能進入大型合約市場。

它的角色更像「資料品質供應鏈整合商」。

成長引擎與三年藍圖

第一條引擎:生成式 AI 的品質需求紅利

現在模型遍地都是,ChatGPT、Claude、Gemini、Mistral、Llama… 供給一堆,但企業真正的痛點在於:怎麼拿到能用的資料。尤其是在醫療、金融這種高敏領域,資料不能亂用,必須合法、可審計。INOD 的定位剛好踩在這個痛點上。這條成長曲線幾乎是「行業必需」,不太會消失。

第二條引擎:平台化變現

平台化是估值重估的核心槓桿。現在 INOD 的營收還是以專案為主,但評測平台、Trust & Safety 工具的滲透率正在提升。一旦能在財報裡清楚列出平台收入佔比,市場就會改用「SaaS / 平台」的邏輯來定價,倍數會有質的飛躍。這是 2026–2027 年最值得期待的拐點。

第三條引擎:去集中化、多行業落地

目前前五大客戶貢獻營收超過 60%,集中度確實偏高。管理層也知道這是最大風險,因此正在積極打進金融(KYC、反詐)、醫療(臨床數據結構化)、公共部門(政府合規與安全)等行業。如果這三條線能開花結果,INOD 的韌性會大大提升。

第四條引擎:交付升級

把 AI 內建到交付流程,讓質檢更快、返工率更低,這雖然聽起來不華麗,但卻是 EBITDA margin 往上爬的關鍵。因為這意味著收入不是靠「加人」才能長,而是靠「效率提升」來放大利潤。

第五條引擎:生態合作

當雲平台或 AI 巨頭推出解決方案時,往往會打包推薦「指定的資料夥伴」。如果 INOD 能成為這些「清單必選」,那就等於被動獲得市場份額。這種生態位子一旦坐穩,就很難被替代。

三年藍圖的畫面:

到了 2028 年,INOD 的願景是:專案收入仍在,但平台收入比重持續上升;客戶結構更分散,金融、醫療、公共部門佔有可見份額;毛利率穩在 45% 以上,EBITDA margin 往 30% 靠攏。從「專案公司」變成「平台公司」。

最新財報會議精華(Q2 2025)

- 營收:US$58.4M(+79% YoY)

- 調整後 EBITDA:US$13.2M(22% margin,+375% YoY)

- 淨利:US$7.2M(去年同期幾乎持平)

- 毛利率:43%(去年 32%)

- 現金:US$59.8M,另有 US$30M 信貸額度沒動

- 最大客戶營收:US$33.9M

- 新專案:另一科技客戶下半年預計 US$10M,去年僅 US$200K

- 全年指引:上修到「至少 45%+」

這一季,INOD 幾乎是把「爆發力」寫在數字上。

營收再度突破 5,800 萬美元,年增近八成。最關鍵的是,不只是賺到錢,淨利與 EBITDA margin 都在爬升。毛利率拉高到 43%,比去年的 32% 亮眼許多,代表效率提升是真的落在數字上。

現金方面,公司手上有將近 6,000 萬美元,還多了一筆 800 萬美元的後補款,外加 3,000 萬的信貸額度完全沒動。

客戶結構:最大客戶一季就貢獻 3,390 萬,占比還是偏高。其中一個客戶的故事相當戲劇化,去年才 20 萬美金的小單,今年下半年可能跳到 1,000 萬。這種「從 0 到 1」的爆發,很有想像力,但同時也加劇了集中風險。

管理層最後直接把全年指引上修到 45%+。理由很簡單:手上的 pipeline 真的很厚,而且還有不少大案子還沒計進去。顯示這季不只是漂亮,後面還有戲。

INOD 不只是短期業績亮眼,它正在用數字證明,自己正在從「能接案」變成「能長期供應」。

股價驅動因素 - 說服市場、去集中化

要判斷 INOD 股價能不能往上,幾個因素特別關鍵:

1. Beat & Raise 節奏

市場最愛的劇本就是「每季超預期 + 上修指引」。如果 INOD 能連續幾季做到,投資人會用更高的估值中樞去定價。這不只是短期股價漲跌,而是一種「信任紅利」。

2. 真的能變平台嗎?還是只是做資料的外包?

現在投資人對 INOD 還是「半信半疑」:一旦平台收入能被明確列出(即使只佔一成),市場心態就會完全改變。因為 SaaS / 平台的估值倍數,通常是外包服務的兩倍以上。

3. 去集中化進展

每新增一個非科技巨頭的客戶,都是股價的「防跌墊」。如果金融或醫療能帶來可見營收,市場會願意給更高的穩健性折現,因為這代表未來的波動性降低。

4. 效率提升的證據

管理層如果能用具體數據(單位產能提高、返工率下降、交付週期縮短)來說明效率提升,投資人就會相信毛利率上升是可持續的,而不是一次性的。這會直接反映在估值倍數。

5. 行業外部性

生成式 AI 的浪潮還在。只要企業對「資料品質」的需求持續存在,INOD 就站在趨勢的上風口。即使景氣波動,這種「剛需」不會消失。

INOD 的股價驅動,不只是營收數字,而是能不能說服市場:它正從「外包」走向「平台」。

Innodata 的故事有兩個層次

第一個層次是「短期數字漂亮」:營收高速成長、毛利率上升、淨利轉正、現金充足。這些都是投資人最愛看的指標,能直接推動股價上漲。

但更重要的第二個層次是「敘事的轉變」:它不只是做資料的,而是把「資料品質與治理」這件事做成一個可平台化、可長期複製的基建。這個敘事一旦被市場接受,估值的想像空間會完全不同。

當然,風險也很清楚:大客戶集中度高、行業投資節奏可能放緩、平台推進的速度不確定。如果這些因素同時逆風,估值會被壓縮。

不過,只要你相信生成式 AI 不會退潮,那資料品質就是剛需。沒有高品質的資料,就沒有安全可靠的模型。INOD 正在這條供應鏈裡卡位,它的角色會越來越像「企業 AI 的基建供應商」。

INOD 現在的估值,反映的還只是「會做案子」的公司;它真正的潛力,是「成為資料平台」的公司。

以上內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。