【個股觀點 : 台積電 TSM】當日飆升逾9%,3Q24 財報說了什麼?

台積電(TSMC)是全球領先的半導體代工廠,成立於 1987 年,專注於為全球科技公司提供晶片製造服務,涵蓋消費電子、電腦、自動駕駛等領域。憑藉先進製程技術,如 5 奈米和 3 奈米,台積電在全球半導體製造領域處於領先地位,為蘋果、高通等科技巨頭供應晶片。作為全球半導體供應鏈的關鍵角色,台積電對台灣經濟和全球科技產業具有舉足輕重的影響力。

台積電 3Q24 法說會三大重點

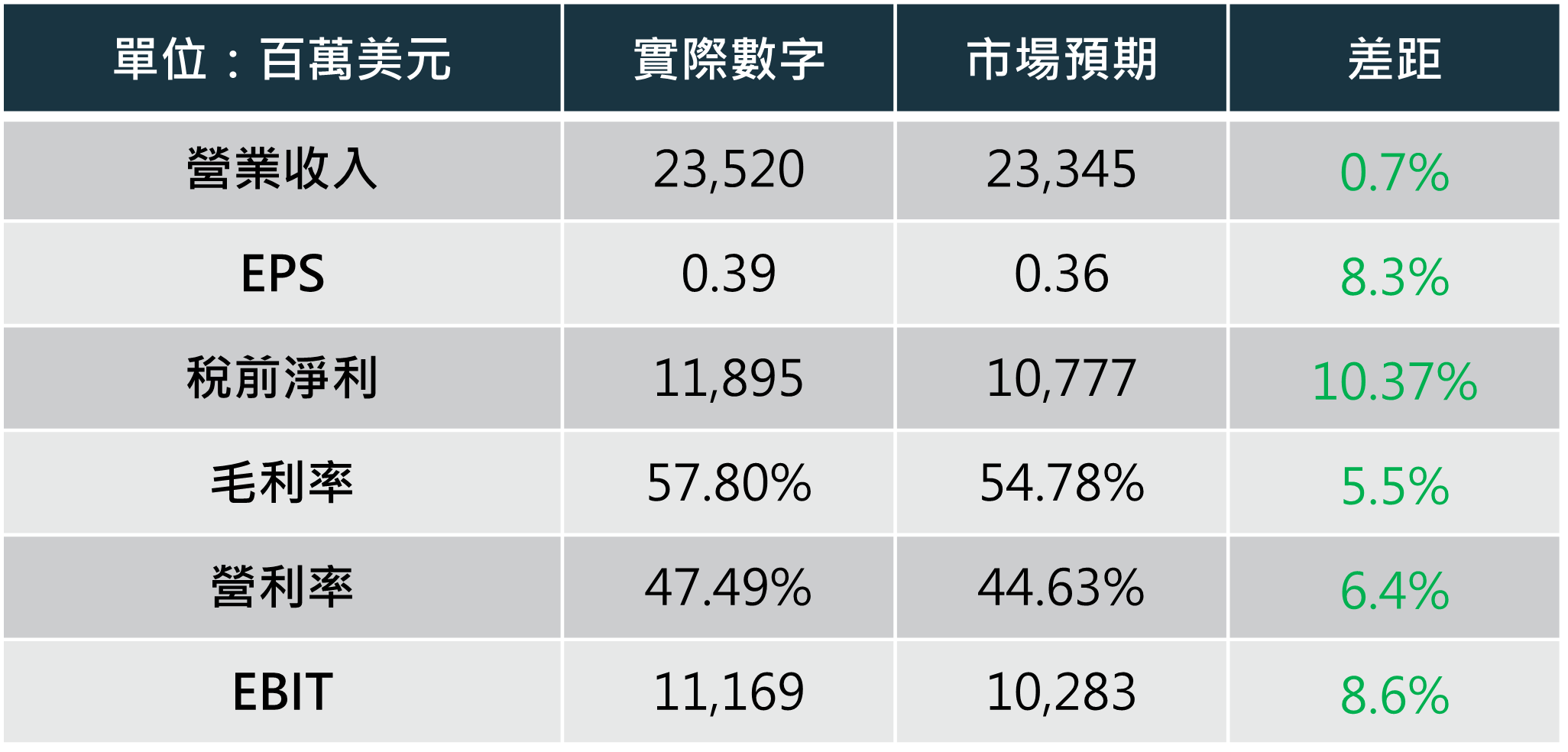

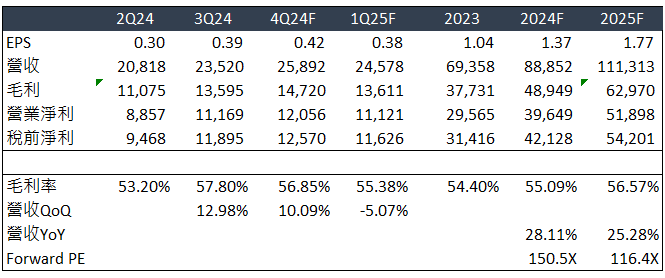

1.3Q24 整體表現優於預期: 營收 YoY+36%,QoQ+13% 達 235 億美元,且高於市場預期的 233 億美元;EPS 為 0.39 美元,優於市場預期的 0.36 美元;營利率達 47.49%,高於市場預期的 44.63% 。 2.樂觀上修 AI 需求,預估明年資本支出將高於今年: 董事長魏哲嘉表示,AI 需求為真。更進一步說明 AI 新創業者皆與台積電合作,故台積電能掌握最新狀況,加上台積電內部對於 AI 的應用,不認為 AI 是泡沫。同時預期 AI 處理器今年將成長超過 3 倍,佔營收比重 14-16%,高於原先所預期。 3.上調 2024 年財測,超出市場預期: 台積電展望 4Q24 營收將達 261 億~269 億美元,並預測全年營收中位數可以 YoY+29.4% 達 896.9 億美元,超越自身在上一季所預測的 24~26%,也優於市場所預估。

3Q24 整體表現優於預期: 主要受益 AI 需求旺盛及手機回溫

台積電於 10/18 公布 FY3Q24 財報,營收 YoY+36%,QoQ+13% 達 235 億美元,且高於市場預期的 233 億美元;EPS 為 0.39 美元,優於市場預期的 0.36 美元;營利率達 47.49%,高於市場預期的 44.63% 且相較於前季 (42.7%) 顯著上升;毛利率達 57.8%,優於預期的 54.78%,亦明顯高於前季的 53.2%。

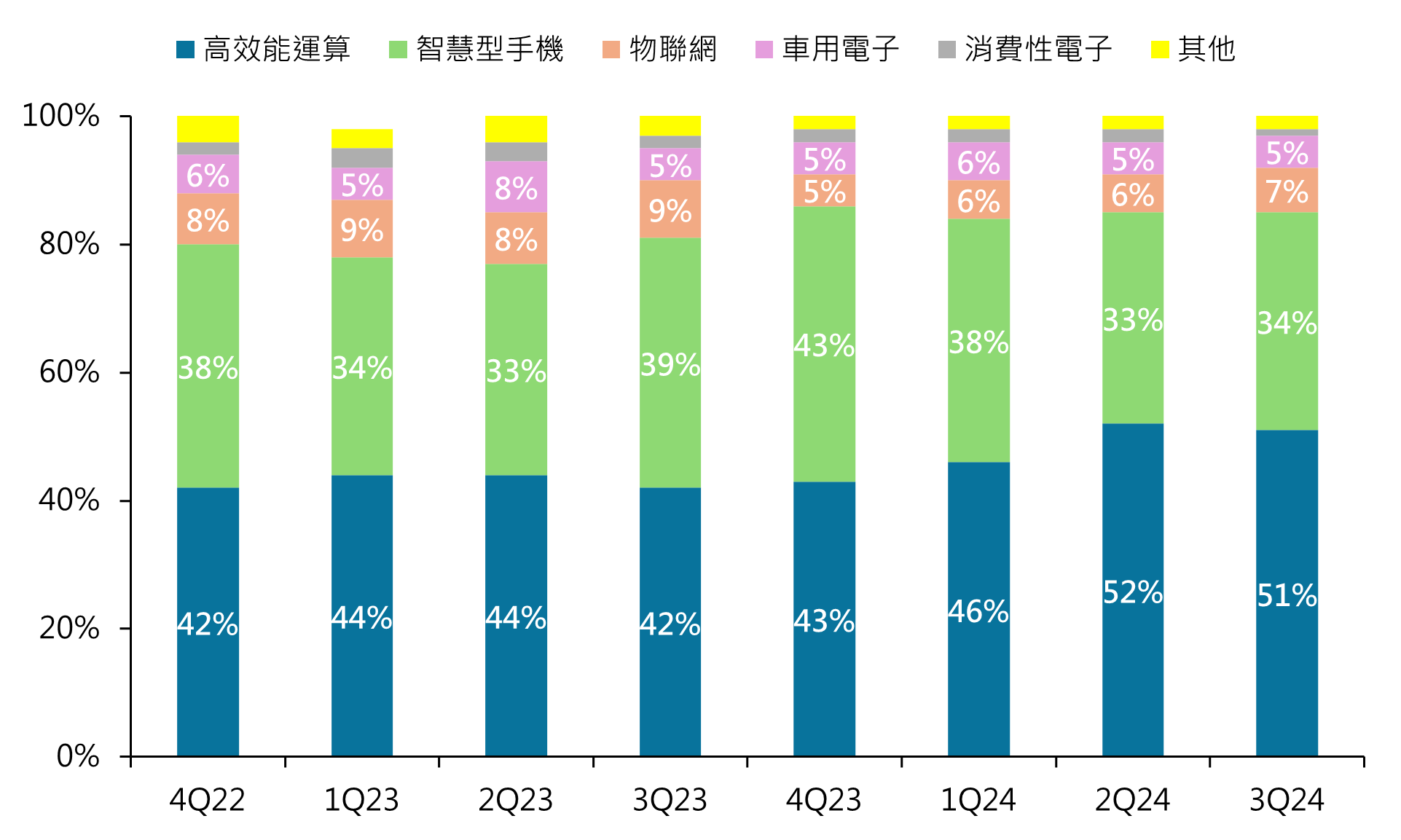

依技術平台角度而言,AI 旺盛需求及智慧型手機因季節性需求小幅回溫為本季表現超出預期的主要因素。高效能運算 QoQ+11%,占比仍過半 (51%),反映 AI 伺服器對先進製程的需求仍然強勁;智慧型手機佔比則為 34% 小幅回升;車用電子則維持 5% 並未改變。

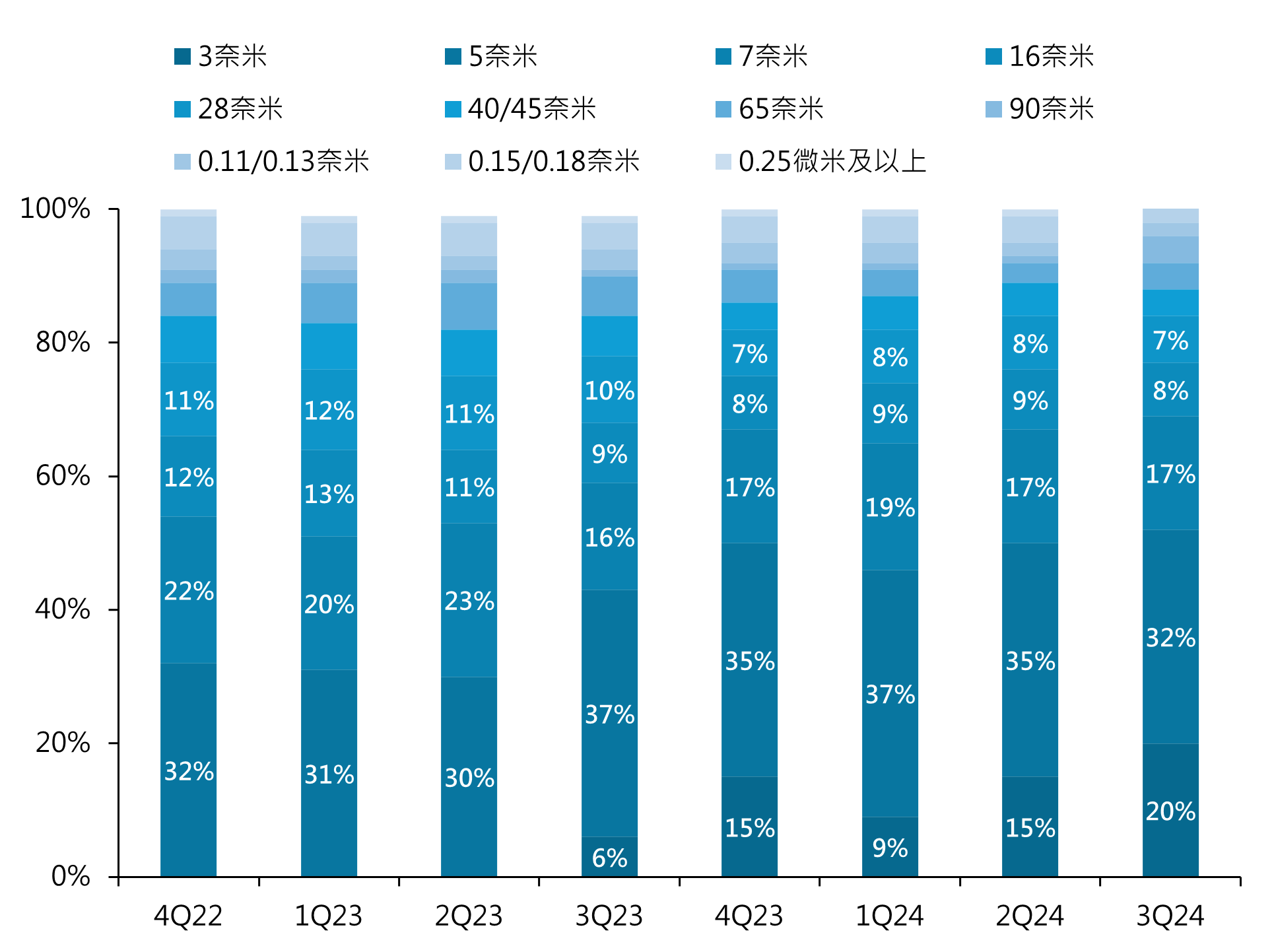

從製程別來看,可以看見 AI 晶片和智慧型手機對最新的 3 奈米需求強勁,3 奈米的占比首度上升至 20%。

本季強勁表現主要受益於智慧手機需求回溫及 AI 相關需求強勁,加上 3 奈米擺脫初期量產的毛利率壓力,使營利率及毛利率表現明顯優於前季且超越預期,而 5 奈米製程技術同樣在市場中佔主導地位。

樂觀上修 AI 需求,預估明年資本支出將高於今年

董事長魏哲嘉表示,AI 需求為真。更進一步說明 AI 新創業者皆與台積電合作,故台積電能掌握最新狀況,加上台積電內部對於 AI 的應用,AI 確實能協助提高企業生產效率。而對台積電而言,1% 的產能提高就是 10 億元的價值,故不認為 AI 是泡沫。同時,台積電也預期 AI 處理器今年將成長超過 3 倍,並將佔營收比預估從 11-13%上調至 14-16%,高於原先所預期。

而對於 CoWoS 的產能規劃則期望能有更高的提升,但短時間內要滿足客戶的需求有困難,即便 2024 年成長已達 110%,還是未能滿足客戶的需求。此外,2024 年的資本支出仍維持前季的展望,為 300-320 億美元,其中 10% 先進封測,10-20% 特殊製程,70-80% 先進製程。也預計 2025 年的資本支出會高於 2024 年,並將於 4Q24 詳細說明。

上調 2024 年財測,超出市場預期

台積電展望 4Q24 營收將達 261 億~269 億美元,並預測全年營收中位數 YoY+29.4% 達 896.9 億美元,超越自身在上一季所預測的 24~26%,也優於市場所預估。

此外,台積電也表示目前海外設廠取得階段性成功。預計在美國建立三座廠,一廠將於 2025 年開始量產,其 4 奈米製程目前進展順利,良率與台灣廠相當;二廠及三廠則分別預計在 2028 年與 2030 年開始生產。日本熊本廠於 12 月開始量廠、二廠開始整地。德國的德勒斯登則預計在 2027 年底前開始量產。同時也特別提及在美國亞利桑那州設的三座晶圓廠的計畫將有助於提升規模經濟。

財務長黃仁昭更進一步表示,海外的晶圓廠因規模較小,基本上獲利能力低於台灣晶圓廠。又 2025 年初為初始量產的階段,故成本會較高,因此獲利能力會教低。但此情形會隨著時間改善,未來 3-5 年內,預計每年會稀釋 2%-3% 的毛利率。

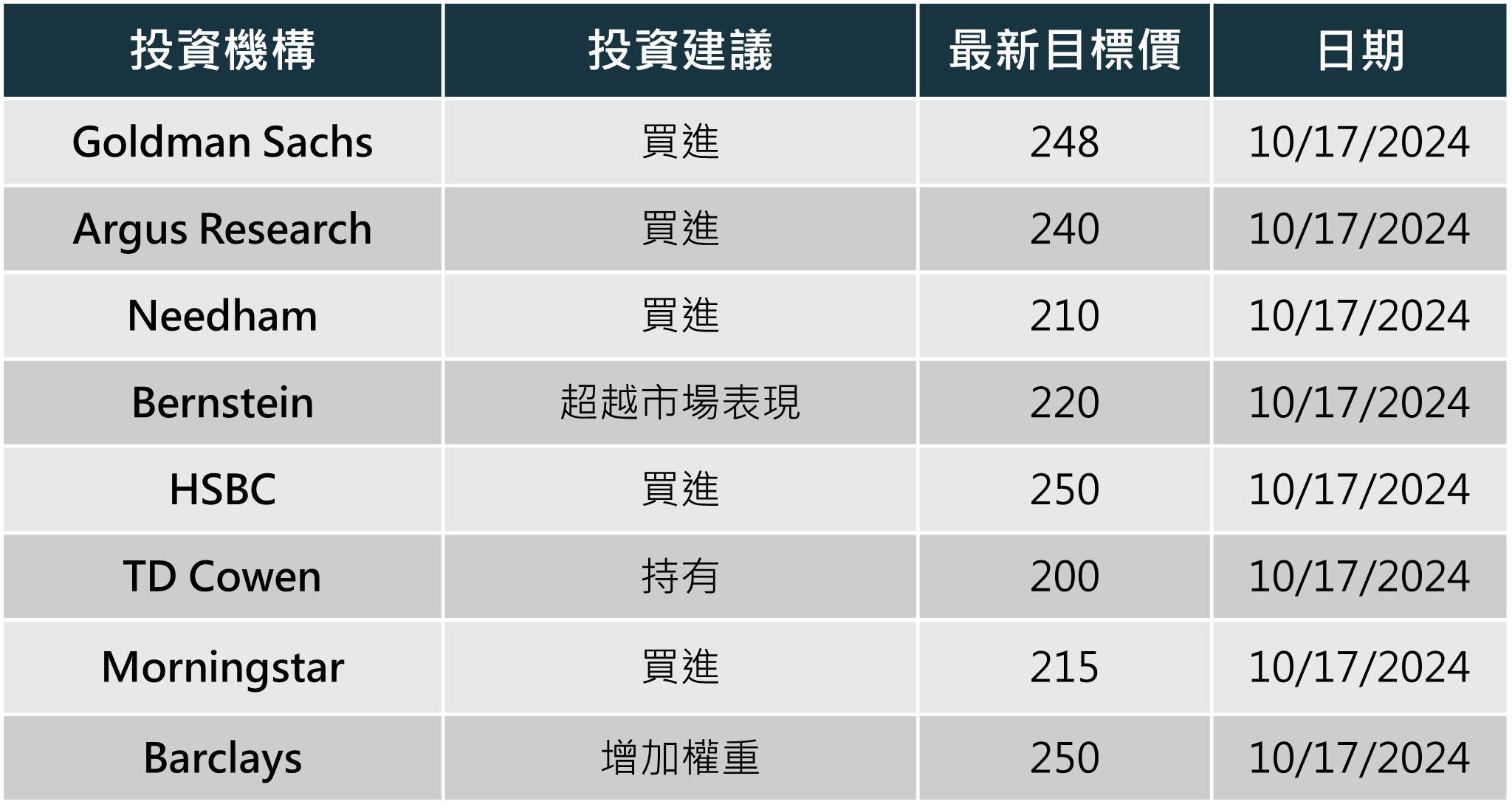

截至 10/18,各大投資機構對於台積電 (TSM) 最新平均目標價為 229.13 美元,台積電目前股價則為 205.84 美元。

以上內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。