【個股觀點:Intuitive Surgical】做手術機器人能賺錢嗎?

直覺手術 Intuitive Surgical (股票代號:ISRG)以旗下的機器人手術輔助系統:達文西手術系統(da Vinci surgical system)聞名,並自 1999 年推出第一代手術機器人後就一直保持著市場領先者的地位。第三季財報公布後,由於表現超預期,當日收盤漲幅 7.09%。

我們看好 Intuitive 的三大理由:

1. 手術機器人市場成長動能仍強:近年來,手術量每年增長約 15-20%。隨機器人手術應用類別擴大、國際市場需求的增長,將持續滲透尚未飽和的機器人手術市場,成長動力依然強勁。

2. 市場領導者地位穩固:Intuitive 目前在手術機器人市場中擁有超過三分之二的市場份額,且在技術創新和專利佈局上保持著行業領先地位,並長期累積臨床數據,強大的護城河使競爭者難以挑戰其市場主導地位。

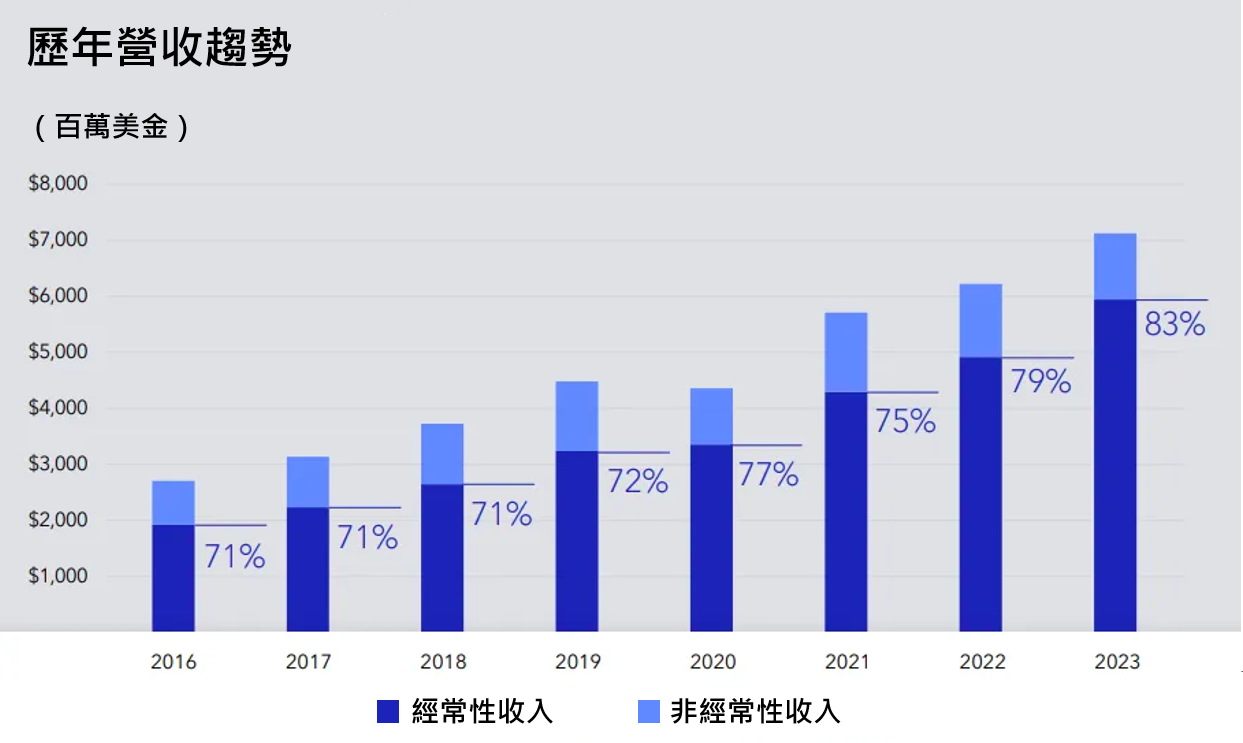

3. 經常性收入確保收入穩定成長:Intuitive 的商業模式仰賴經常性收入,共佔公司總營收的 83%,大大提高了收入的穩定性和可預測性。隨著手術量的增加,這些經常性收入的增長也將進一步支持公司的財務表現。

機器人手術:降低手術風險,減少醫生負擔

在介紹 Intuitive 公司之前,先簡單介紹一下什麼是機器人手術。

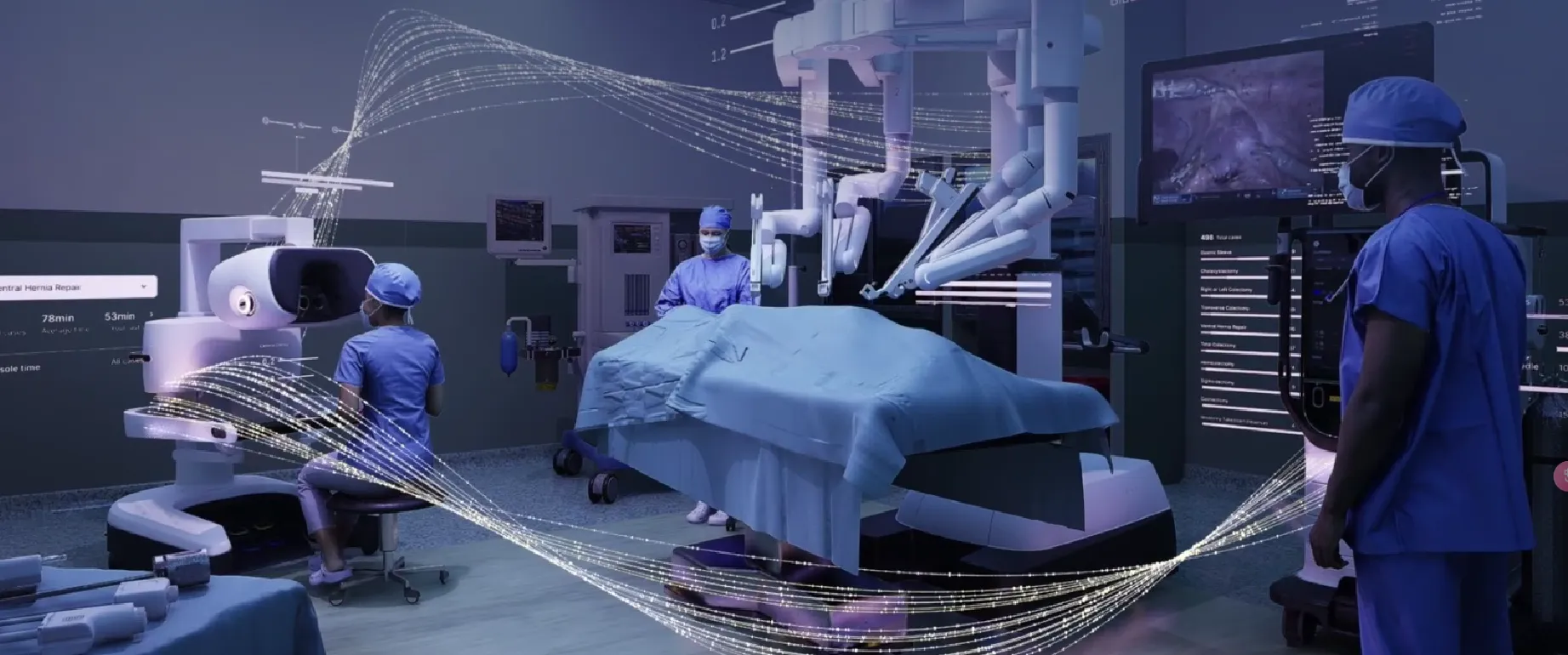

所謂機器人手術,並不是指機器人自行幫患者動刀,而是一種輔助醫生動刀的設備。醫師會從醫師主控台(Surgeon Console)操作,控制遠端的機械手臂進行手術。

與傳統手術相比,機器人輔助手術有很多優點。例如醫師可以透過主控台看到患者體腔內的 3D 影像,減少手術風險;而機械手臂可以實現人手無法達到的靈活度和精確度,達到縮小手術切口、提高手術精準度、縮短手術時間。如此一來能避免醫師動刀時的暴露和感染風險、降低手術負擔,並減少一場手術所需的人力,病患的恢復時間也得以縮短。

機器人手術市場尚未飽和,成長動力強

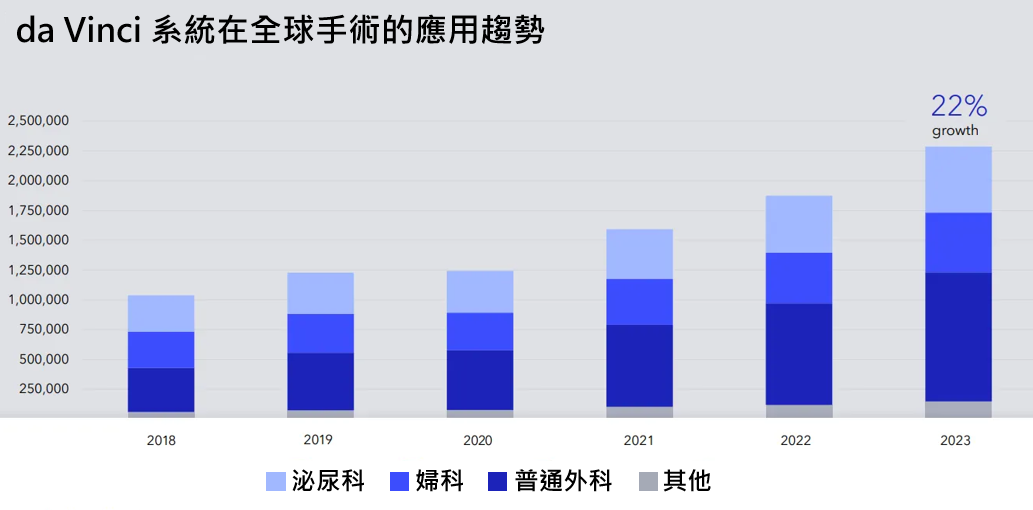

Intuitive 的 da Vinci 系統專攻腹腔鏡手術,目前已應用在泌尿科、婦科和普通外科,其中最常應用的就是前列腺切除手術和子宮切除手術,這也是機器人手術中相對成熟的兩個領域。隨著手術機器人技術的進步,應用範圍也擴大到普通外科的減重手術、疝氣修補和結直腸手術等。

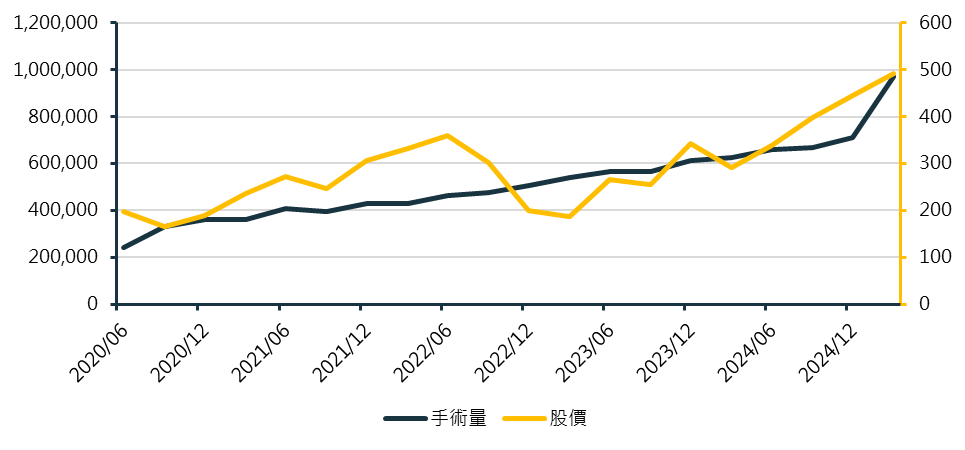

而從手術量來看,近幾年使用 da Vinci 系統的機器人手術量年成長大約都保持在 15- 20%,主要的成長推力為仍在發展中的普通外科手術,美國境內的普通外科手術在去年的成長率達到 25%,非美國市場的非泌尿科手術年成長更達到 35%。

從全球應用市場來看,目前美國仍是最大市場,機器人安裝量約佔全球的 60%。然而隨美國市場逐漸成熟,國際市場反而變為成長的關鍵。3Q24 美國境內手術量(不含減重手術)年成長為 16%,而全球(含美國市場)的手術量增長 22%,顯示機器人手術在全球的滲透率越來越高,且市場成長的動力仍強。

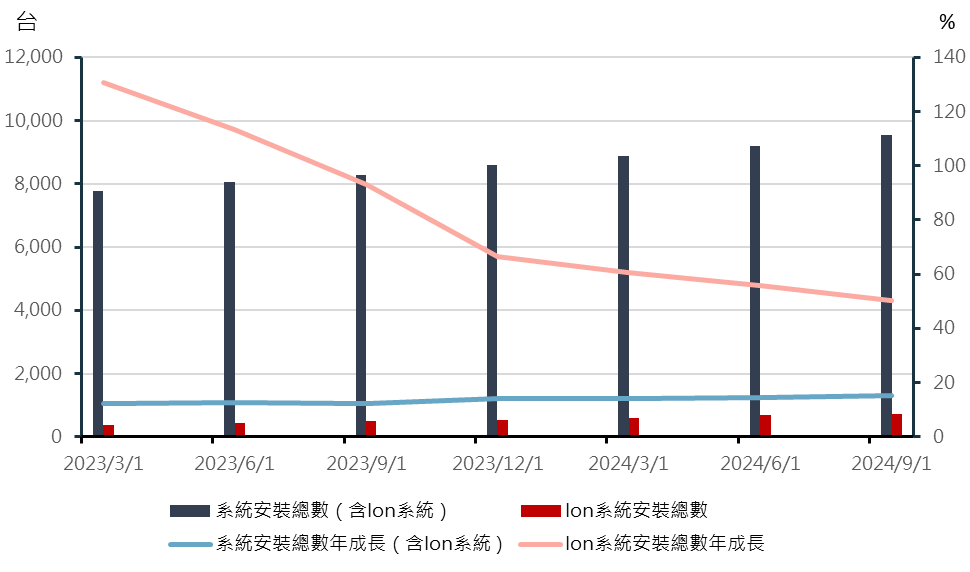

除了 da Vinci 系統以外,Intuitive 另有一款於 2019 年通過 FDA 認證的 Ion 腔內系統。Ion 系統主要針對肺部微創活檢,其優勢在於其靈活且精確的導管,可以深入到呼吸道的末端採集樣本,瞄準的是肺癌早篩的市場。

儘管 Ion 系統目前僅佔總安裝數的 7%,但隨北美 Ion 系統手術量快速上升,以及Ion 系統於 2023 年在非美市場的歐洲、韓國接連的得到監管單位核可,近幾季的期末安裝總數年成長都維持在 50% 以上的高成長水準。

手術機器人市場領導者:

就目前的市場份額來看,Intuitive 在手術機器人市場有超過三分之二的市占率,無疑是市場領導者。

雖然市場中仍有其他競爭對手包括 Stryker、Medtronic 和 Asensus、J&J、CMR Surgical 等公司,但前二者專攻的是骨科手術,其他競爭公司則在臨床應用和市場滲透率方面遠遠落後於 Intuitive。

另外,目前市面上專門進行肺部(支氣管)手術的腔內系統也僅有三種,分別是 Intuitive 的 Ion 系統、J&J 的 Monarch 及 Noah Medical 的 Galaxy,其中 Galaxy 目前累積的手術量相較前兩者仍然過低。

競爭者少,加上市場尚未飽和,因此留給Intuitive 廣大的發展空間。

Intuitive 強大的市場地位主要歸功於三大基礎:

1)先行者優勢及完善的專利佈局,確保技術領先

能在高競爭的手術機器人市場保持優勢,要歸功於 Intuitive 從 1992 年就開始佈局的大量專利,通過 20 多年的技術創新和完善的專利保護,建立了強大的防護牆。 此外,Intuitive 在技術上也一直保持領先,像是推出四臂機器人、雙醫生控制台、單孔技術,以及最新推出的 da Vinci 5 所配備的觸覺反饋等功能,都走在行業尖端。這些技術讓 da Vinci 系統在精密手術中能保持高度的精確度和穩定性,也更受醫院歡迎。

2)醫院初期投入成本高,不易更換品牌

而由於醫院購置手術機器人的初期投入成本(包含人力訓練成本)較高,因此醫院一旦採用,通常會長期持續使用,且 Intuitive 也提供醫院用舊機台換新一代機台的折扣,讓醫院不容易更換其他品牌的系統,提高了客戶的忠誠度。

3)累積豐富臨床數據,客戶傾向長期合作

另外,臨床數據在該產業也是一項重要資產。由於 da Vinci 手術機器人較早進入市場,且在全球累積已進行了一千多萬例手術,因此公司擁有豐富的臨床數據和手術經驗。這些臨床數據幫助公司進一步優化系統,並向美國的監管機構(FDA)提供強有力的證據,以展示其手術系統的安全性和有效性,也能更順利的通過 FDA 認證推出新產品。

相較之下,競爭者如 J&J 和 Medtronic 雖然也在開發手術機器人,但在臨床試驗和應用案例方面仍遠遠落後 Intuitive。這些臨床驗證的成果也讓醫院在選擇手術機器人時更傾向於經過充分檢驗的 da Vinci 系統,更加確保他們在手術機器人領域的領導地位。

Intuitive 三大收入來源:系統、服務、耗材

Intuitive 的收入來源主要分為三個部分:系統銷售、服務合約、儀器 & 配件。

da Vinci 手術系統(包含手術機台)的價格落在 80~310 萬美元,Ion 系統的售價則在 50~65 萬美元之間,價格根據型號、配置和地理位置有所不同。醫院可以選擇一次性買斷,或是選擇向 Intuitive 租賃系統並以使用量計價,後續也可以用舊系統折價換新系統。以 da Vinci 系統來看,租賃機台約占總安裝數的 14%。

手術系統賣出後,醫院還需與公司簽訂通常為五年的服務合約,da Vinci 手術的服務費每年大約落在 8~22.5 萬美元之間,Ion 系統則在 5.5~6.5 萬美元之間,價格取決於系統的配置及合約內容,主要提供系統的維修和保養等服務。

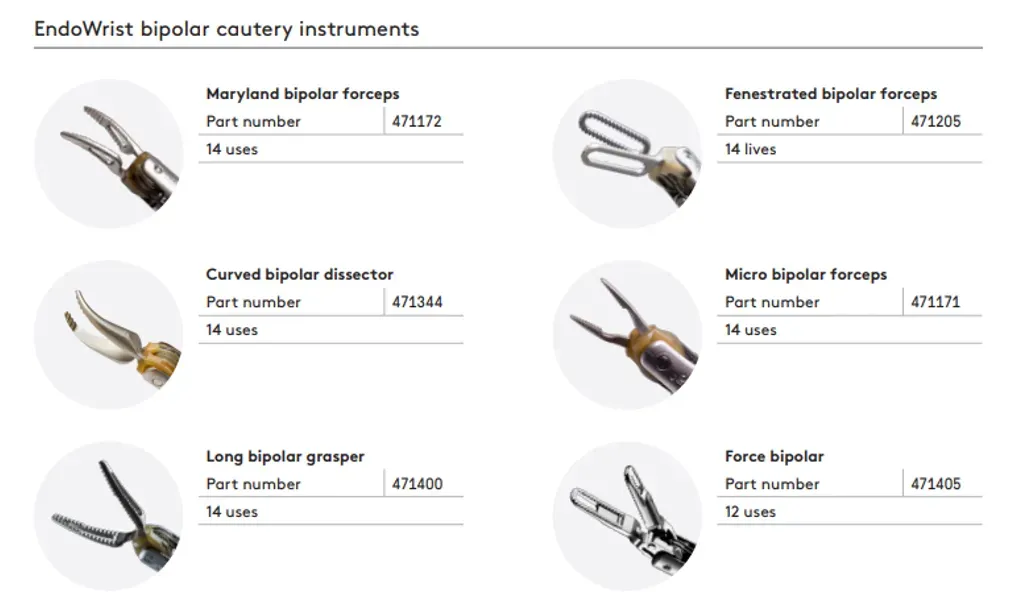

儀器 & 配件指的則是機械手臂上配備的鑷子、剪刀、電烙工具、手術刀等手術工具,手術過程中,醫生可以選擇和替換使用各種器械。由於手柄、機械手臂、攝像頭等耗材平均使用 12~18 次手術就必須更換,因此會產生耗材費用,每次手術的費用落在 800~3,600 美元,最新一季(3Q24)每次手術的耗材價格落在 1,800 美元。

經常性收入才是主要營收來源

有趣的是,儘管系統的價格較高昂,但經常性收入才是公司的主要收入來源。經常性收入包括了:手術後需要汰換的耗材配件、若醫院選擇向 Intuitive 租賃以手術量計費的手術系統(與機台)所需支付的租賃費,以及服務合約的年費。

經常性收入=儀器 & 配件+系統營業租賃+服務費用

2023年,公司有 83% 的營收來自於這些經常性收入,其他 17% 才是來自於手術系統的銷售,其中儀器 & 配件又占經常性收入的 72%,這樣的商業模式確保公司有穩定的現金流,且隨著手術次數的增加,收入也能穩定地隨之增加。

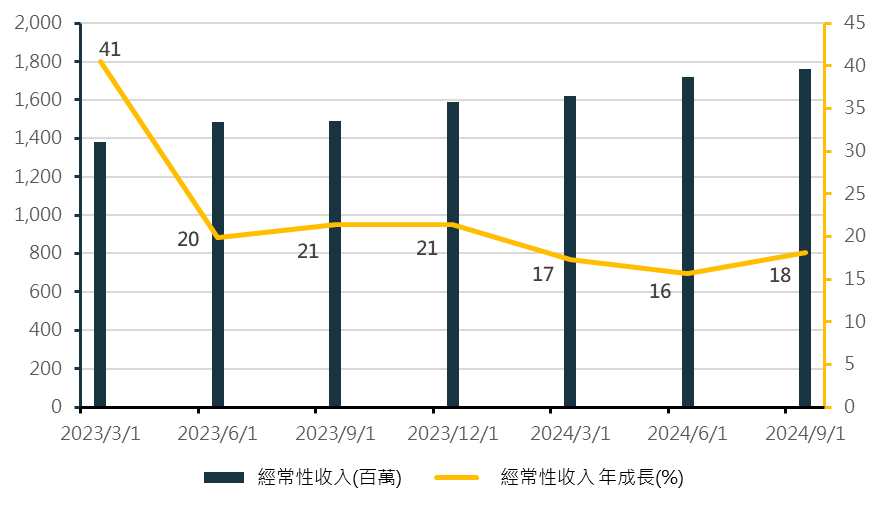

近年公司每季的經常性收入年成長率約維持在 15~20%,主要是由占比最大的儀器 & 配件需求增加所帶動,另外系統租賃的年成長也保持在 30% 以上持續擴張。

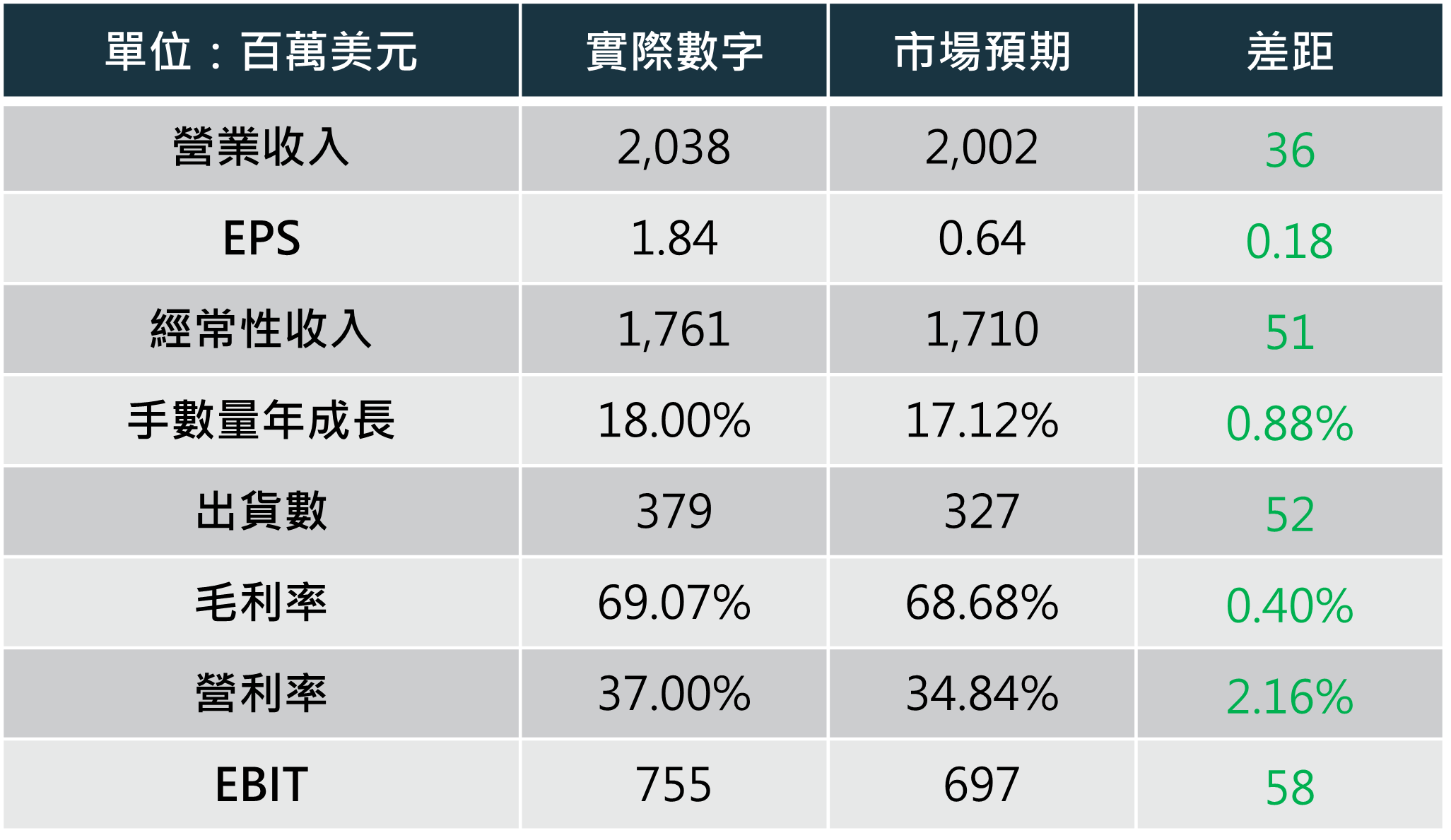

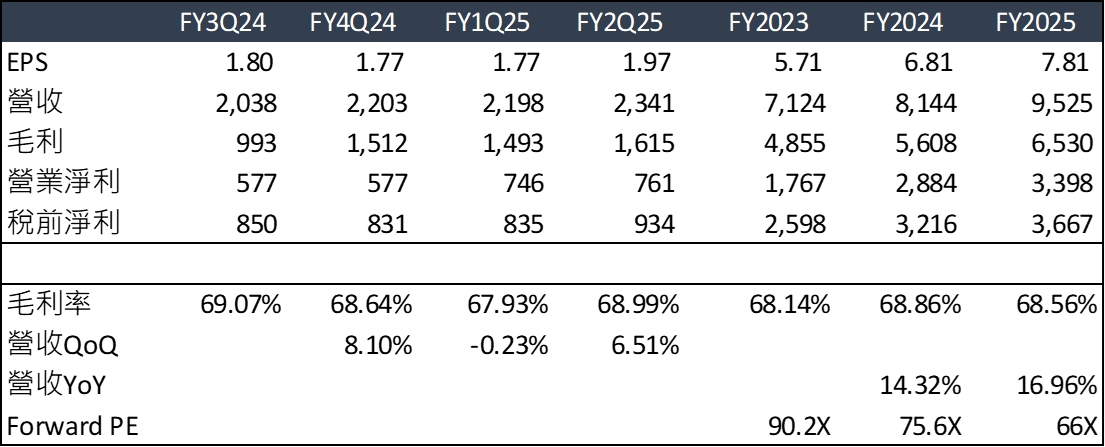

3Q24 財報:手術量維持成長,新系統推出

根據公司在 10/17 公布的 3Q24 財報,Intuitive 本季營收為 2.04 億美元,超出市場預期的 2.01 億美元,YoY 達 16.9%,主要由手術量增長(YoY 18%)以及各型號系統安裝數增加所推動,同時儀器 & 配件收入年成長 18%。調整後每股盈餘為 1.84 美元,同樣超過市場預期的 1.64 美元,年增 26.0%,受惠庫存儲備的降低、零件成本的降低以及物流和固定管理費用的降低。毛利率維持在 69%,營利率 37%,年成長 3.75 bps。當日收盤漲幅達 7.09%。

系統安裝部分,本季共安裝 379 個 da Vinci 系統(含舊換新),年成長 21%。其中 110 個是今年 3 月才通過 FDA 認證的最新系統 da Vinci 5,高於 2Q 的 70 個也高於市場預期的 65-75 個。管理層表示目前新系統 dV5 近期供應受限,出貨量將維持第三季水準,到 2025 年中開始廣泛推出,逐步以舊換新。

另外,da Vinci 5 在今年 10 月也提前通過了韓國監管單位核可,歐盟及日本則仍在進行測試流程,尚未得到許可。據管理層表示,日本監管單位審查仍在反覆階段,歐盟則是要到 2025 年稍晚才會通過。

未來展望部分,管理層將 2024 年手術量年成長區間從 15.5~17% 縮窄至 16~17%,落點受減肥手術疲軟是否持續惡化,以及亞洲市場的韓國醫生罷工、中國機器人系統延遲招標是否持續影響。營運支出成長幅度從 10~13% 下調至 10%~12%。另外,由於新系統產量提高造成的折舊費用增加,2025 年毛利率回到 70% 以上的機會較小,並表示 40% 為營利率擴張的上限,並將研發費用維持在收入的 11%。

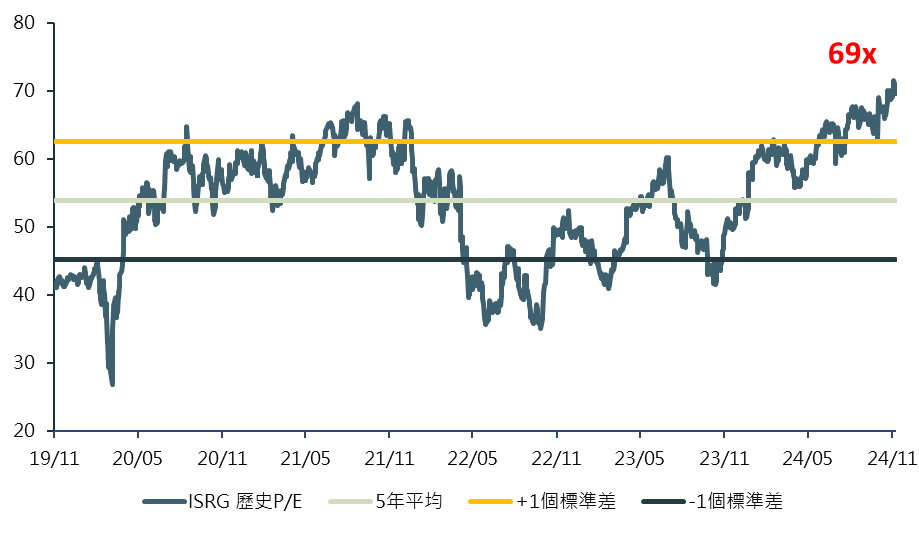

高評價反映近期利多,短期股價難再突破

目前公司的本益比約落在 69x,處於歷史高位,推測目前偏高的股價已經反映手術量的顯著成長以及新系統 da Vinci 5 強勁的發售表現,且市場對未來手術量成長也抱有較高預期。相較同業更高的溢價也已經反映 Intuitive 在產業中的領導地位。

因此未來若無超預期的成長(手術量超預期、非美市場監管提前通過)或是利空因素提前解除(dV5 供應限制提前結束、中國市場經濟提振、韓國醫生罷工結束、減肥藥手術量降低),則短期股價可能難以突破歷史新高。

市場機會仍大,長期股價將隨手術量成長上行

儘管評價水位偏高,華爾街對 Intuitive 大多仍抱持積極正面看法,認為機器人手術市場尚未飽和,甚至可以說是滲透率仍低。JP Morgan 在報告中預估,目前機器人手術的市場滲透率只有 30%,再加上監管嚴格造成競爭緩慢的產業特性,Intuitive 未來的發展空間仍然非常可觀。

從公司過去五年的股價表現來看,股價長期趨勢受手術量成長帶動,長時間保持成長,因此推測只要手術量成長動能仍在,股價仍有上行空間。

在機構對醫院的調查中也發現,醫生對 dV5 的觸覺反饋技術反應良好,可能加速舊系統迭代至 dV5 的時間,有利平均單價(ASP)上升。另外,醫院選擇使用系統租賃合約將成為未來趨勢,也有利於公司保持穩定現金流。

結論:股價短線承壓,長線仍具優勢

考慮到 Intuitive 在滲透率仍低且快速增長的機器人手術市場中的市場領導地位、穩固的護城河,以及近期強勁表現,我們認為目前偏高的估值仍然合理,但由於近期利多已被反映,短期內股價承壓。

儘管如此,我們仍預期隨 2025 年和 2026 年美國市場及非美市場繼續向 dV5 轉換,將帶動公司機器人手術系統的平均定價及使用率上升,長期仍具吸引力。

內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。