【個股觀點 : 富途】自主研發驅動全球化擴張加速

富途控股有限公司(FUTU US)是一家香港的線上金融科技公司,成立於2012年,專注於提供股票交易和投資服務,並在 2019 年於美國上市。其主要產品「富途牛牛」是一個綜合金融交易平台,支持港股、美股和 A 股交易,並提供股票、ETF、期權等多種金融產品。富途以技術創新和使用者友好的界面聞名,並擁有活躍的投資社區,使其在年輕投資者中廣受歡迎。

我們看好富途的三大理由:

1.積極執行全球化戰略,四大業務效果皆顯著 富途在全球化的策略下,經紀業務、兩融業務、企業服務及財富管理四大核心領域皆展現強勁的成長勢頭。隨著不同市場的業務布局持續深入,富途的全球版圖將持續擴大,為公司帶來更多業績增長與營利潛力。

2.重視用戶體驗,付費用戶黏性高

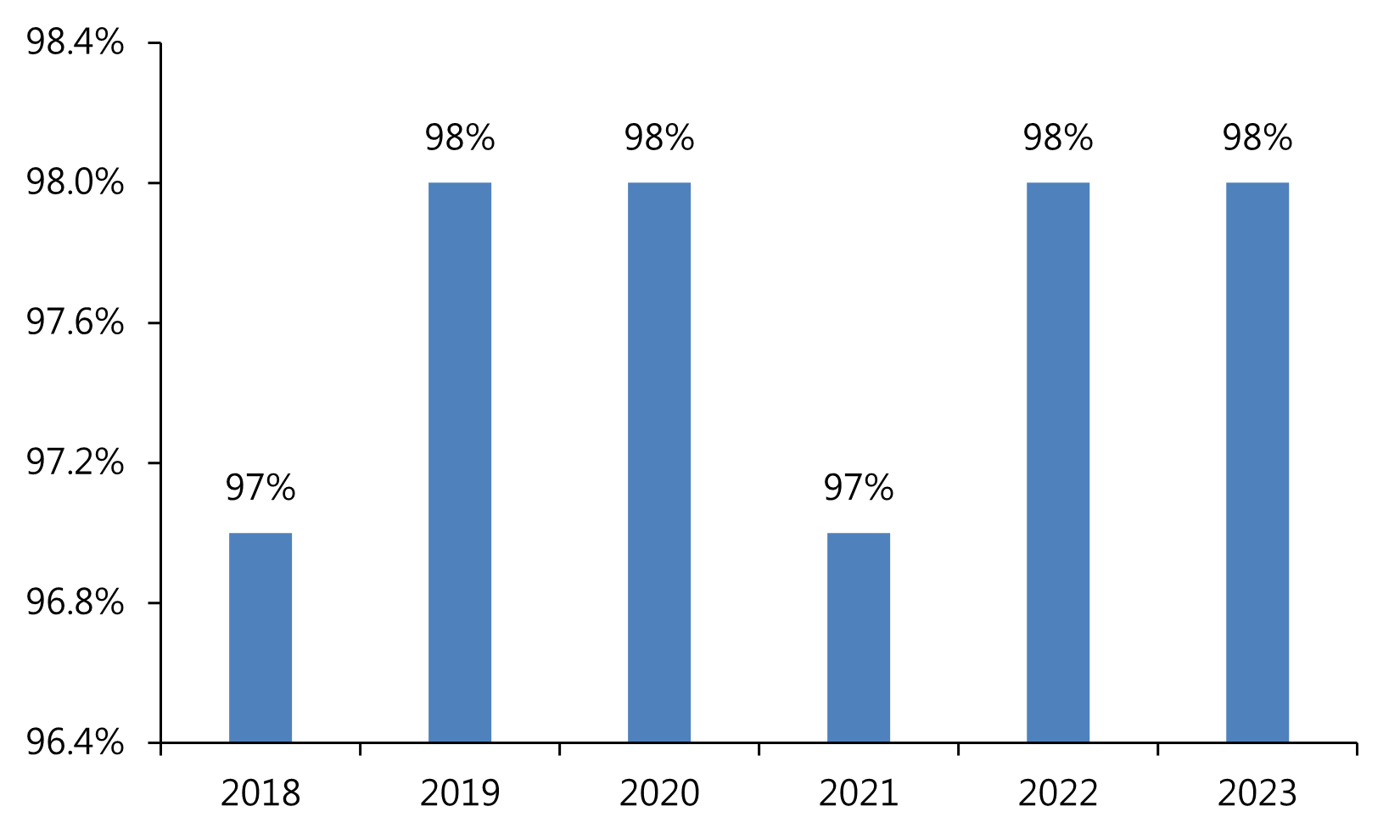

富途延續騰訊重視用戶體驗的理念,強化產品力發展。創始人李華以「葉子哥」身份與用戶互動,並設專門團隊根據用戶反饋進行產品迭代。富途的付費用戶留存率常年達 97% 以上,顯示出高度用戶黏性。

3.大量投入研發,打造富途生態圈,形成護城河

富途自主研發全業務鏈系統,覆蓋從前端交易 App 到後端結算和風控,具備快速應對變化、可拓展性、穩定性及安全性強等優勢。2023 年,富途研發投入達 14.4 億港幣,研發團隊專注於多領域,顯示其對技術創新的高度重視。

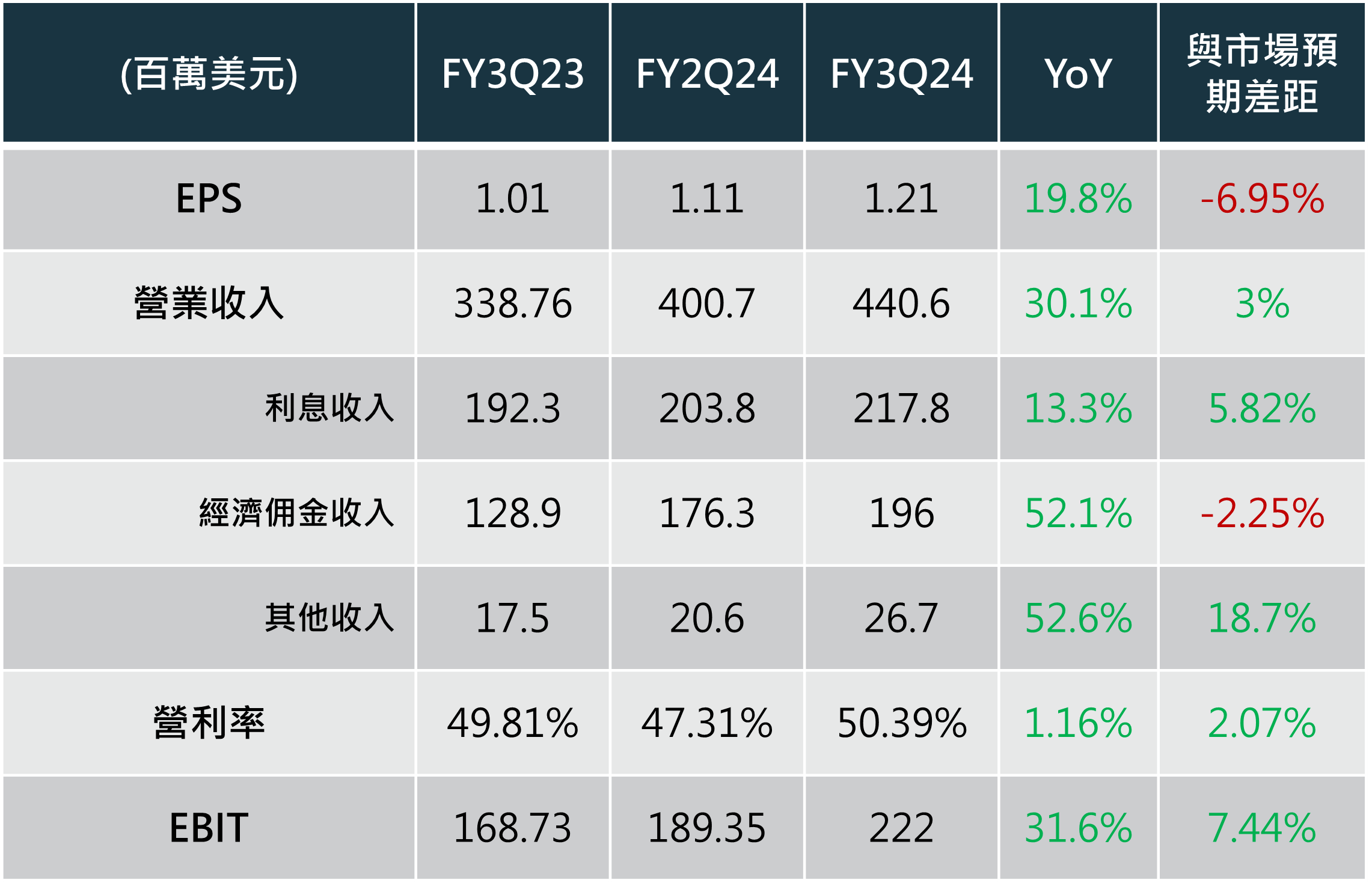

第三季財報超越預期,富途首次派發現金股利

富途於 11/19 公佈 FY3Q24 財報,營收受益於全球港美股交易活躍, YoY+30.1% 達 4.42 億美元,高於市場預期的 4.27 億美元,主要由經紀業務 (YoY+52.1%) 及兩融業務帶動。EPS 為 1.21 美元,小幅低於市場預期的 1.3 美元;營利率則 YoY+1.16% 至 50.39%。

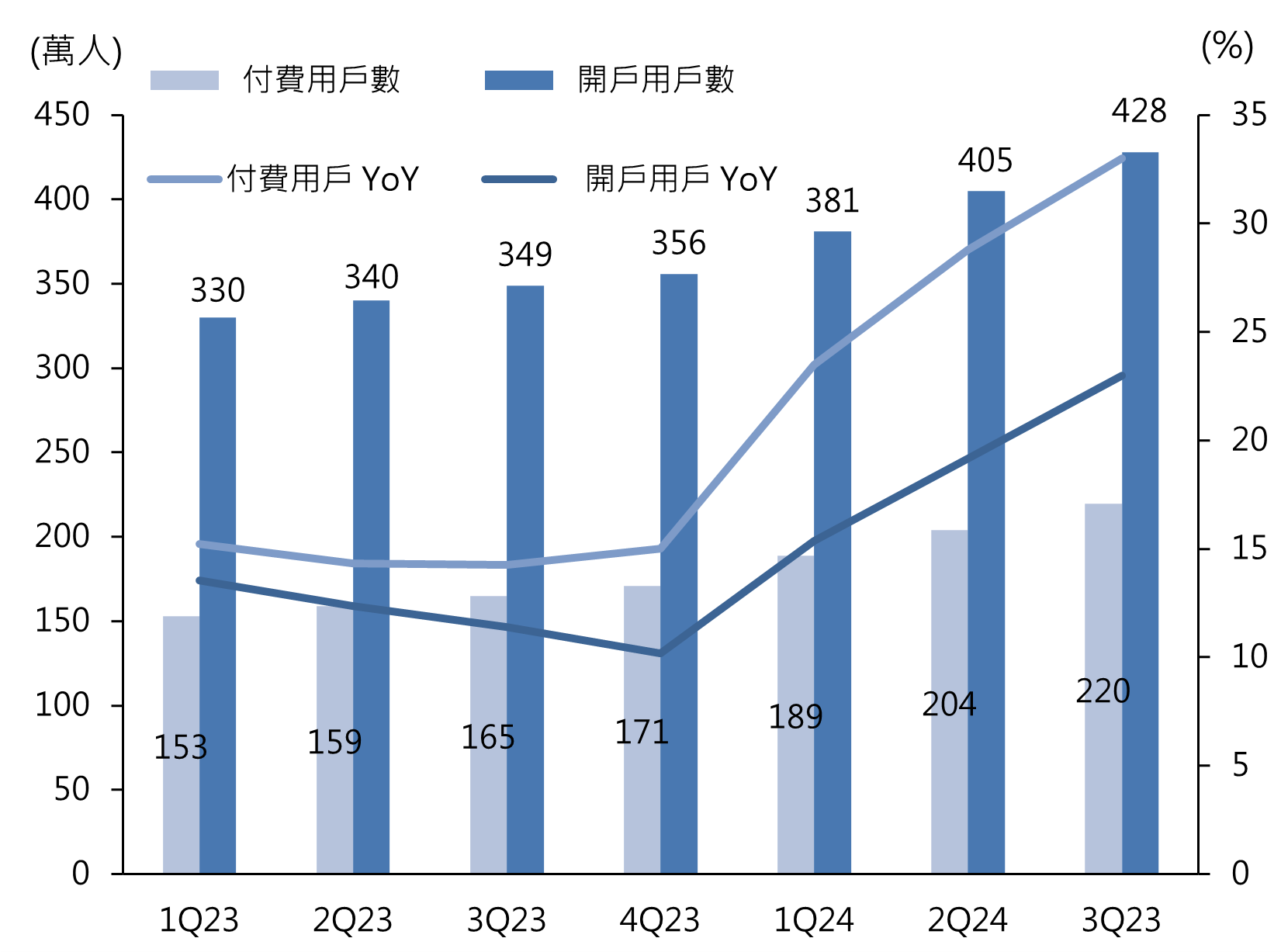

在用戶端,富途也交出了亮眼的成績單。截至 FY3Q24 富途的開戶客戶 YoY+19% 達 404.6 萬,而付費客戶則 YoY+29% 達 204.2 萬,單季則新增 15.5 萬。其中海外客戶的成長速度持續上升,新加坡及馬來西亞為增勢最強勁的市場。目前富途全年新增付費客戶計畫已完成超過 80% ,公司表示將輕鬆超過前季調高的指引,亦即預期全年淨新增付費客戶數將超過 55 萬。

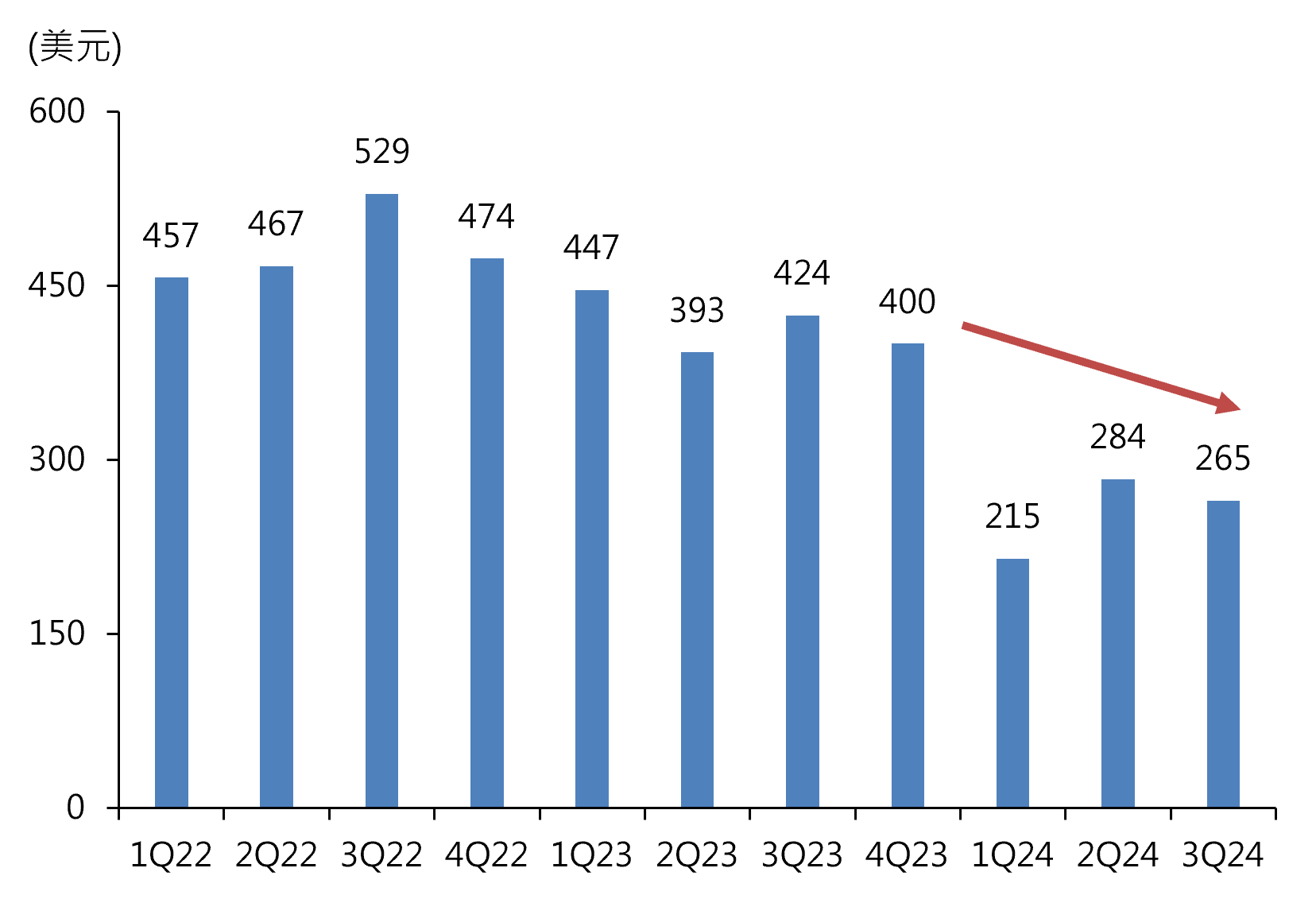

另一方面, 3Q24 的銷售費用雖然隨著付費客戶成長 YoY+48% 至 4,045 萬美元,但平均獲客成本的降低抵銷了這一部分的增長。3Q24 平均獲客成本 YoY-37.6% 至 265 美元,而隨著港美股市景氣度與活躍度提升,預計平均獲客成本有望在未來持續改善。

特別派息彰顯重視股東的態度,宣布將向所有股東發放每股普通股 0.25 美元或每股美國存託股票 2 美元的特殊現金股利,為富途首次派息。此次現金股利總金額約 2.8億美元,佔 3Q24 公司權益資本的8%,對於公司後續成長預計不構成障礙。

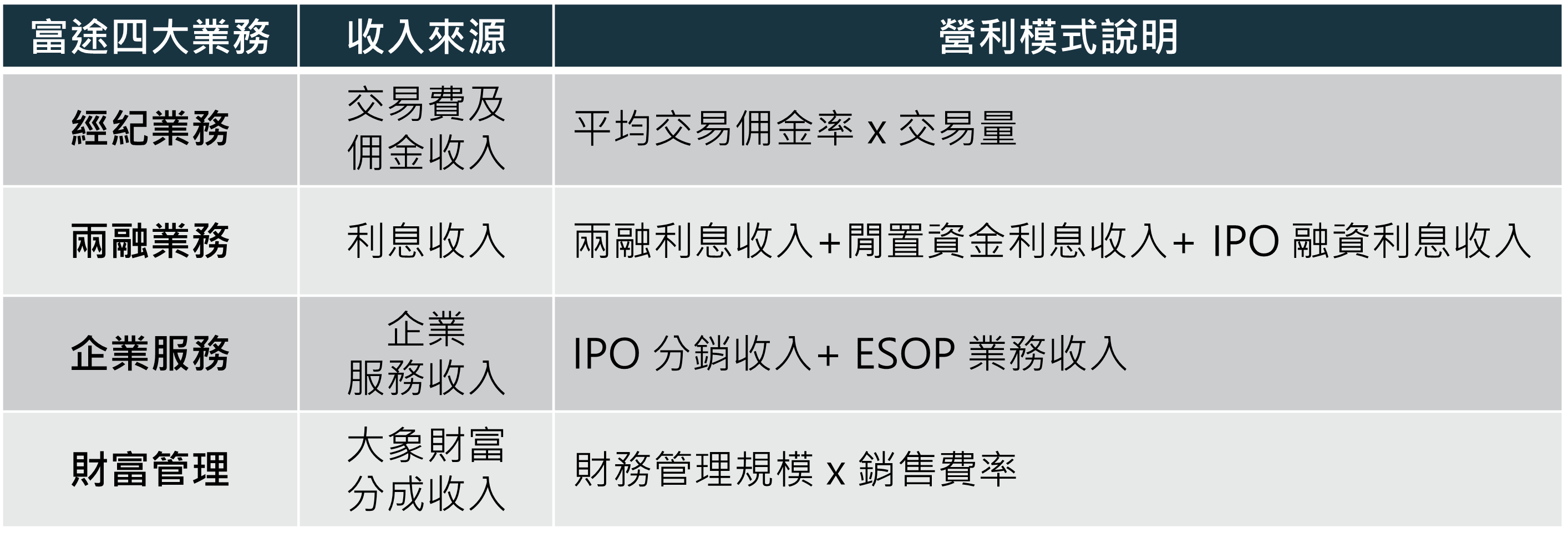

積極執行全球化戰略,四大業務效果皆顯著

富途有四大核心業務板塊: 經紀業務、兩融業務、企業服務及財富管理。該司以經紀業務起家,而兩融業務則為另一支柱,並在 2019 年先後推出企業服務及財富管理業務。穩健的經濟及兩融業務也替企業服務及財富管理奠定了良好的發展基礎,如牌照優勢、大規模客群、品牌口碑與技術設施等,從而進一步提升客戶黏性,使富途成為知名的一站式金融科技平台。

經紀業務穩定增長,持續拓展國際市場

富途的經紀業務在不同市場中展現了穩定的擴張趨勢:

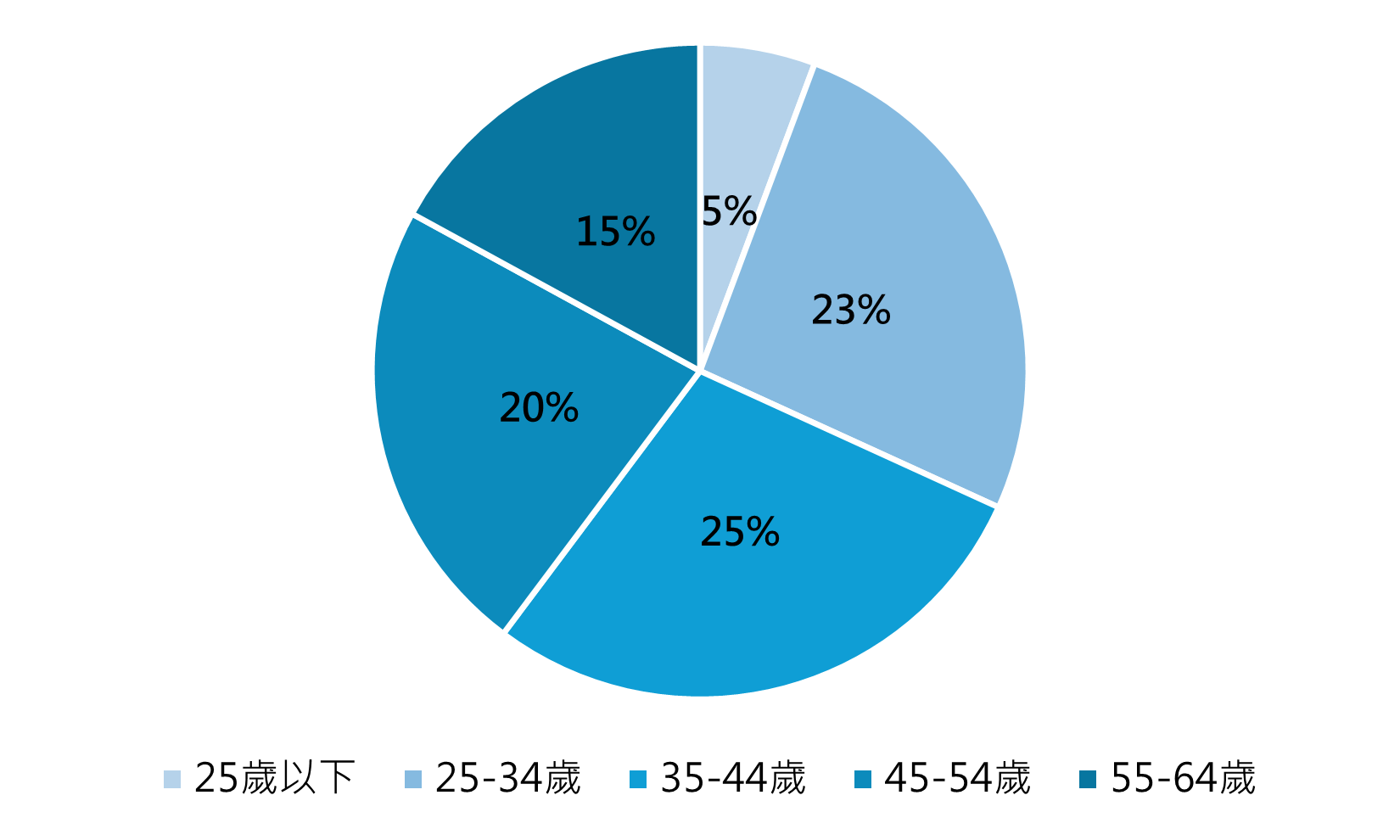

1.東南亞市場: 目前富途在新加坡已站穩腳根,取得 25% 的市占率,成為市場前三大金融應用軟體,並於 4Q23 實現營利。馬來西亞市場則在 2024 年年初進入,六周內已突破10萬用戶。而馬來西亞的股票投資者群體為 25-34 歲的年輕人 (20%) 及 35-44 歲的青壯年 (25%),且此二族群主要為使用漢語的華人群體。除此之外,馬來西亞的投資帳戶數僅為其人口數的<15%,顯示該市場仍有很大的成長空間。

2.日本市場:隨著市場零佣金交易競爭激烈,富途將重點放在美股交易及保證金交易等高潛力業務,持續提升盈利空間。富途的 moomoo 於 2023 年 9 月首先推出美股交易服務,成為支持交易美股數量最多的日本券商,並於 2024 年 3 月推出日股交易。2024 年 5 月,moomoo 日本軟體下載量突破 100 萬次,成為排名第三的線上證券軟體。

3.澳洲與加拿大市場:富途在澳大利亞及加拿大的業務表現出色,尤其在澳洲客戶資產在 1Q24 按年增長 304%。在加拿大,moomoo 成為 Google Play 財務類應用的下載量冠軍,展現了其在這些市場的強勁競爭力。

兩融業務穩定,財富管理與企業服務多元增長,提升營利穩健性

富途的兩融業務是公司主要收入來源之一,受益於兩融餘額和利差擴大。自 2017 年開通美股兩融服務,2020 年拓展至港股後,富途依靠自主持牌和技術運營優勢,快速擴大港美股市場的兩融業務規模。

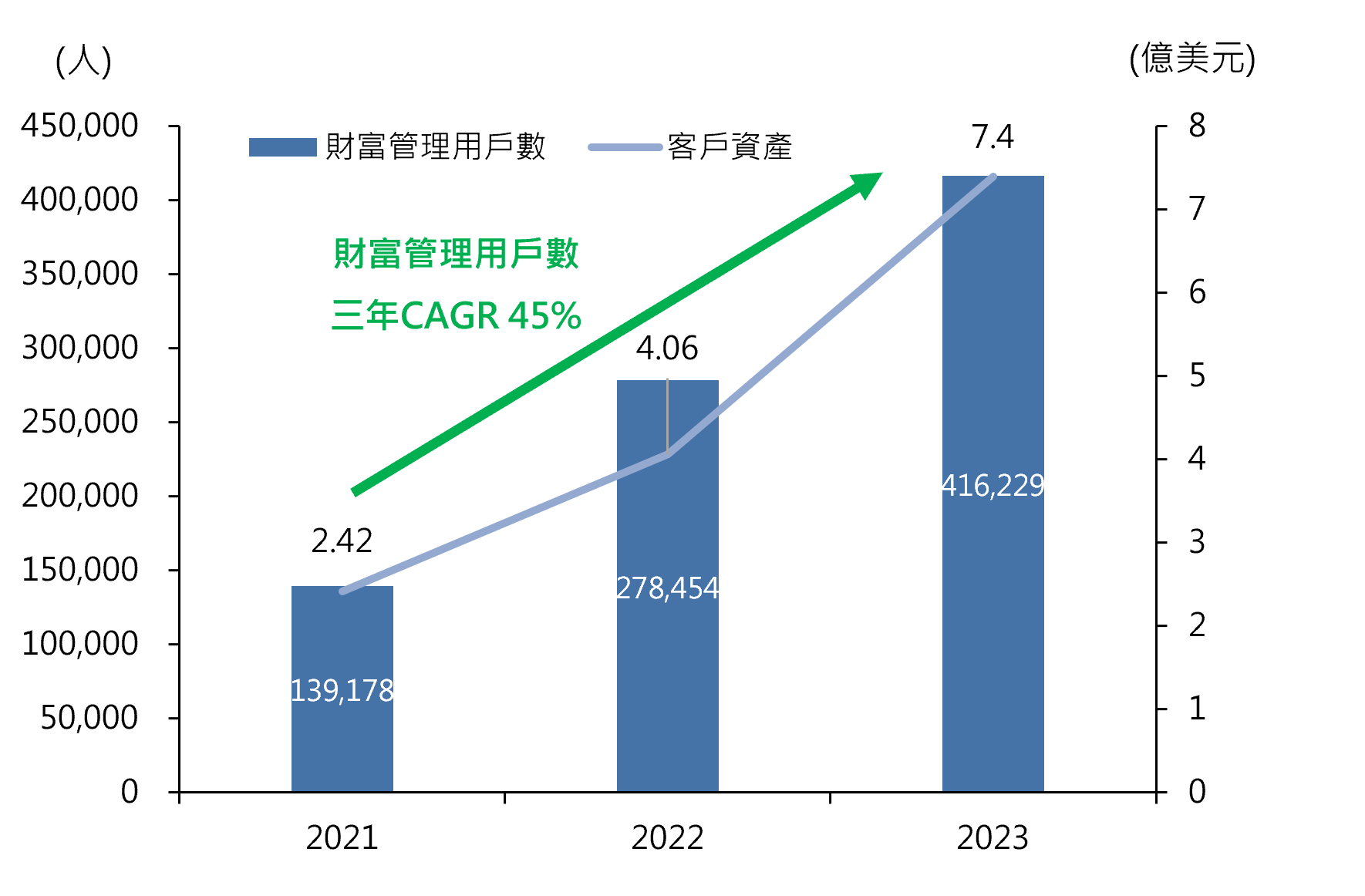

另一方面,財富管理業務自 2019 年推出「現金寶」和「基金寶」產品後,迅速轉型並在 2020 年升級為「大象財富」,以低門檻、低佣金、穩定回報和靈活便捷的優勢吸引客戶。而富途目前財富管理全球資產管理規模 (AUM) 已突破 100 億美元,其中債券 AUM 按季增長 23.4 %。然而根據 1Q24 財報,大象財富客戶資產規模占比僅為 12.4%,表示財富管理業務仍有很大的成長空間。

企業服務方面,富途通過旗下品牌「富途安逸(FUTU I&E)」提供涵蓋IPO分銷、投資者關係(IR)、及員工持股計劃(ESOP)的全方位企業服務。富途的ESOP業務在高市值企業中滲透率較高。IPO 分銷與 IR 服務則覆蓋 IPO 全周期,從暖場到投資者關係維護,也在香港 IPO 市場的承銷數量領先,並參與了極兔速遞等知名企業的 IPO 項目。

重視用戶體驗,付費用戶黏性高

富途極度重視用戶體驗的理念,使其付費客戶留存率長年維持在 97% 以上的高水準。富途牛牛 APP 歷經多輪迭代,目前仍一到兩周就更新一次,並由專業團隊負責蒐集投資者反映的問題已進行研發。

大量投入研發,打造富途生態圈,形成護城河

富途極度重視研發,每年投入大量資金且連年增長,2023 年研發費用的投入高達 14.4 億港幣。根據 2023 年報,富途今年研發費用的上升主要來自研發人員招聘數量上升。長年來看,富途的研發費用佔營收的比例約維持在 15 % 。

富途的自主研發涵蓋前台到後台,因此具備多方面競爭優勢,如能及時對市場環境變化做出反應以回應客戶需求;在交易量激增時能迅速完成系統拓展,如 2014 年的港股大牛市,富途憑藉自主研發系統撐過交易洪峰壓力,更因此一戰成名。同時,富途的多牌照協同使其能承接 Fintech 業務,如在美國研發的自清算系統有效降低了佣金與手續費支出,長期來看大幅降低了成本。

結論: 全球化佈局與技術創新驅動富途持續增長,業績展望樂觀

富途的核心經紀業務在東南亞、澳洲、加拿大等市場穩健成長,持續吸引投資者。此外,憑藉高效的兩融業務和不斷優化的財富管理與企業服務,富途進一步提升了用戶黏性與利潤穩定性。

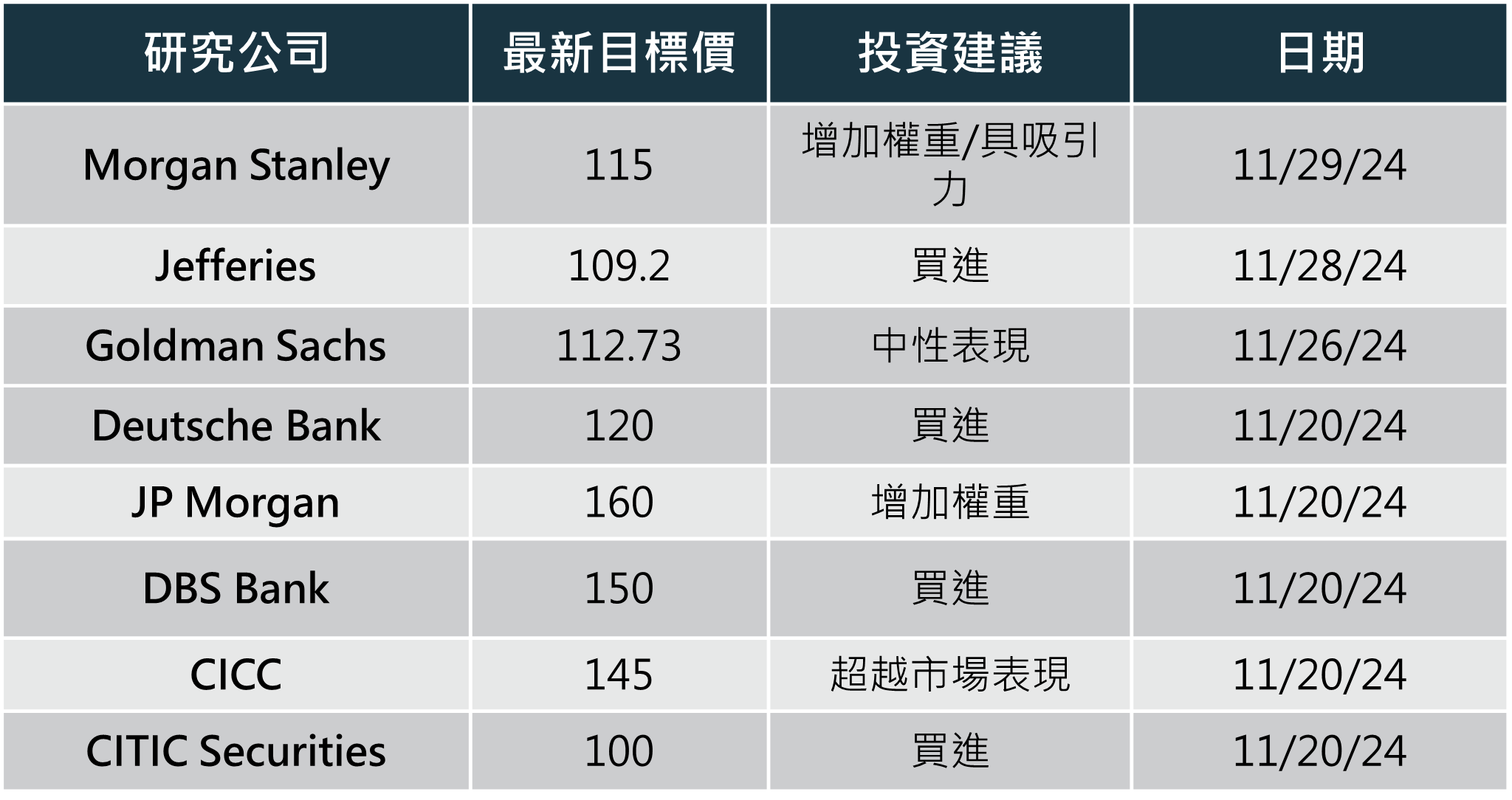

我們看好富途未來的成長潛力,尤其在研發投入增加、自主技術平台強化後,富途的生態圈與服務將具備更大的競爭優勢。而付費客戶的持續增長和市場開發,如新加坡、馬來西亞的亮眼表現,預計將進一步推動公司營收增長,支持其股價持續上行。各大投資機構對富途的最新目標平均價為 126.49 美元。

以上內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。