【個股觀點: ASML】估值低位中的機會,全球唯一掌握 EuV 技術的半導體設備巨頭

ASML(艾司摩爾)是一家全球領先的荷蘭半導體設備製造商,專門從事曝光機的設計與生產,該技術是製造半導體晶片的關鍵步驟,ASML的設備被應用於最先進的晶片製造,支援摩爾定律的發展。成立於 1984 年,總部位於荷蘭的菲爾德霍芬(Veldhoven),ASML是全球唯一一家能夠提供極紫外光刻技術(EUV)的公司,該技術是 7 奈米以下製程的必要設備,使得其在先進製程中具備獨占地位。

我們看好 ASML 艾司摩爾 的兩大理由:

1.全球唯一 EuV 供應商 : ASML 是全球唯一掌握 EUV 技術的供應商,支撐先進製程的發展,廣泛應用於 AI、高效能計算和 5G 等領域。其技術為主要半導體廠商提供高效能晶片生產支持,確立無可替代的市場地位。

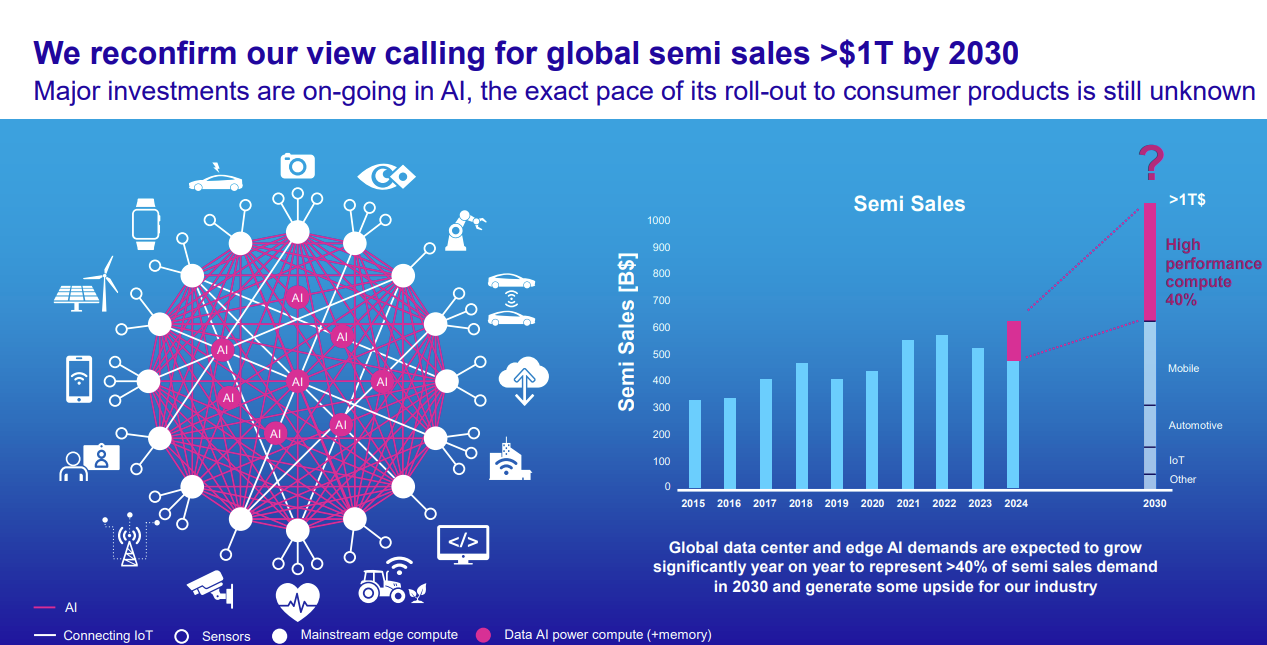

2.長線展望樂觀: ASML 預測 AI 將大幅提升半導體需求,並促使全球半導體市場於 2030 年突破 1 兆美元,年增長率達 9%。總裁 Christophe Fouquet 表示,公司將延伸 EuV 技術至未來十年,並利用 AI 機會推動營收和獲利增長。

3.目前估值偏低,股價便宜: 截至 11/28,ASML 的未來本益比為 28.88 倍,大幅低於五年平均 43.6 倍。

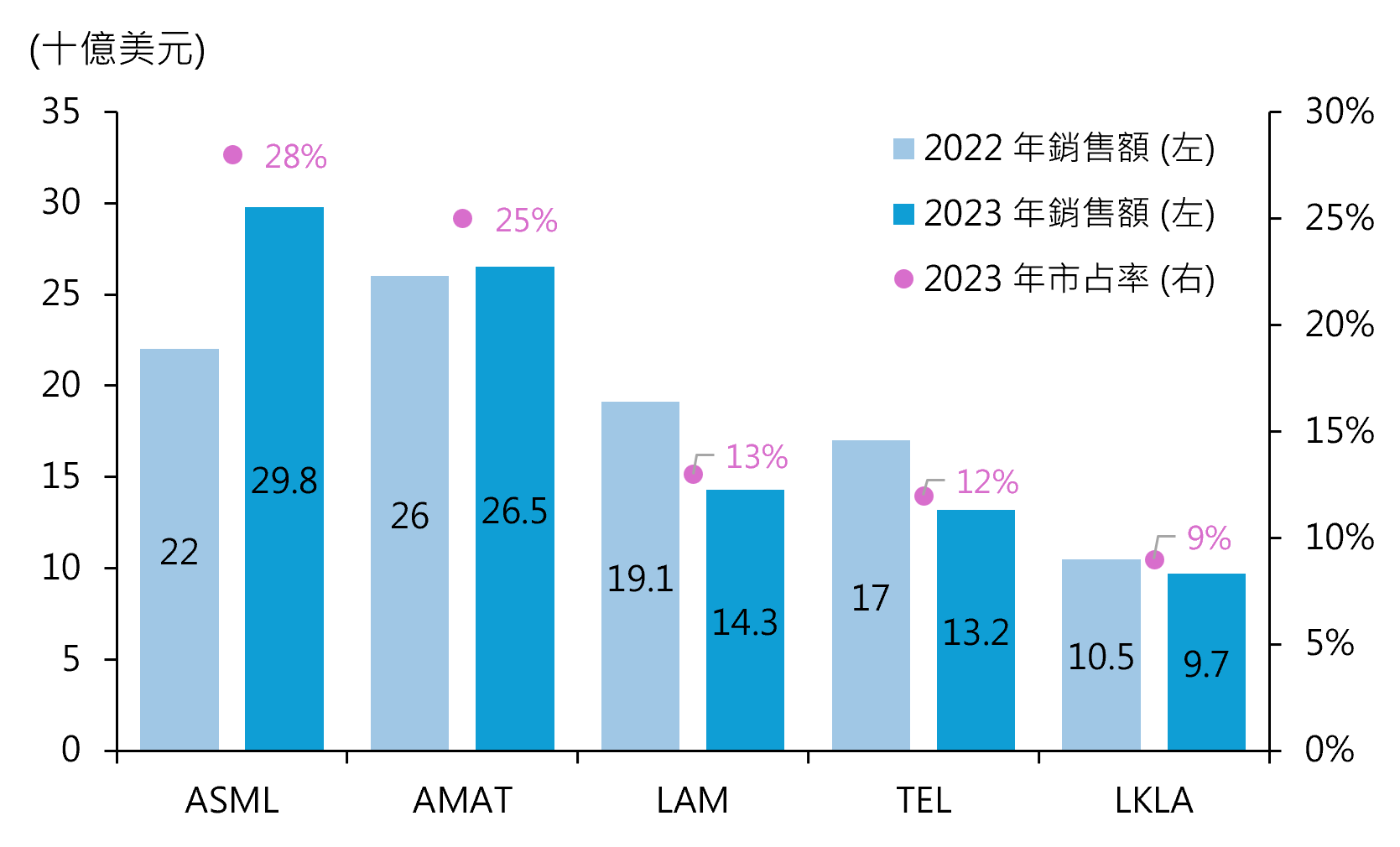

ASML : 全球第一大半導體設備製造商,產品專注於 IC 前道曝光機及量測設備

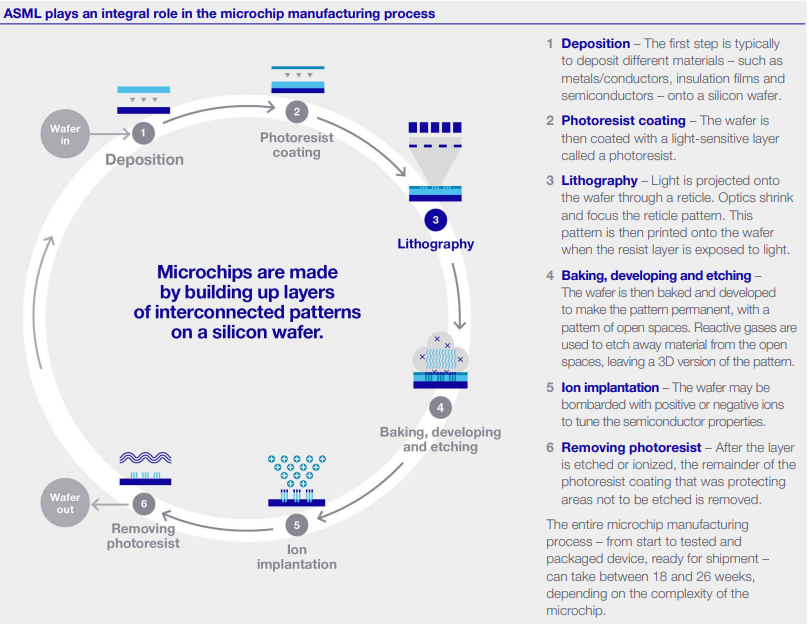

ASML 在微晶片製造過程中扮演著不可或缺的角色,其兩大營收部門為設備系統(Net system)和已安裝設備管理(IBM,Installed Base Management),其中設備系統收入佔 79% 。設備系統產品分為 IC 前道曝光機和測量設備兩大類,而曝光機在設備系統的收入佔比超過 95%。依照光源種類對 ASML 的 IC 微影機進一步拆分,可分為 I-line 曝光機、DUV 曝光機(KrF、ArF、ArFi)和 EuV 曝光機。而台積電、三星、Intel 為 ASML 的前三大客戶。

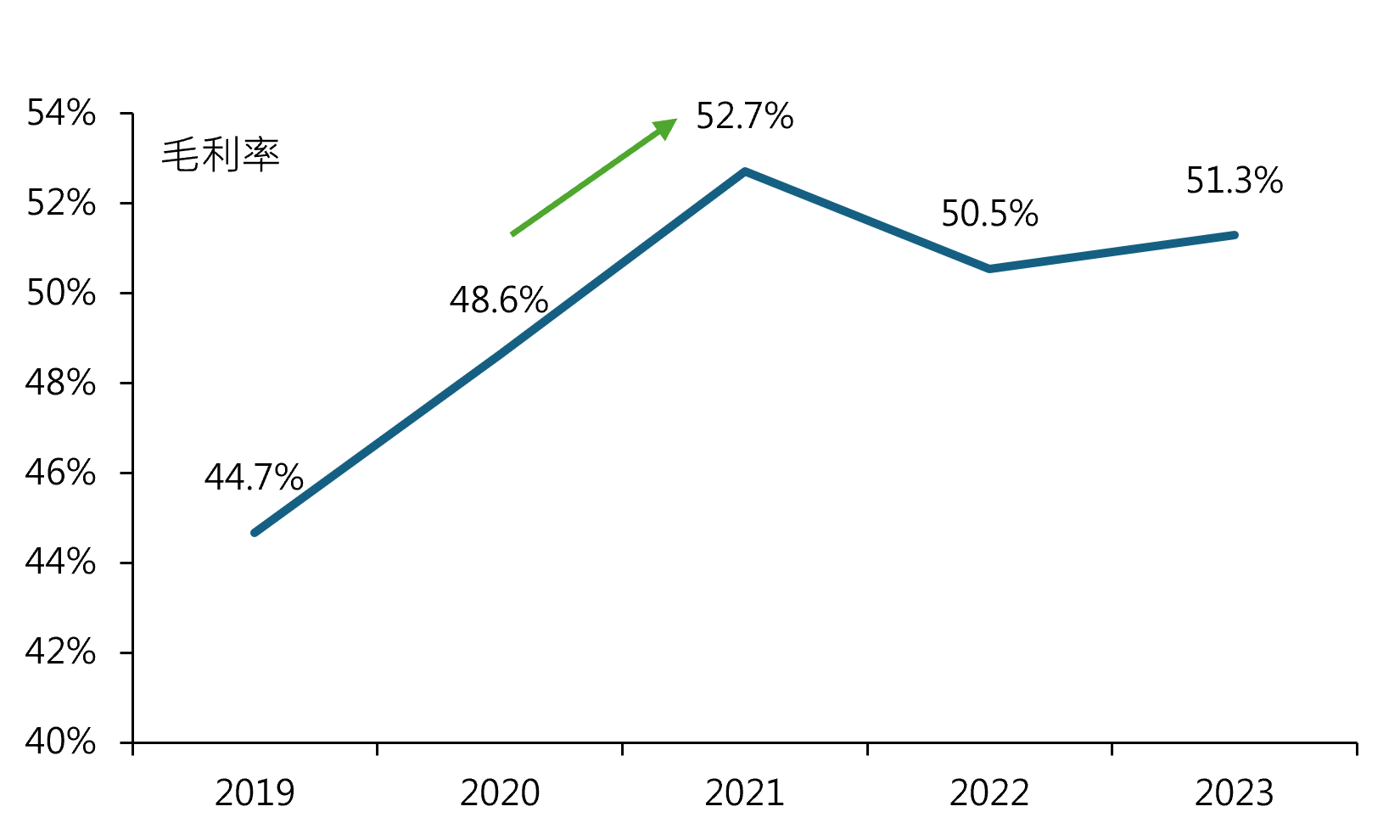

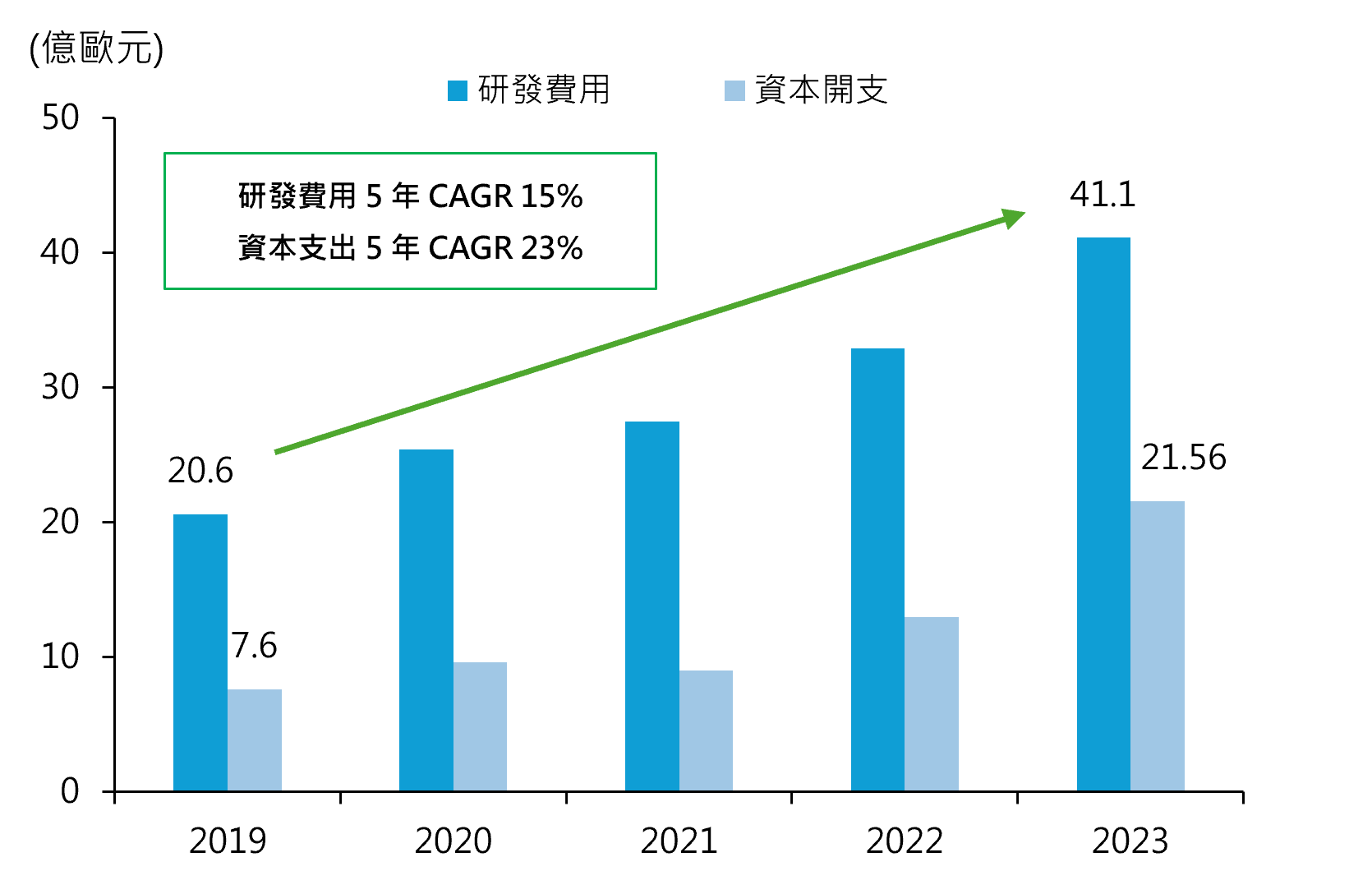

盈利能力逐漸提升,研發投入及資本支出快速增長

2020-2021年,由於業務逐步擴張及產品結構優化 (高毛利的 EuV 曝光機收入佔比提升+已安裝設備管理毛利率改善), ASML 的毛利率由過去的 45% 大幅上升至 51%。1H24 的毛利率為 51%,與去年同期+0.3%;歸母淨利率為 24%,YoY-4%。在毛利率相對穩定的情況下,淨利率下降主要是因為公司加大 EuV 曝光機的研發投入,費用率顯著提升影響。

展望未來,公司預期 2024 全年毛利率年減;2025 年毛利率目標達 54% ~ 56%,2030 年毛利率進一步提升至 56% ~ 60%。

持續龐大的研發投入和快速擴張的資本開支為 ASML 新品研發與產能擴張提供保障。 2023 年,ASML 的研發費用達 40 億歐元,研發人員數為15,500人,佔比達37%;資本支出達22億歐元,YoY+66%。 2019-2023年,ASML的研發費用及資本支出 CAGR 分別為 15%、23%,而 EuV 曝光機為主要研發及資本支出方向。

中高端 ArF、ArFi、EuV 曝光機市場由 ASML 壟斷

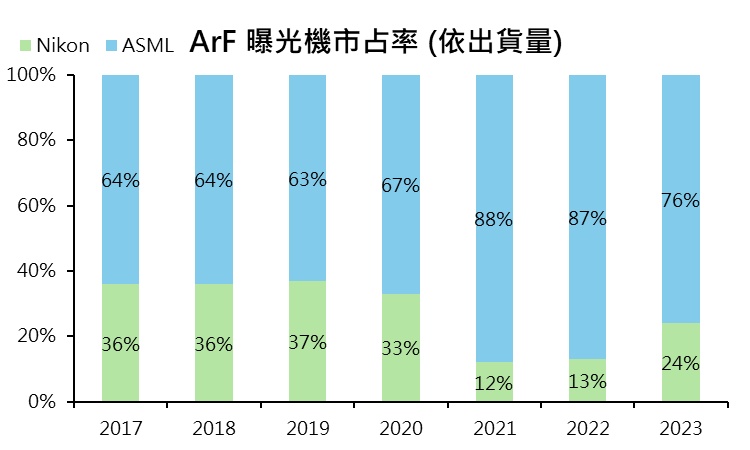

ASML 和 Nikon 為 ArF 曝光機市場的兩大寡頭,2023年 CR2 (前兩大企業的市場集中度) 接近100%,其中ASML 現處於壟斷地位。 2023 年全球 ArF 曝光機出貨量達 42 台,在 IC 曝光機中的佔比為6%,其中 ASML 在 2023 年的市佔率高達 76% Nikon 的市佔率為 24%。

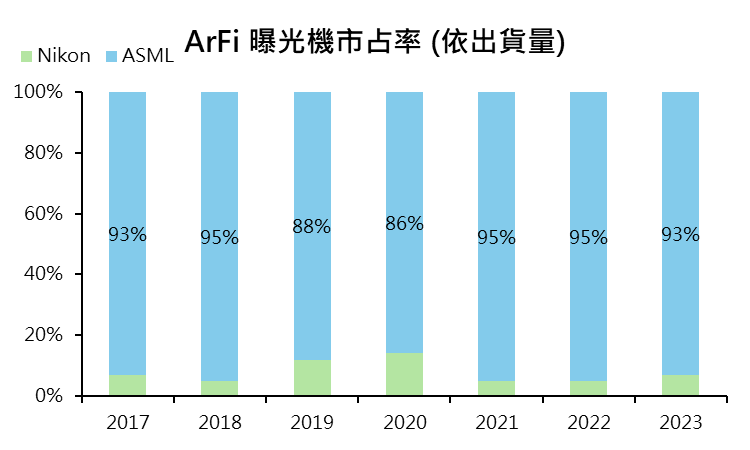

同樣,ASML 和 Nikon 為 ArFi 曝光機市場的兩大寡頭,2023 年 CR2 (前兩大企業的市場集中度) 為 100%,其中 ASML 目前處於絕對壟斷地位。2023 年全球 ArFi 曝光機出貨量達 134 台,在 IC 曝光機中的佔比為 20%,其中 ASML 的市佔率長期維持在 85%-95% 區間,2023 年市佔率高達 93%,Nikon 市佔 7%。

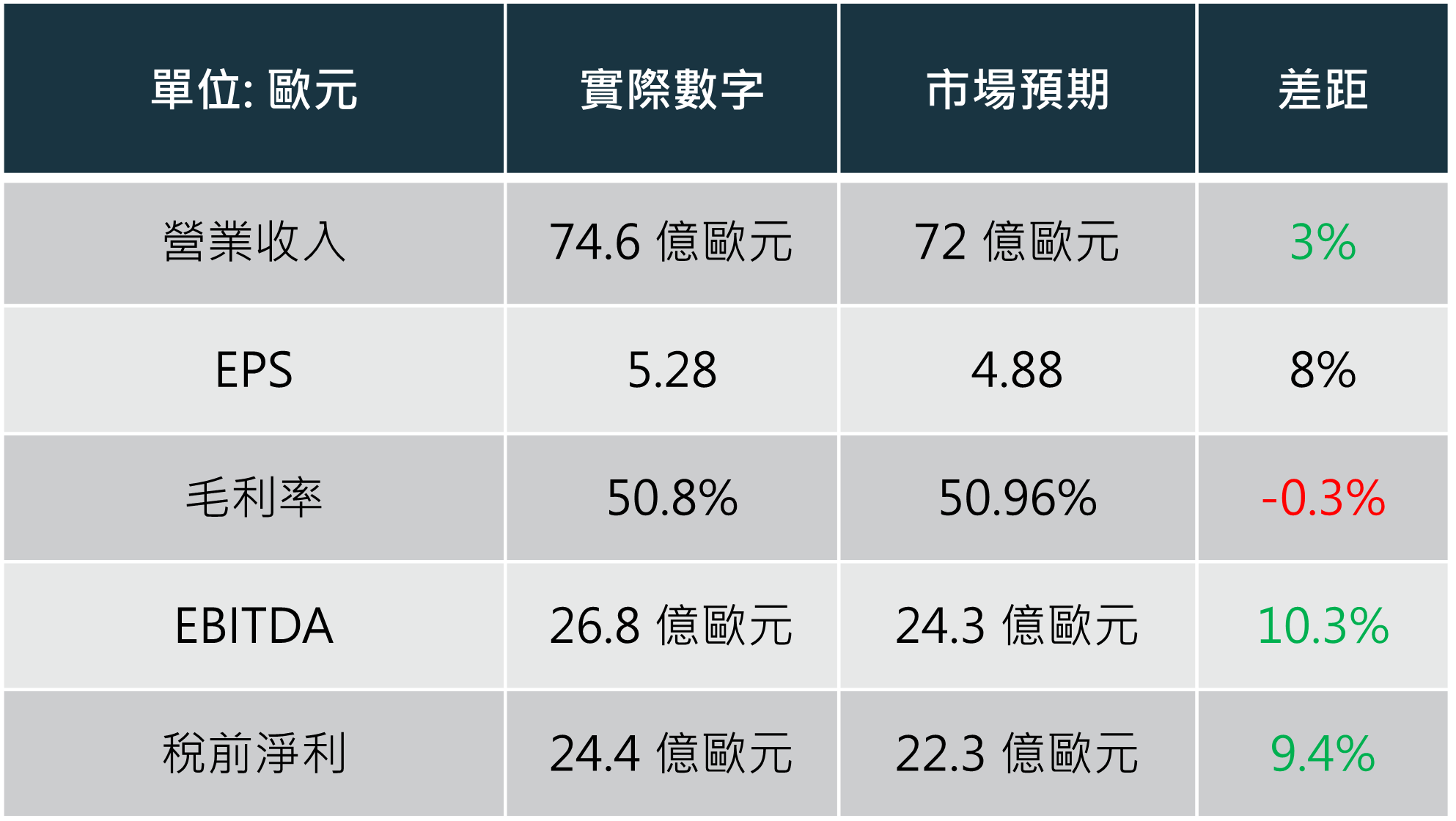

3Q24 財報: 營收創歷史新高,下修 2025 年指引

ASML 公布第三季財報,營收達 74.6 億歐元,超越原先財測高標的 72 億歐元,其中包括 15.4 億歐元的安裝管理(Installed Base)收入。這主要受強勁的 DUV 銷售及安裝管理收入超出預期的推動。毛利率為 50.8%,營業利益率達 32.7%,淨利率則為 27.8%。儘管這些獲利指標均出現下降,但表現仍優於分析師預期。

ASML 近期在 2024 投資者日上強調,受 AI、高效能計算(HPC)及 5G 等新興技術的推動,全球半導體市場需求將顯著增長,預計到 2030 年市場銷售額將突破 1 兆美元,年均增長率達 9%。公司預估 2030 年營收可達 440~600 億歐元,並維持毛利率在 56%~60% 之間。

然而,近期因美國對中國加強科技限制政策,ASML 在中國市場的營收成長受到壓抑,影響短期需求,並成為股價不確定性的風險因素。故在短期內,ASML 面臨新增訂單量下滑、半導體景氣復甦較預期緩慢及中國市場動能減弱等挑戰。4Q24 營收預期為 88~92 億歐元,高於市場預期,但仍受到邏輯半導體市場製程推遲與記憶體市場產能擴充緩慢的影響。

考量上述因素,ASML 將 2025 年營收預期從 300~400 億歐元下修至 300~350 億歐元,並預測 Low NA EUV 系統出貨量低於 50 台。同時,由於中國業務在積壓訂單中的比例下降,預計 2025 年中國市場收入占比將趨於 20%,並可能年減超過 50%,意味其他地區客戶需求的回升。

中長期展望方面,ASML 的 EuV 技術在 AI 和高階製程中的應用需求仍將強勁增長,推動相關技術以兩位數的年增長率發展,為半導體產業復甦提供動力。執行長表示,雖然部分計劃時程有所延遲,但長期成長動能穩固,且中國業務趨勢放緩對毛利率的壓力將隨著 High NA EUV 系統的量產逐步緩解。

儘管股價短期受市場動態影響而調整,ASML 長期不可替代的市場地位及穩健的股東回報策略仍構成中長期成長的重要支撐。

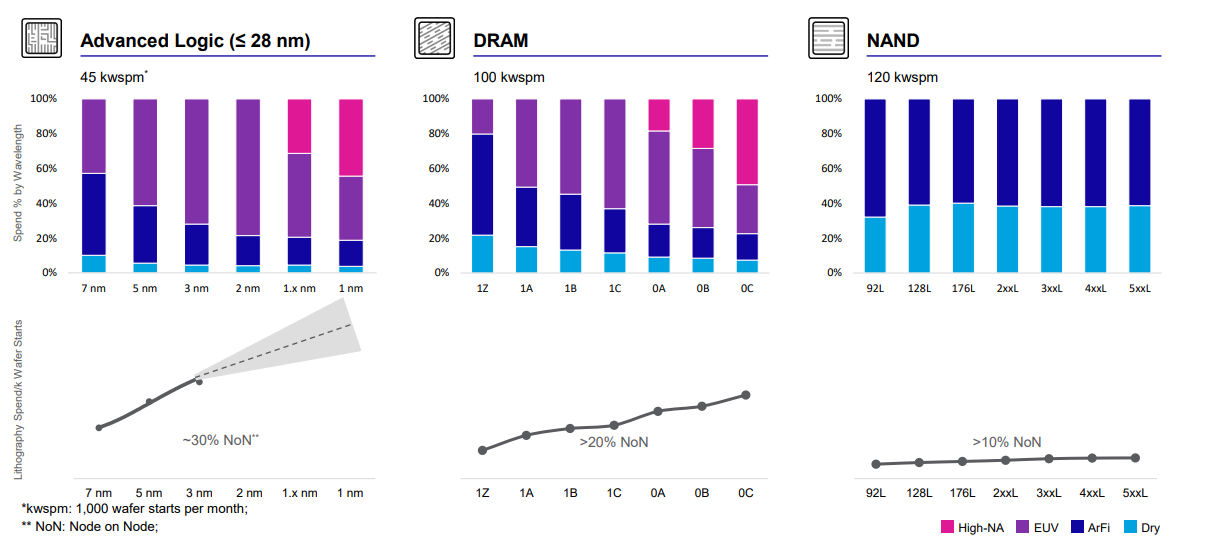

ASML 預計 EuV 曝光機需求將隨芯片製程微縮而持續上升

不同先進製程芯片對各類曝光機的需求存在較大差異,未來 EuV 曝光機市場占比將隨著製程微縮而持續擴張。

舉例來說,依照光源波長劃分,7nm 邏輯芯片產線需要約 10% 的 Dry 曝光機 (淺藍)、50% 的 ArFi 曝光機 (深藍) 及 40% 的 EuV 曝光機(紫) 。而隨著製程微縮, EuV 的比例漸漸提升,並在 2nm 以下引入 High-NA EuV。

結論 : 抓住估值低位中的機會,布局 ASML 長期潛力

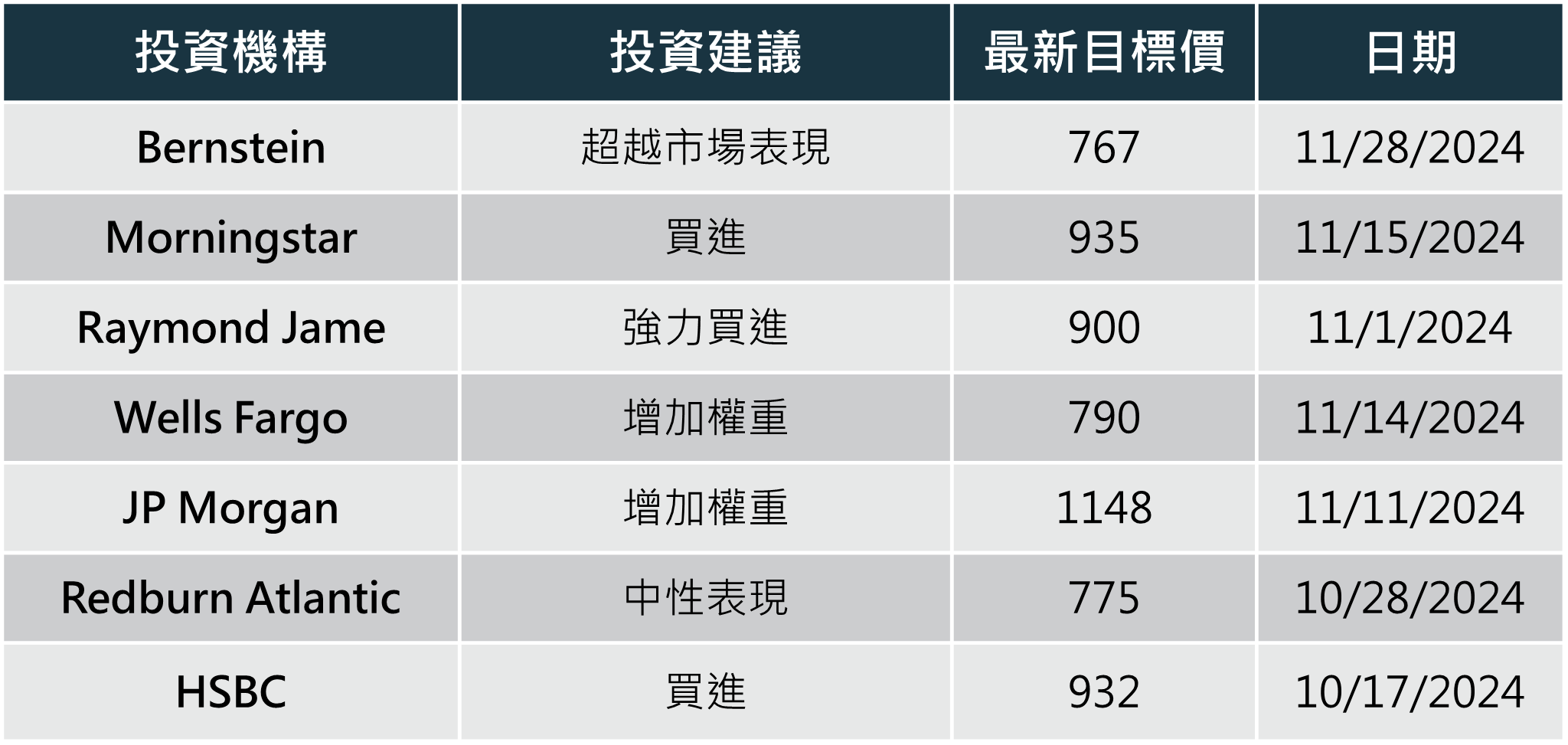

截至 11/28 ,ASML 的股價為 670.48 美元,大幅低於各家投資機構對 ASML 的最新平均目標價 892.42 美元。

另一方面,ASML 的未來本益比(Forward P/E)為 28.88 倍,顯著低於過去五年的平均本益比 43.6 倍,顯示目前的估值偏低,股價相對便宜。這種估值反映市場對短期內半導體產業需求波動,以及中美晶片戰不確定性的擔憂。

然而,考慮到 ASML 在 EuV 技術領域的市場領導地位及其長期成長潛力,當前估值為投資者提供了有吸引力的進場機會,尤其適合透過結構性商品來布局。