【個股觀點:Amazon】穩坐電商及雲端運算市場霸主地位

穩坐電商及基礎雲端運算市場霸主地位,經濟前景有利業務發展

Amazon(股票代號:AMZN) 為全球最大的電商平台,擁有自有物流及會員制度兩大優勢,不僅讓其他電商平台無法匹敵,近年更威脅其他大型實體零售商地位;此外,Amazon 的搖錢樹:雲端運算平台 AWS,因有先發及規模優勢,市占率保持第一,未來也將隨雲端運算市場規模擴大持續成長。

我們看好 Amazon 的三大理由:

1. 北美電商霸主:Amazon 擁有自有物流及會員制兩大優勢,電商業務市佔穩固。我們看好隨 3P 業務擴大、會員定價提升、高利潤的廣告業務成長,電商業務的利潤將進一步提升,並帶來穩定現金流。

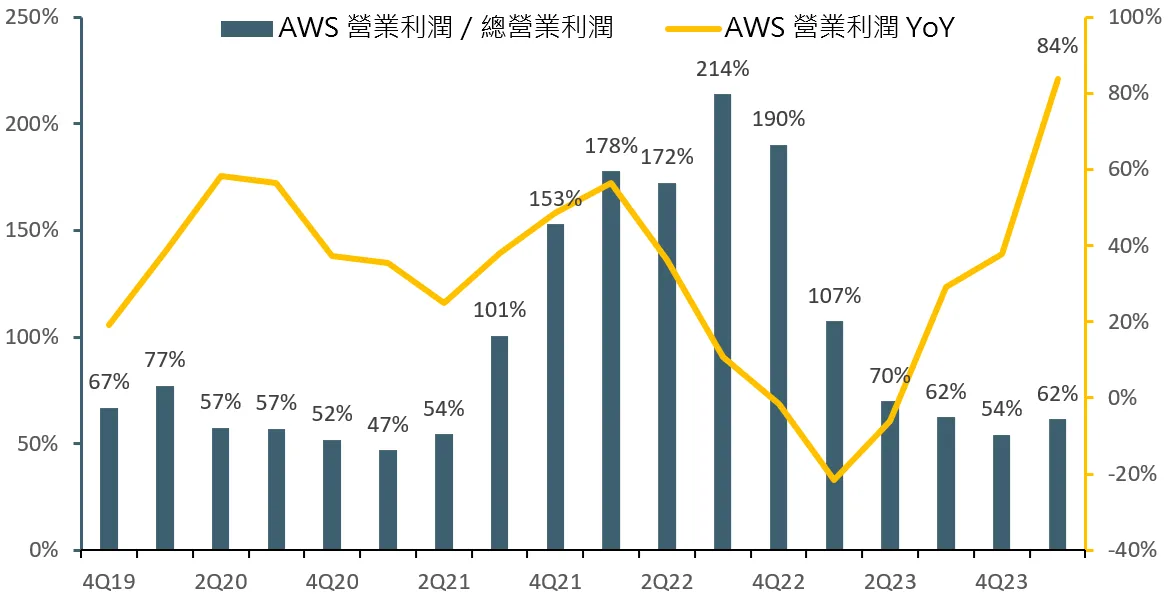

2. 雲端運算領域的先行者:AWS 業務基於雲端運算市場需求穩定成長,且公司持續投入雲端基礎建設、生成式 AI 訓練、硬體研發,以及推出整合平台,預期 AWS 將維持目前在 IaaS 及 PaaS 層的第一市佔率。

3. 多角化經營:AMZN 除了有 AWS 業務在經濟疲軟時支撐利潤收入外,也正在擴大廣告業務收入,相較其它零售同業更能分散風險。而隨物流建設完善,預期電商業務波動將趨於穩定,有助於保持利潤率及現金流的穩定。

第二季財報符合預期,再調高下半年資本支出

Amazon 於 8/1 公布 2Q24 財報,零售業務增速略為放緩,但廣告業務及AWS 仍保持年增近 20% 的高成長,整體營利率持續改善。然財測部分由於公司預估下半年將受消費緊縮影響,造成獲利下滑,盤後股價受挫。

Amazon:全球電商與雲端運算平台龍頭

Amazon 成立於 1994 年,以網路書店起家,現在為全球電商龍頭,佔美國約 45% 的電商市場,擁有自有物流 FBA(Fulfillment by Amazon)及 Amazon Prime 會員制度兩大優勢,並以此持續推動 3P (第三方賣家)業務成長。

除電商業務以外,Amazon 於2006 年推出雲端運算平台 Amazon Web Services(AWS),涵蓋 IaaS、PaaS、SaaS 三種層級,並在前兩個層級有 30%+ 市佔率。 由於 AWS 業務利潤率較高,雖只佔 FY23 營收的 16%,但貢獻整體約 67% 利潤,為公司主要利潤來源,公司也宣布未來將繼續擴大資本支出投入 AWS 發展。

自有物流 FBA 推動 3P 業務規模擴大且利潤提升

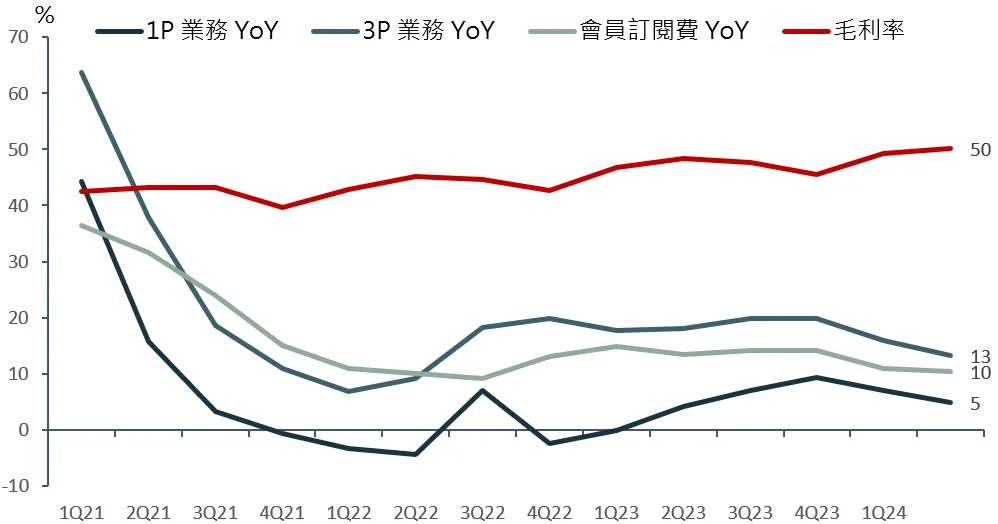

過去 Amazon 以自有商品(1P 業務)為賣點,確保商品品質穩固以建立消費者信心,同時也吸引大量使用者成為訂閱會員。而近年 Amazon 將電商業務的發展重心轉向第三方賣家(3P 業務),3P 業務目前也已接棒成為推動電商收入成長的關鍵。

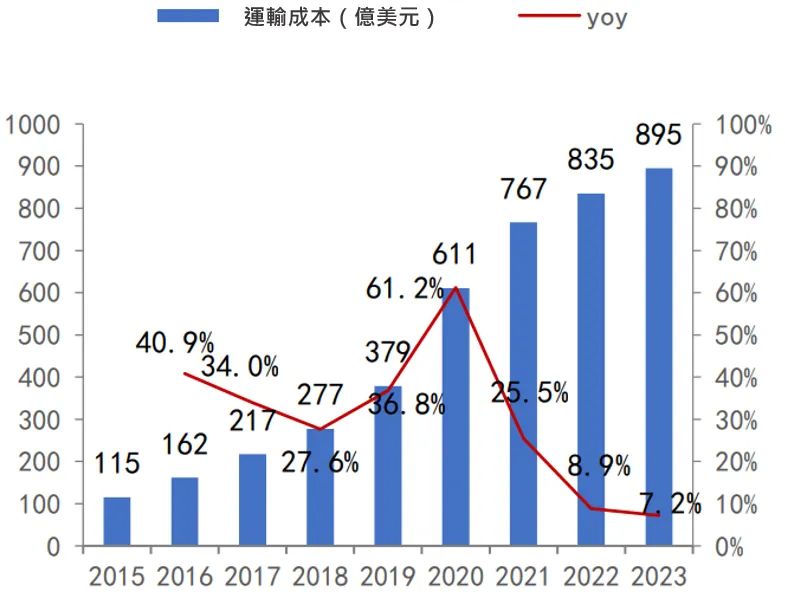

Amazon 經營 3P 業務的最大優勢為擁有自有物流 FBA,由於自建物流成本極高,其他電商根本難以模仿。加上公司於疫情後加速完善 FBA,使其目前在定價及送貨時間上皆優於其他傳統快遞服務,尤其急件與競爭對手價差 7-9 倍最為顯著。

此外,由於 AMZN 有獨特的 Featured offer 機制,吸引賣家使用 FBA 進行配送(80% 的訂單皆來自 Featured offer,而賣家要得到 Featured offer 推薦則必須使用 FBA),又近期公司開放第三方平台使用 FBA 作為配送及付款方式,預期將使 3P 業務收入穩定擴大。

由於規模效應,業務擴大將使 FBA 單趟運送成本下降,提高 3P 業務的利潤率,也更有利 Amazon 與新崛起的低價電商競爭。

提供多樣會員服務吸引訂閱,會員定價仍有調升空間

AMZN 的付費訂閱會員制度 Amazon Prime 為其成為電商霸主的另一大主因。目前北美用戶的會員滲透率約達 70%,會員可享有無限制快速配送、兩日內到貨優惠、生鮮配送、影片、音樂串流、電子書、等多種服務,此外,今年 5 月又宣布與美國第二大外送平台 Grubhub 合作,提供 Prime 會員免費外送服務

若將 Prime 會員可享有的所有服務加總,其總隱含價值估計為目前定價的 7-8 倍,且上次調整訂閱價格已經是 2022 年,推測未來仍有擴大會員滲透率及會員定價調漲空間。

平台性質吸引廣告投放,帶動高利潤廣告業務成長

除零售業務外,AMZN 也是全球第三大廣告商,廣告營收僅次於 GOOG 和 META。公司的廣告業務近年也拉升利潤率。

由於電商平台廣告轉換成購物的效果較其他平台更強,且 AMZN 除電商平台外,還提供串流平台及不同投放方式給業主投放廣告,加上用戶規模龐大,因此業主投放廣告意願較強,也反映在近幾季廣告營收成長率維持在 20%+ 高成長水準上。

由 3P 業務、廣告營收持續成長且利潤擴大,改善營業結構,加上降息後消費成長有望回復增速,我們看好未來 AMZN 在電商業務方面將持續成長。

雲端運算需求成長快速,AWS 布局較早佔先機,IaaS、PaaS 市佔第一

雲端運算平台相較地端設備的優勢在於其成本低、擴建快,目前雲端設備僅佔全球 IT 支出的 15%。在疫情前,許多企業就著手準備轉移至雲端,但因疫情爆發減少資本支出而暫停,疫情後雲端需求則開始顯著成長。

此外,訓練大模型和演算法需要更多算力,中小型企業若無法快速擴建地端設備,則會轉向購買雲端運算服務。預計 24 年雲端運算市場年成長達 20.4%。

Amazon 在 2006 年就推出雲端運算平台 Amazon Web Services(AWS),目前在雲端服務市場市佔第一,約 31%。且 Amazon 在雲端基礎設施如:入網點、服務器數量上也大幅領先其他競爭者。其中核心產品包括 EC2,提供客戶在雲端運行不同品牌的處理器,近期更宣布與 NVIDIA 合作,使 AWS 成為運行 NVIDIA GPU 的最佳場所。

AWS 目前的優勢集中在 IaaS 與 PaaS 層,兩者皆有 30%+ 市佔率。尤其 IaaS 層由於服務同質性高、不同平台數據轉移有安全隱憂,因此具先發及規模優勢且價格相對較低的 Amazon 客戶流失度低,預期市佔率將保持穩固。

AWS 具全產業鏈優勢,將持續擴大雲端投資穩固市佔

Amazon 也持續擴大對 AWS 的投資以面對競爭逐漸激烈的雲端運算市場。 例如開發 AI 模型如:LLM 模型 Amazon Titan、服務平台 Amazon Bedrock、自研晶片:推理晶片 Inferentia、機器學習訓練晶片 Trainium2、CPU 晶片 Gravition4,長期而言可以改善硬體供應端限制並降低成本,維持競爭優勢。

綜上,我們看好雲端運算市場未來需求持續成長的趨勢,並預期具備全產業鏈優勢(自研模型+自研晶片+各層雲端運算服務應用)且持續投入研發的 AWS 能夠穩固目前的市佔率,推動 AWS 營收持續成長。

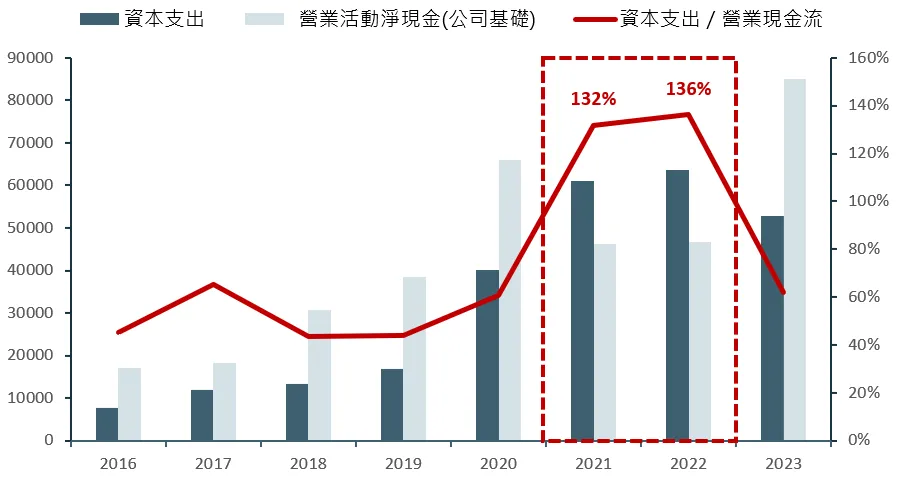

資本支出已呈現在業務成長,利潤率回升;多角化經營有利營收穩定

公司於疫情後(21、22年)收入放緩,但仍持續投入資本支出建設自有物流,導致資本支出超越營業現金流;23 年後隨建設完成,資本支出下降,自由現金流也在 2Q23 轉正。目前物流投資已反映在 3P 業務銷售成長上,23 財年整體毛利率及營業利潤率皆重回高位。

Amazon 除了有 AWS 業務在經濟疲軟時支撐利潤收入外,也正在擴大廣告業務收入,相較其它零售同業,Amazon 多角化經營的商業模式更能分散風險。而隨物流建設完善,預期電商業務波動將趨於穩定,有助於保持利潤率及現金流的穩定。

結論:穩坐電商及基礎雲端運算市場霸主地位,經濟前景有利業務發展

Amazon 手握自有物流及會員制兩大優勢,電商平台龍頭的地位基本上沒有其他公司能匹敵,儘管近年有一些低價電商平台崛起,也難以動搖 Amazon 近十年建立的消費者信心或是追趕上 Amazon 投入的龐大資本支出,因此電商業務只會隨規模擴大,持續釋放利潤率。

長久以來的搖錢樹 AWS 也將在AI 帶動雲端運算需求成長下,繼續維持高成長率。加上物流建設完善後,公司將資本支出大舉轉向 AWS 投資,在技術更新上不輸其他科技巨頭,預計可維持目前在 IaaS 及 PaaS 層的第一市佔率。

鑒於目前美國經濟尚無衰退跡象,且降息時程接近,我們看好 AMZN 未來在電商及 AWS 業務表現保持亮眼。

#個股觀點