【個股觀點: AAPL】財報後股價下跌約 2%,3Q24財報說了甚麼?

Apple Inc.(股票代碼:AAPL)是一家全球知名的科技公司,成立於1976年,總部位於美國加州庫比蒂諾。Apple專注於設計、製造及銷售消費電子產品、軟體及在線服務。其最著名的產品包括iPhone智能手機、iPad平板電腦、Mac電腦、Apple Watch智能手錶和Apple TV。Apple以其創新的設計和高品質的產品聞名,並在數位生態系統中佔有重要地位,包括App Store、iCloud和Apple Music等服務。

關鍵財務數據更新

- 營收為 949.3 億美元,YOY +6.1%,高於市場預期的 943.5 億美元

- EPS 為 1.64 美元,YoY +12.3%,高於市場預期的 1.59 美元。

- 營利率為 31.17%。

- 產品收入為 699.6 億美元,YoY+4.13%,高於市場預期的 691.4 億美元。

- 服務收入為 249.7 億美元,YoY+11.9%,創歷史新高,但小幅低於市場預期的 252.7 億美元。

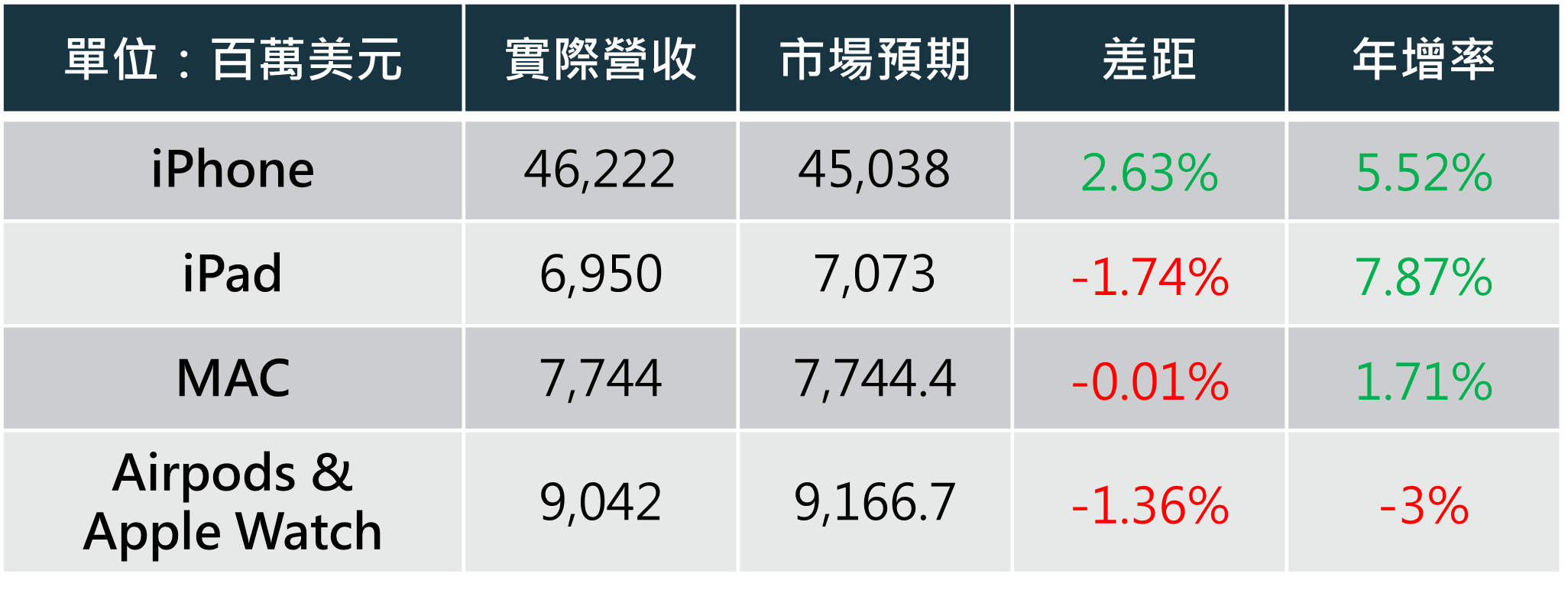

產品收入: 五大產品除了 iPHONE 以外,表現皆低於市場預期

五大產品線中,iPhone 銷售表現強勁,創 9 月季度新高,YoY 達 5.52%。然除營收占比最大的 iPhone (40%) 表現超出市場預期外,其餘產品線表現皆低於市場預期。而對比去年,只有穿戴裝置 (Airpods & Apple Watch) 年減 3%,其餘產品線都較去年成長。

整體營收相較年初反彈,受惠於 iPhone 銷售及服務收入穩健,毛利有所改善

蘋果表示, iPhone 16 在同周期的銷售表現較 iPhone 15 好,尤其 Pro 系列最為明顯,使得 iPhone 收入在全球多個國家創下歷年同期新高。而 2025 將推出的 iPhone SE 系列 (適用 Apple Intelligence) 及 iPhone 17 有望再次推動 iPhone 銷售。

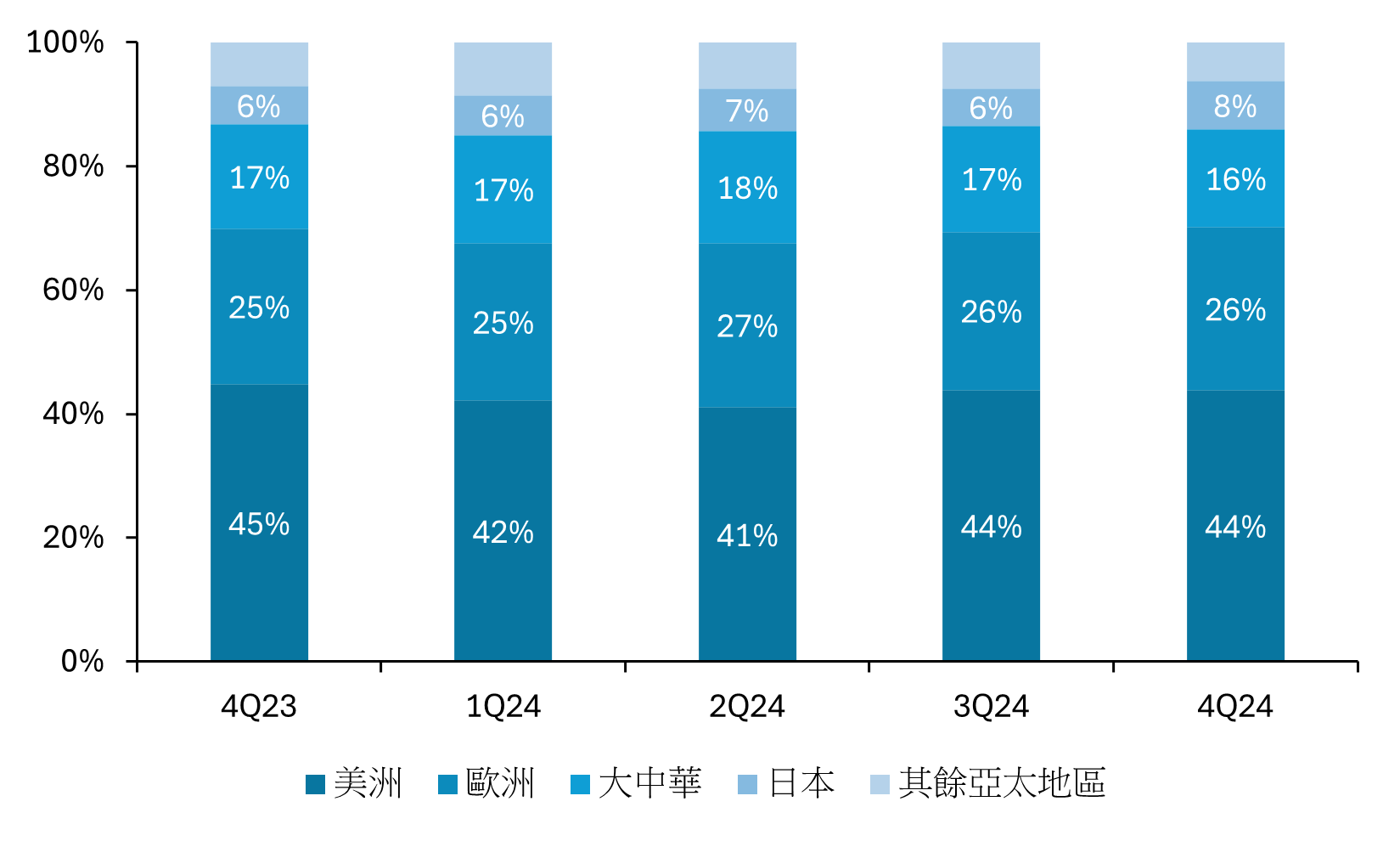

若以地區劃分,除了大中華地區之外,全球各地的營收皆同步成長。而大中華地區的年減 -0.3% ,相較上個季度明顯縮小。CEO 庫克也補充,iPhone 仍在中國大城市上的熱銷榜上,代表著其他產品線在中國遇到較大的逆風。其餘地區除了美洲地區增速放緩之外,全球各地的年增相較 3Q24 都有所提升。

受惠於高階機型比例提升、高毛利服務收入強勁增長及成本控制,毛利率達 46.2%,略高於市場預期,但低於公司先前預測的範圍上限(45.5% ~ 46.5%)。與去年同期相比增加約 1.1%,且優於過去三年的毛利率範圍(約42% ~ 46%)。分項來看,產品毛利率為 36.3%,低於去年同期的 36.6%;服務毛利率為 74%,優於去年同期的70.9%。

未來展望

對於 1Q25 財測,蘋果 CFO 透露預期將會有 「低到中個位數」的百分比成長。而服務收入預計將與 FY2024 的成長相似,約 11 ~ 14%,毛利率則因零組件價格上漲,預計落在 46 ~ 47% 間,但相較 4Q24 仍有所改善。而未來公司也將在 Apple Intelligence 上持續拓展功能,並於 2025 年 4 月推出更新。

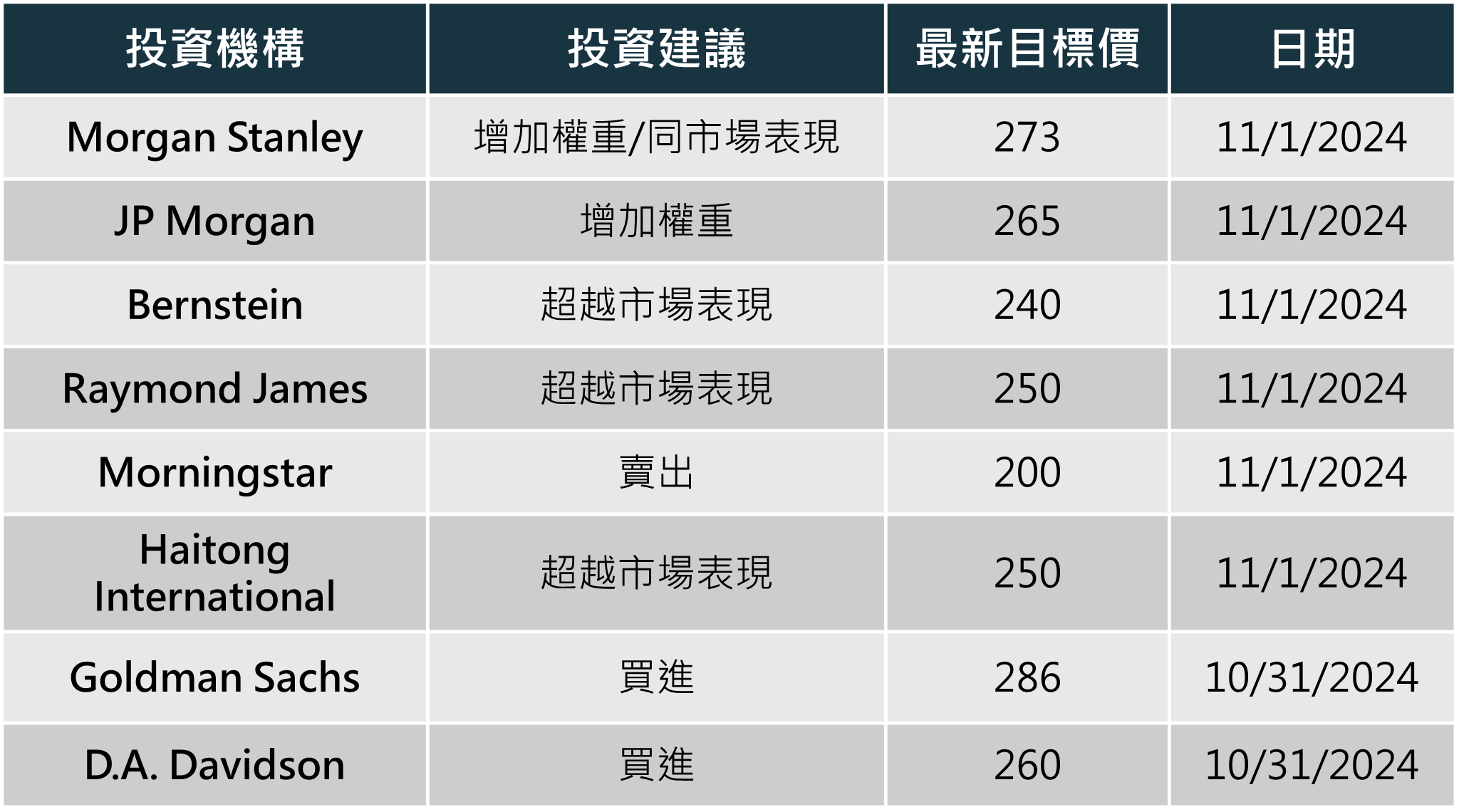

當前各大投資機構對於蘋果 (AAPL) 最新平均目標價為 253 美元,目前股價則為 223.45 美元。

以上內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。