高資產族群必讀:2025年遺產稅調整後的節稅新機遇

財政部宣布,自2025年起,遺產稅和贈與稅的課稅級距將大幅調升,適用最低稅率10%的金額分別提高至5,621萬元以下(遺產稅)及2,811萬元以下(贈與稅)。這次調整不僅是自2017年以來的首次變動,更讓高資產族群在財產傳承上迎來節稅利多。

根據現行《遺產及贈與稅法》,當消費者物價指數(CPI)累計漲幅達10%以上時,相關稅率級距和部分金額會進行調整。2025年適用的消費者物價指數與2017年相比,上漲幅度達12.42%,已超過10%的調整門檻,因此課稅級距金額得以同步上調。

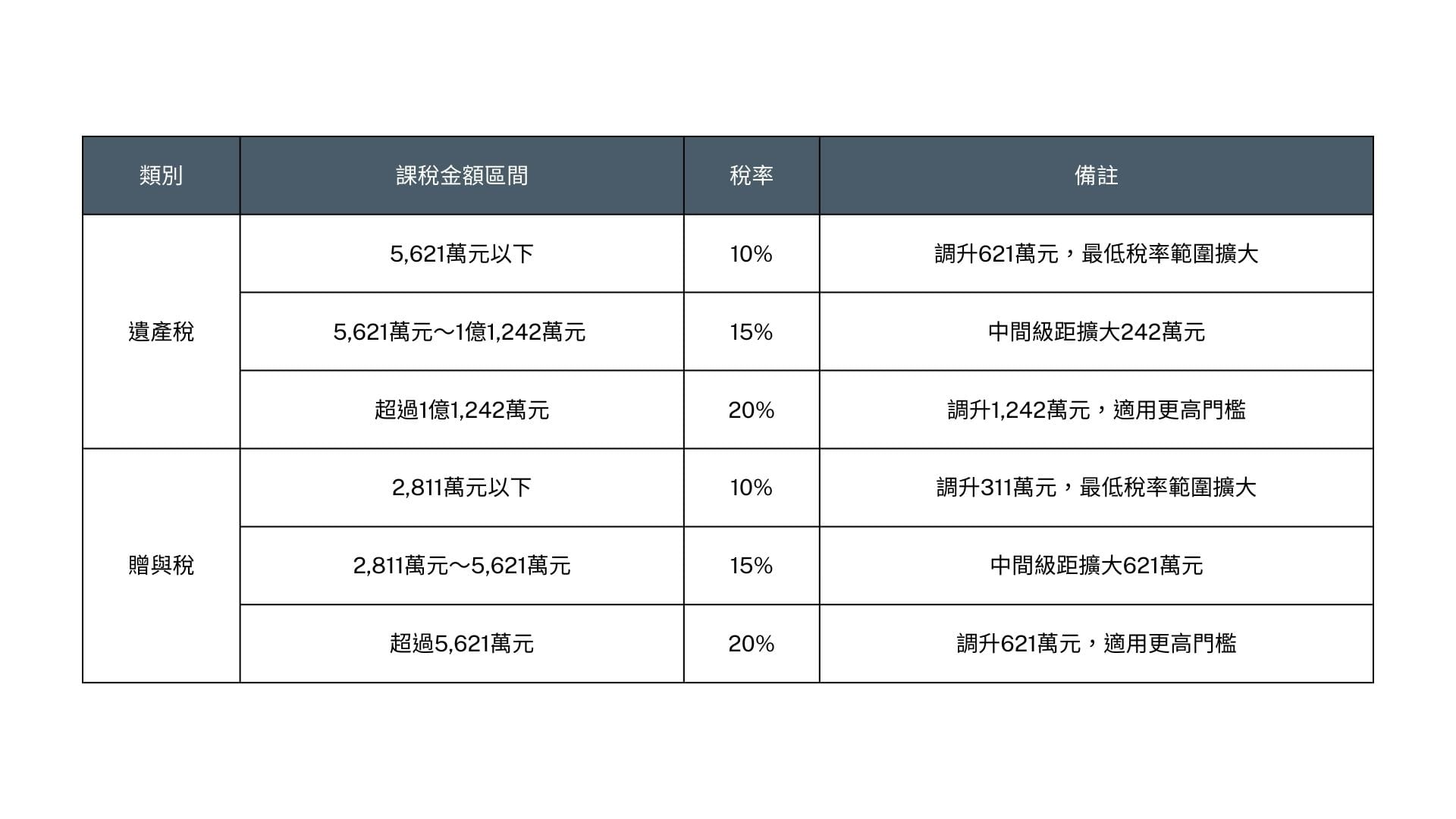

調整後,2025年適用的遺產稅課稅級距顯得更為友善。適用10%稅率的金額提高至5,621萬元以下,5,621萬元至1億1,242萬元部分適用15%的稅率,超過1億1,242萬元的部分則適用20%稅率。同樣地,贈與稅的10%稅率級距提高至2,811萬元以下,2,811萬元至5,621萬元部分稅率為15%,而超過5,621萬元的部分則為20%。

此次調整對高資產族群來說是一項利好消息。隨著稅率適用範圍的提升,較高部分的財產將適用較低的稅率,節稅空間進一步擴大。雖然課稅級距有所變動,但包括遺產稅免稅額、贈與稅免稅額及各項扣除額在內的其他稅務優惠,由於漲幅未達標準,本次未作調整,金額仍維持現行標準。

這次課稅級距調整對於財產傳承規劃的重要性不言而喻。專家建議,高資產家庭可以藉此機會提前規劃,透過分次贈與等方式降低稅負,或考慮以信託等方式進行財富分配。此外,隨著稅制的更新,諮詢專業顧問進行財產配置,將成為確保資產穩健傳承的關鍵一步。

這次調整是自2017年以來的首次,彰顯了稅制與時俱進的靈活性。同時,也為財富傳承帶來更多選擇與空間,讓納稅人在合法節稅的同時,提升資產規劃的效率與效益。