FATCA 如何影響你的財務規劃? 揭開美國稅法的神秘面紗

馬克吐溫曾說過:「國稅局跟製作標本唯一不同的是,標本製作完,好歹把皮還給你。」美國國稅局(IRS)就是這麼令人聞風喪膽,就連芝加哥著名義大利黑手黨老大艾爾卡彭(Al Capone)也難逃 IRS 的魔爪,即便做盡壞事,最後卻是因沒有申報不法所得,被國稅局關進舊金山灣惡名昭彰的「惡魔島」聯邦監獄,因此提到美國,你最應該想到的或許不是「民主」,而是「報稅」。

接下來將介紹對於海外資產具有重大影響的《海外帳戶稅收合規法》Foreign Account Tax Compliance Act, FATCA,俗稱「肥咖條款」,看看它究竟是什麼?

什麼是 FATCA (肥咖) 條款

要知道美國的強盛與繁榮很大程度上建立在強勢的法律基礎上,尤其隸屬聯邦機關的國稅局(IRS)更是相當強勢的機關,由於美國個人所得稅採全球課稅,因此海外所得也須向政府申報及繳稅。然而即便是美國這麼強大的國家,要去追查稅務居民的海外所得及資產仍要很高的難度,主要是因為各國的金融帳戶資訊並沒有進行交換與通報。

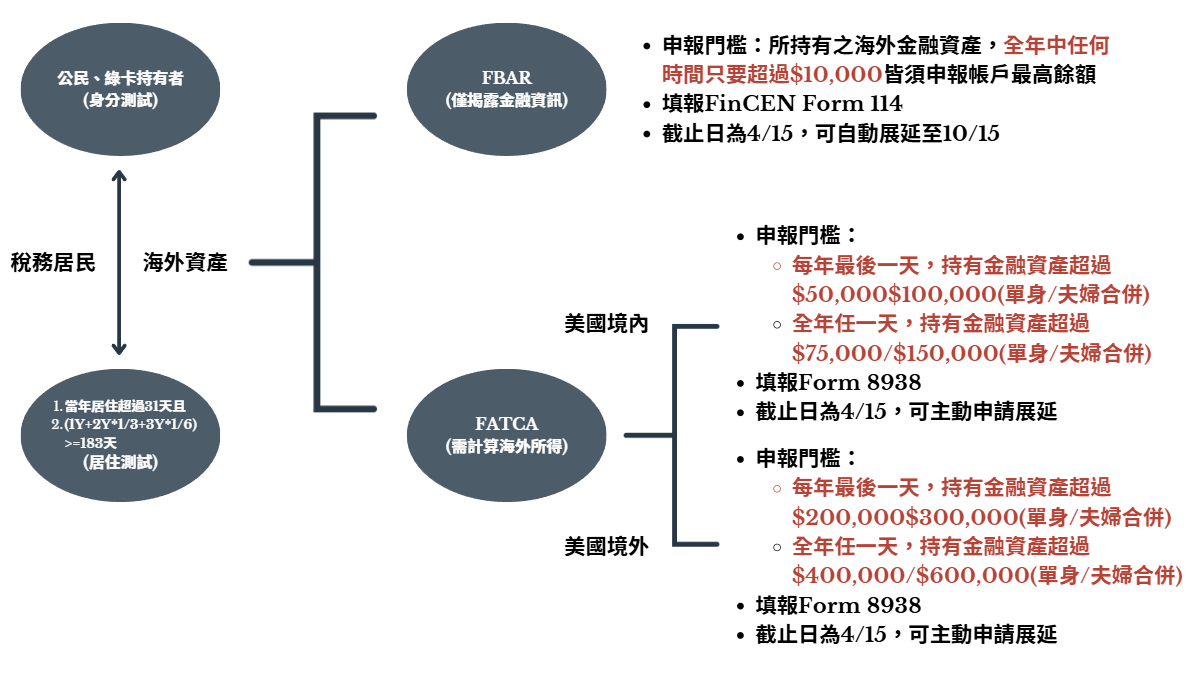

隨2008年金融海嘯後,美國財政陷入了捉襟見肘的窘境,為了能夠追查稅務居民的海外所得,推出一系列的海外追稅行動,歐巴馬政府率先在2009年公布了「海外金融帳戶通報法案(Report of Foreign Bank and Financial Accounts)」即俗稱的肥爸條款,緊接著在2010年,美國政府又公布了「海外帳戶稅收合規法案(Foreign Account Tax Compliance Act)」,也就是俗稱的肥咖條款。

- FATCA:進一步要求非美國之金融機構有義務調查美國公民(包含綠卡持有者)在該金融機構的金融活動紀錄,並向美國政府進行通報,除此之外納稅義務人在每年4月15日申報所得稅時,還必須填報Form 8938進行海外所得之揭露(所得併入Form 1040)。

受影響族群

FATCA主要影響的是美國納稅人,包括美國公民、持有綠卡的永久居民,以及符合美國稅務居民標準的人。具體來說,以下族群會受到FATCA的直接影響:

美國公民

- 包括單一國籍為美國的公民,以及持有雙重國籍,其中一國籍為美國的人。

美國居民

- 包括持有美國綠卡的永久居民,或符合美國稅務居民標準的人。這些人需滿足以下居留標準:

- 當年度在美國居住超過31天,且過去三年內在美國的居住天數加權後達到183天。

境外持有資產的美籍人士

- 根據FATCA,所有在境外持有大量資產的美國稅務居民,若該境外國家已與美國簽訂FATCA協議,當地的金融機構必須向美國國稅局(IRS)提供這些美籍人士的帳戶資訊。這些資料包括他們的金融帳戶和消極非金融機構帳戶(Passive NFFE)。

案例:C 先生的海外資產申報義務

C 先生是一位來自台灣的高科技工程師,已經獲得美國綠卡。他在台灣擁有一些資產,包括一個高額的銀行存款帳戶和一些股票投資。他剛來美國時,並未意識到這些資產需要申報。然而,美國稅法規定,任何美國稅務居民(包括綠卡持有人)都必須申報全球收入和特定海外資產。這就是所謂的FATCA條款,即《海外帳戶稅務遵從法》。

一年後,C 先生聽說美國稅局(IRS)會收到海外銀行的資訊,這才讓他驚覺有申報義務,便諮詢了會計師。經了解,他需要填寫以下報表:

- FATCA (Form 8938):因為C 先生在海外持有的金融資產超過報稅年度的門檻(單身戶口超過5萬美金,已婚聯名申報的門檻較高),他需要向美國稅局申報這些海外帳戶。

- FBAR (Form TDF 90-22.1):如果C 先生的海外帳戶在任何時點超過1萬美金,他還需額外提交FBAR報表,向財政部申報帳戶餘額。

後果:假設C 先生未申報,他可能面臨以下風險:

- 若被查出未申報,C 先生可能被處以高額罰款,甚至是帳戶最高餘額的50%。

- 罰款外,他還可能面臨刑事責任,並且未來還可能會影響他的美國稅務信用。

這樣的案例讓C 先生意識到FATCA條款的必要性,及早報稅並申報海外資產,不僅能避免罰款,還能保障自己的合法權益。這些申報義務雖然繁瑣,但為了符合稅法要求,是長期穩健理財的重要一環。

結論

FATCA(海外帳戶稅收合規法案)和 CRS(共同申報標準)的全球推行,對美籍人士及金融機構造成重大影響,其罰款可能高達25萬美元或5年徒刑。許多台灣人誤以為只要沒有海外所得便不會涉及漏稅問題,但美國國稅局(IRS)更重視誠信問題,而非僅僅以漏稅金額為依據。如果納稅人有蓄意隱瞞行為,即使漏報的金額很小,也可能面臨重罰。

由於 FATCA 法案的影響,一些美籍人士選擇放棄美國國籍或綠卡身份來避免海外資產曝光。然而,合法放棄國籍仍需在最後一個年度向IRS報稅,且若符合以下三個條件之一,還可能需繳納棄籍稅:

- 賦稅標準:棄籍前5年平均年所得超過178,000美元

- 資產標準:棄籍當日個人資產總額超過200萬美元

- 遵從標準:無法保證棄籍前5年內合法繳納聯邦稅

即便放棄國籍,未完成稅務申報者仍會被視為美國稅務居民,將繼續向IRS報稅,並面臨後續追查及懲罰。

FATCA和 CRS 法案的實施,讓全球美國納稅人的海外資產申報變得更加透明。納稅人無論選擇補報還是放棄國籍,都應謹慎遵守法規,以避免因隱瞞海外資產而面臨高額罰款或刑事處罰。

以上內容僅供內部參考使用,不構成投資建議,未經同意不得轉傳、修改、販售,讀者須自行評估風險。