不可不知!五大重點解析囤房稅2.0影響

「房價與租金不斷上漲,台灣居住負擔加重,許多住宅處於空置狀態,而擁有多處房產的家庭則進一步增加。」為目前台灣房市現況。

房屋稅條例修正條文今年7月1日實施,2025年5月1日開徵,而財政部近期推出「房屋稅差別稅率2.0方案」,又被稱為「囤房稅2.0改革」,由中央政府立法開徵「囤房特別稅」,對持有3戶以上房屋的多屋持有者徵收。

房屋稅2.0五大重點:

- 提高持有多屋成本:持有三戶以上房屋的家庭將徵囤房稅,稅負隨房屋數增高。

- 全國單一自住減稅:減輕僅持有單一房屋且供自住的家戶房屋稅負擔。

- 出租免徵:出租並申報所得的房屋免徵囤房稅,鼓勵合法租賃和黑市問題。

- 繼承非自願共有減稅:繼承取得共有的非自住住家用房屋,改按較低的稅率。

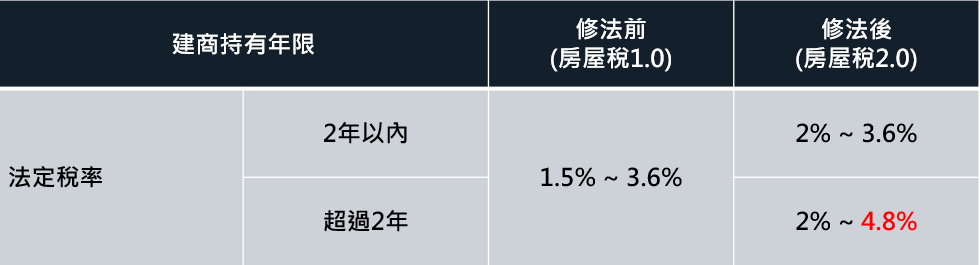

- 鼓勵建商釋出餘屋:興建住家用房屋在合理銷售期間2年內,可適用較低稅率。

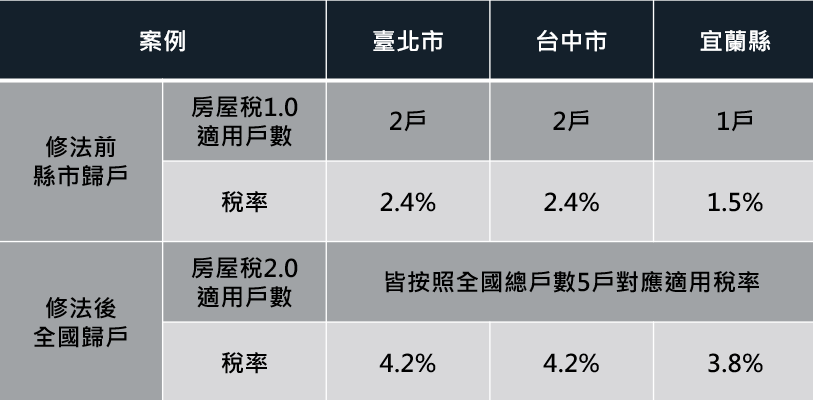

國稅局舉例:小財在臺北市、臺中市及宜蘭縣分別持有2戶、2戶、1戶非自住住家用房屋,在修法前:按小財在各縣市轄內持有的戶數(縣市歸戶),依當地差別稅率(1.5%-3.6%)核算房屋稅。臺北市2戶均2.4%、臺中市2戶均2.4%、宜蘭縣1戶1.5%。

修法後:改按小財在全國持有的總戶數(全國歸戶),依所訂差別稅率核算房屋稅。以財政部公告基準假設,臺北市2戶均按5戶適用4.2%、臺中市2戶均按5戶適用4.2%、宜蘭縣1戶按5戶適用3.8%,均提高稅負。

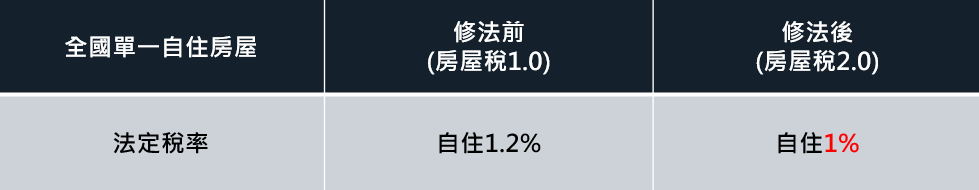

為減輕僅持有單一房屋且自住的家戶負擔,財政部將全國單一自住房屋(本人、配偶及未成年子女在全國僅持有1戶房屋,供自住且房屋現值在一定金額以下),稅率從1.2%調降至1%。

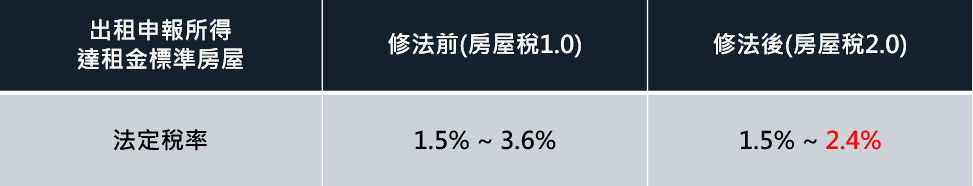

此外,為鼓勵釋出空置房屋,促進房屋有效利用,非自住住家用房屋法定稅率原先調高為2%-4.8%,但如果將房屋出租,申報租賃所得達租金標準,可適用較低的1.5%-2.4%。

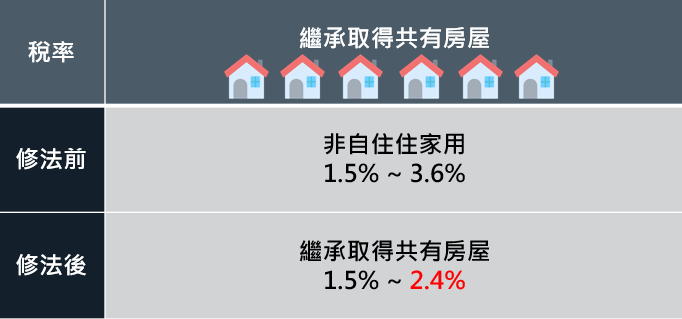

而因繼承成為共有房屋的所有人,與自願購買房屋不同,通常在處分或使用上難以與其他共有人達成共識,導致房屋無法被有效利用,因此減輕非自願持有共有房屋者的稅負,繼承取得共有的非自住住家用房屋排除適用其他住家用房屋法定稅率2%-4.8%,改按較低的1.5%-2.4%。

房屋稅2.0將自住住家用房屋的法定稅率調整為2%-4.8%,但對於建商興建的住家用房屋,若在合理銷售期間內(2年以內),則可適用較低的稅率2%-3.6%,鼓勵建商依市場狀況調整價格加速出售。

房屋稅2.0改革針對台灣房市的現況,透過「囤房稅2.0」方案調整稅制,目的是增加多屋持有者的持有成本,鼓勵房屋出租和有效利用,並對繼承或建商的特殊情況給予適當稅負優惠。整體措施旨在平衡住宅市場供需,減少空置情況,降低居住負擔,同時遏止囤房現象,達到促進房市健全發展的目標。

這些改革使得不動產擁有者必須重新審視房產配置,並考慮轉向更具流動性和收益性的投資方式。而對於有意將房產傳承給下一代的家庭而言,則需要更加謹慎地規劃,以避免因持有過多房產而造成過高的稅負。

內容參考來源:財政部房屋稅2.0改革重點資料